本記事では、「100万円を200万円にする」をテーマに具体的な方法と注意点を解説します。

100万円というお金は、貯金を始めたばかりの方にとって1つの大台と言えるのではないでしょうか。

大台を達成した次のステップとして「資産形成を始める」と考える方は少なくありません。

一方、短期間でお金を増やすことだけを意識すると「ギャンブル」になってしまいます。

このため、お金を増やす方法だけでなく注意点もチェックしておきましょう。

①元本保証の資産運用は存在しない

②100万円を200万円にするには長期投資が必要

③72の法則を活用して2倍になる期間を試算

④リスクとリターンは相関関係にある

⑤自身のリスク許容度に合った投資法を選択しよう

「100万円を200万円にする方法」3つの注意点

まずは、100万円を200万にすることを狙う場合、以下3つの注意点をチェックしておきましょう。

- 投資詐欺の勧誘に注意

- ギャンブルはNG

- 投資リターンは限定的

順番に解説します。

①投資詐欺の勧誘に注意

現在若年層を狙った投資詐欺が増加しています。

- 簡単、確実に儲かる

- スマホだけ1日5分

- あなただけに特別サービス

など、現在も手軽さや限定を謳った投資詐欺が多数あります。

最近では「アービトラージ」、「未公開株」などよくある詐欺の典型例です。

古典的な投資詐欺「ポンジスキーム」ですが、正しい判断ができない若年層を中心に詐欺の被害者になっています。

- クローズドの勧誘は99%詐欺

- 元本保証の投資商品はない

- 月利○○%など高利回りには注意

投資に裏ワザは存在しないため、本記事を参考に投資商品を選定してみましょう。

②ギャンブルはNG

再現性のないギャンブルでお金を増やすのは辞めましょう。

- 競馬で2倍の馬にお金を掛ける

- パチンコでお金を増やす

- 宝くじを購入する

上記は極端は例ですが、ギャンブルで200万円を目指すのはおすすめできません。

| 還元率 | |

| カジノ | 85%~99% |

| パチンコ | 75%~90% |

| 公営競技 | 73.8%~82% |

| スポーツくじ | 49.6% |

| 宝くじ | 45.7% |

還元率からも分かるように、長期で見るとお金を減らす行為と言えます。

公営ギャンブルは投資ではなく、気分転換として遊ぶようにしましょう。

③投資リターンは限定的

インデックス投資における投資リターンは「年4~5%」

投資の神様「ウォーレンバフェット」でも年20%のリターンと言われています。

このため、100万円を200万円にするには長期間の投資が必要という点は理解しておきましょう。

| 1年目 | 105万円 |

|---|---|

| 2年目 | 110万円 |

| 3年目 | 116万円 |

| 4年目 | 122万円 |

| 5年目 | 128万円 |

一方、1億円を年5%で運用した場合1年目から500万円の利益とリターンは大きく増加。

このため、少額投資では限定的なリターンであるため定期的に追加投資をすることも検討してみましょう。

資産形成におけるリターンは限定的

100万円を活用して人的資本に投資をすることも検討しよう

100万円を200万円にするまでの期間(72の法則)

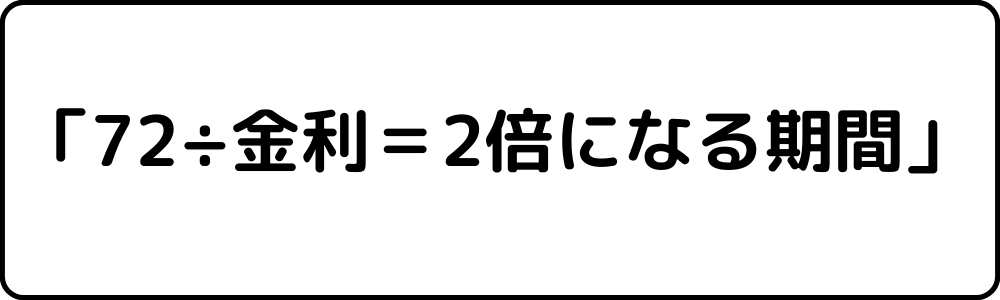

利回り別に100万円を200万円にする期間を確認する場合、「72の法則」を活用しましょう。

「72÷金利=2倍になる期間」

| 年間利回り | 2倍になるまでの期間 |

|---|---|

| 1% | 72年 |

| 3% | 24年 |

| 5% | 14年 |

| 7% | 10年 |

| 10% | 7年 |

想定している利回りを72で割ることで2倍になるまでの期間が分かります。

利回り年10%で運用した場合でも、2倍になるには「約7年」の期間が必要。

このため、資産運用で2倍にするには時間が掛かる点は理解しておきましょう。

投資詐欺では「月利10%」など驚異的な利回りを元本保証で提示してくることも少なくありません。

元本保証かつ高利回りの投資商品などこの世に存在しないため、詐欺の勧誘には注意が必要です。

100万円を200万円にする9つの方法

100万円を200万円にする具体的な方法は以下の通りです。

①個別株

| リスク | ~ |

|---|---|

| 2倍までの期間 | 数ヶ月~数年 |

| 方法 | 個別株への投資 |

特定の企業に投資を行い売却益、配当金を得る方法

個別株の場合、企業が発表する適時開示や決算により短期間で資産が2倍になる場合があります。

外出自粛の影響もあり、医療のネット利用拡大が期待され1ヵ月で株価は2倍に上昇。

こんな魅力のある個別株ですが注意点が存在します。

- 決算次第で株価が大暴落する可能性

- 上場廃止により価値が無くなるリスク

- 相手は機関投資家などプロを相手にする

特に短期売買の場合、相手にするのは機関投資家を中心とした投資のプロが相手です。

「資金量」、「情報量」に大きなハンデを抱えた状態で勝負をするため一部の天才を除いて安定した収益を上げるのは簡単なことではありません。

このため、個別株で資産を倍にしたい方はリスクの点を理解しておきましょう。

②投資信託

| リスク | |

|---|---|

| 2倍までの期間 | 約14年 |

| 方法 | インデックスファンドを活用した長期分散投資 |

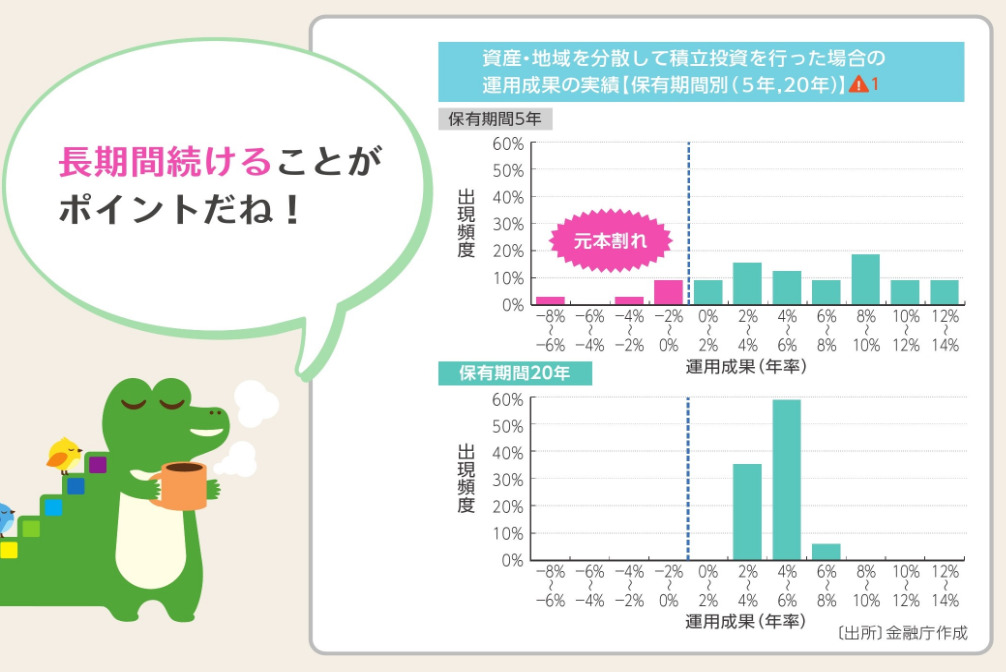

特定の指数に連動した投資信託を購入する方法

個別株のような急騰はありませんが、長期投資で安定した収益を上げることが期待できます。

引用:金融庁

引用:金融庁

保有期間20年を超える場合、4~6%のリターンが期待される

但し、資産を2倍にするには期間が必要な点は注意しよう

「年5%」で運用した場合、理論上「約14年」の期間が必要。

このため、短期間で資産を増やしたい方は少額から買い増しを行い、2倍にする期間を短くするのがおすすめです。

投資信託には一部ぼったくり商品もあるため、以下記事も合わせてチェックしておきましょう。

③外国為替取引(FX)

| リスク | ~ |

|---|---|

| 2倍までの期間 | 数ヶ月~数年 |

| 方法 | レバレッジを掛けた投資 |

特定の通貨と日本円を交換し為替差益を得る方法

特徴はレバレッジを掛けた取引ができるため、少ない資金で効率良く投資が出来る点が強みです。

- 国内FX業者:レバレッジ25倍まで

- 海外FX業者:レバレッジ1,000倍まで

海外FXは高レバレッジに対応しており、短期間で資産を2倍にすることができます。

但し、少しの変動幅でゼロカットされ資産のすべて失う方も少なくありません。

このため、高レバレッジはギャンブルトレードとしての要素が多く、正しくメリット、デメリットを理解しておきましょう。

④iDeCo(確定拠出年金)

| リスク | |

|---|---|

| 2倍までの期間 | 約14年 |

| 方法 | インデックスファンドを活用した長期分散投資 |

「iDeCo(イデコ)」とは、自分で作る年金制度

加入者が毎月一定額積立を行い「定期預金」、「保険」、「投資信託」といった金融商品に自ら選択~運用する方法です。

投資信託を選択することで理論上「年5%」で長期運用が可能です。

但し、iDeCoには「原則60歳」まで引き出し制限があるなどデメリットの部分を理解しておく必要があります。

老後資金としてお金を確保したい方におすすめの制度と言えるでしょう。

⑤債券

| リスク | |

|---|---|

| 2倍までの期間 | 約24年 |

| 方法 | 外国債券ファンドを購入する |

国や企業などの発行体が、投資家から資金を借り入れるために発行する有価証券

債券も安定した資産形成が可能と高い人気を得ています。

「国内債券」、「外国債券」の2種類に分かれる

国内債券の場合、一般的に「国債」を購入することになるが、超低金利の現在おすすめできる投資先とは言えない

債券の購入を検討する場合、米国債権に分散投資ができる「AGG」、「BND」の活用も検討してみましょう。

⑥ユニコーンファンド

| リスク | |

|---|---|

| 2倍までの期間 | 投資ファンドにより異なる |

| 方法 | 10億ドル超えの企業評価を持つ企業に投資をする |

創業10年以内、企業評価10億ドル超の非上場企業に投資をする

詳細のユニコーン企業の条件は以下の通り

- 創業10年以内

- 企業評価10億ドル越え

- 非上場企業であること

「テクノロジー系の企業であること」という条件もありますが必須ではありません。

結論、企業成長が著しい非上場のスタートアップの企業と覚えておきましょう。

ユニコーン企業への投資はそもそも富裕層をターゲットとした投資商品です。

このため、一般投資家にはなかなか馴染みがない投資手法と言えます。

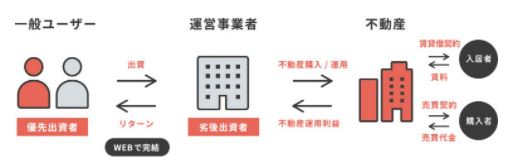

⑦不動産投資クラウドファンディング

| リスク | |

|---|---|

| 2倍までの期間 | 10年~15年(投資ファンドにより異なる) |

| 方法 | 不動産を複数の投資家で出資 |

インターネット上で出資者を募集し運営会社が不動産事業を行う

- 1万円から投資が可能

- 不動産に関する管理は一切不要

- 優先劣後構造で 投資家を保護

都心のマンションやアパートに複数の投資家と一緒に出資をすることが可能。

不動産はインフレに強く株式との相関関係が少ない点が魅力です。

ポートフォリオの一部に組み込むことで、リスクヘッジなるのは強みと言えます。

不動産クラウドファンディングのサービスは様々ありますが、累計調達額NO.1の「COZUCHI」をチェックしてみましょう。

(公式)COZUCHI公式サイト

⑧仮想通貨

| リスク | |

|---|---|

| 2倍までの期間 | 数ヶ月~数年 |

| 方法 | 仮想通貨を購入し継続保有 |

「ビットコイン」、「イーサリアム」などインターネット上での取引に活用される仮想通貨を購入

- ビットコイン(2009年)

- イーサリアム(2015年)

- リップル(2013年)

- モナコイン(2014年)

- ネム(2015年)

2009年のビットコインがスタートと仮想通貨の歴史は浅いのが特徴です。

仮想通貨は、短期的に大きな利益を上げることができる変動率の高さに魅力があります。

一方、1日で10%を超える暴落が発生するリスクには注意しましょう。

ポートフォリオの5%以内に留めて投資をするなど、リスク分散の1つとして投資を検討するのもおすすめです。

⑨自己投資

| リスク | |

|---|---|

| 2倍までの期間 | 数ヶ月~数年 |

| 方法 | 100万円を活用して自己投資 |

100万円の現金を活用して自身のスキルアップや資格に投資をする

ここまで、100万円を200万円にする方法として様々な金融商品を紹介しました。

資産形成は素晴らしいことですが、個人投資家の期待リターンは「年4~6%」程度です。

短期で100万円を200万円にしようとすると、結局のところギャンブルに近い形となり課題があると言えるでしょう。

このため、100万円を活用して自身に投資をすることも忘れずに行うことが大切です。

- 転職

- 資格の取得

- 趣味やスキルアップ

など、人的資本に投資をするのが将来の金融資産を拡大させる近道とも言えます。

100万円を200万円をする3つのポイント

100万円を200万円にする際の3つのポイント解説します。

- 金融商品の特徴を正しく理解

- デモトレードで体験する

- 固定費の削減で投資資金の確保

①金融商品の特徴を正しく理解

各金融商品にメリット、デメリットが存在します。

リスクとリターンは相関関係にあり、短期間で100万円を200万円にすることを選んだ場合リスクが高い

特に、元本以上のレバレッジ取引は効率良く利益が出せる反面、極めてリスクが高い取引となります。

リスク許容度は投資家それぞれですが、個人投資家が短期間で資産を2倍にするのは極めて難しいと理解しておきましょう。

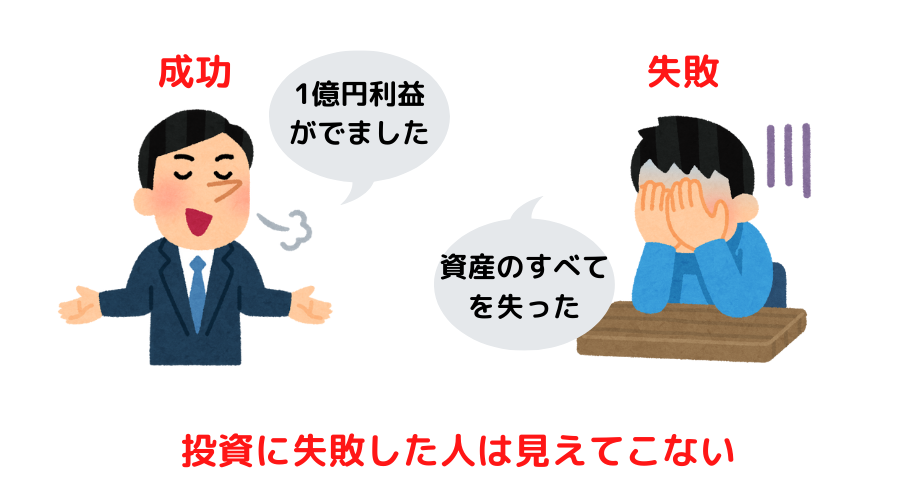

SNSでは成功者の声が拡散されるが、影で大損をしている投資家も少なくない

「生存者バイアス」が掛かっている点は理解が必要です。

②デモトレードで体験する

金融商品別のメリット、デメリットを理解したら実際に体験してみましょう。

そこでおすすめなのが、デモトレードを活用したデモ取引体験。

お金を掛けずに、本番さながらのデモ取引体験が可能です。

(参考)株たすを活用した株デモトレード

株式投資はもちろん、FX、仮想通貨にも対応しているため利用を検討してみましょう。

| アプリ名 | 特徴 | リンク |

株たす 株たす |

・個別株のデモトレード ・IPO取引のデモ体験 ・取引銘柄3,000以上 |

|

トウシカ トウシカ |

・長期積立投資をシミュレーション ・短期トレードの練習が可能 ・初心者向けの株アプリ |

|

FXなび FXなび |

・FXデモトレードアプリ ・漫画でFXの基礎を学ぶ ・レバレッジ取引をデモ体験 |

|

暗号資産なび 暗号資産なび |

・暗号資産デモトレードアプリ ・暗号資産に関する基本が学べる ・関連ニュース閲覧可能 |

③固定費を削減して投資資金の確保

資産を拡大させるには、投資収益だけでなく追加投資も必要になります

投資資金を拡大させる方法として、大きく分けて「収入を上げる」、「支出を抑える」2種類。

その中でも、固定費削減による支出抑制は大きな効果があります。

固定費の削減の一例は以下の通りです。

- 格安スマホの活用

- 不要な保険の解約

- インターネット回線の変更

固定費削減は先送りにしてしまいがちですが、長期でみると大きな効果が期待できます。

以下、記事も参考にストレスのない生活レベルの下げ方をチェックしておきましょう。

100万円を200万円にする方法【まとめ】

本記事では「100万円を200万円にする方法」をテーマに金融商品別の違いについて解説しました。

今回紹介した金融商品は以下の通りです

リスクとリターンには相関関係にあるためリスクが高い投資をした場合、短期間で資産が2倍になる可能性が高まります。

但し、元本を大きく毀損する可能性も高まるため、投資家の「性格」や「資金量」に応じて金融商品を選択しましょう。

「リスク許容度は高くない」と感じたら、投資信託や債券、不動産クラウドファンディングなど年利5%前後の投資商品から選択することが大切です。

以上、「100万円を200万円にする方法」まとめでした。

【関連記事】1万円を確実に増やす方法をテーマに解説しています。

【関連記事】株取引をやってる人はお金持ちか?をテーマに平均保有額を解説しています。

【関連記事】個人投資家に向いている人の特徴を解説しています。