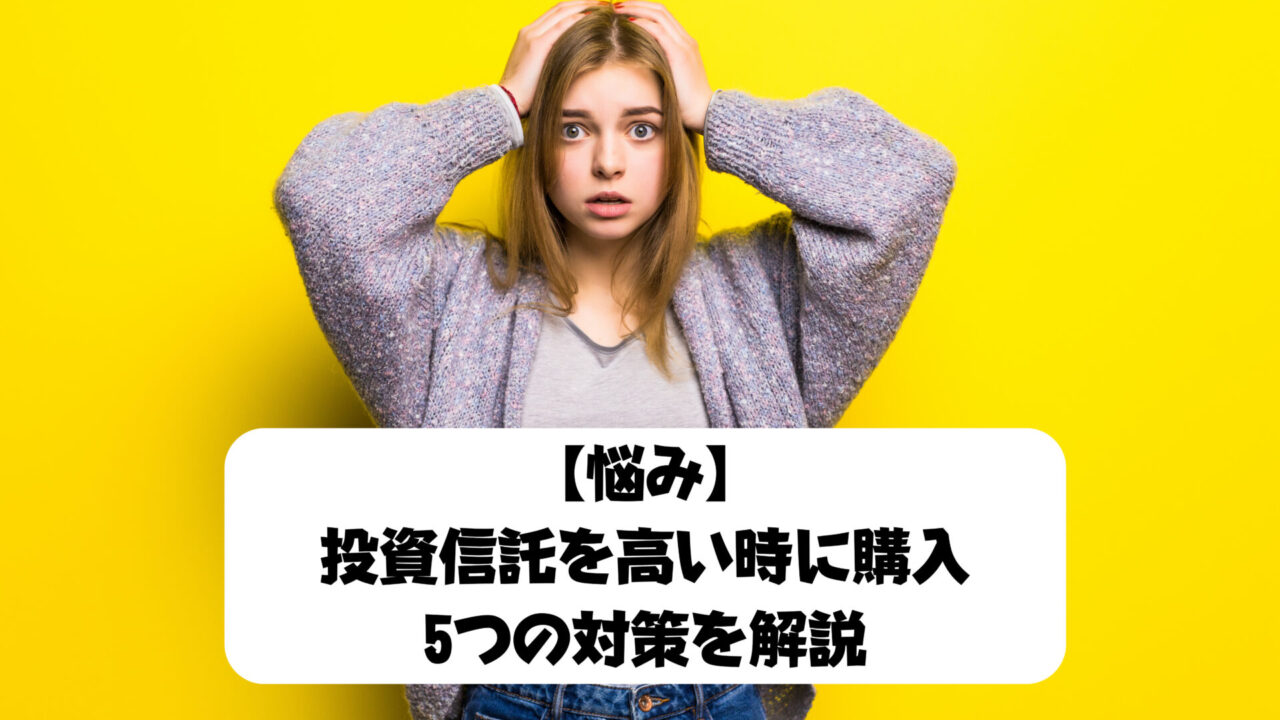

本記事では、「投資信託の高値購入」をテーマに具体的対策を解説します。

新NISA開始に伴い、新たに投資信託を活用した資産形成を始める方が増加。

投資信託は分散性に優れた投資商品であり、指数に連動したインデックスファンドを購入すれば誰でも相場の平均点を取ることができます。

一方、基準価額の上下がある金融商品であるため、一時的に評価損益が大きくマイナスになる場合も少なくありません。

基準価額の大幅下落を見ていると「まだまだ下がるかも」、「一度売却するべきか」など悩むシーンもあるのではないでしょうか。

このため、本記事では投資信託を高い時に買ってしまった場合の対策を深掘りしていきます。

【結論】長期目線で見れば短期的な下落を気にする必要がない

投資信託は長期で保有をすることで、安定したパフォーマンスが期待できる

このため、短期的な基準価額の下落は気にする必要がない

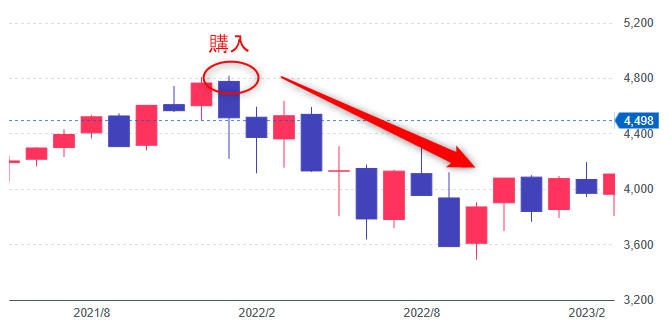

過去のチャートを活用して、「高い時に買ってしまった・・・」と感じる具体例を見てみましょう。

2021年~2022年S&P500チャート

仮に、2022年1月4,800ポイント付近で購入した投資家の場合、「タイミングを失敗した・・・」と感じるシーンでしょう。

※約9カ月で4,800ポイント→3,600ポイントまで下落(25%減)

続いて、2003年から2023年の長期チャートは以下の通りです。

歴史的なショック相場が何度も発生しているが、世界経済は緩やかに上昇を続けている

このため、短期的な基準価額の下落で狼狽売りしてしまうのではなく、長期目線で保有を続けることが大切と言えるでしょう。

「投資信託を高い時に買ってしまった」5つの対策を解説

続いて、投資信託を高い時に買ってしまった際の対策を深掘りします。

①短期的な株価変動に一喜一憂しない

米国市場におけるショック相場は上記の通りです。

リーマンショックは1年半で54%株価が下落

2008年9月に投資信託を購入した投資家であれば、「高い時に買ってしまった・・・」と感じる方は少なくないでしょう。

ショック相場では金融緩和が行われており、結果として世界経済は成長を続けています。

2020年コロナショックから経済が回復しているように、短期的な変動で一喜一憂する必要は全くありません。

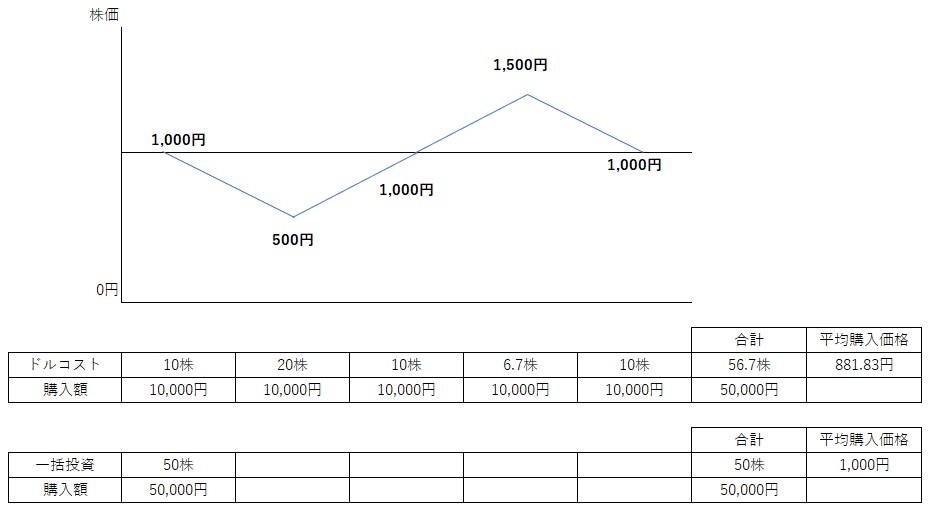

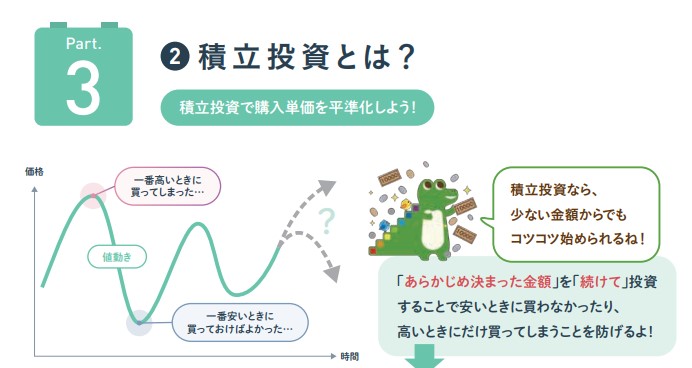

②ドルコスト平均法で積立する

買い時で一喜一憂してしまう方であれば、ドルコスト平均法を活用するのが良いでしょう。

以下、ドルコスト平均法と一括投資を比較した表です。

- ドルコスト:1万円ずつ積立

- 一括投資:5万円一括購入

毎月一定額を積立した場合、株価に応じて購入株数に違いがでる

結果、株価の平準化が図れるためベストな買い時を探す必要がない

これがドルコスト平均法の魅力と言えます。

ドルコスト平均法による積立投資は、金融庁も推奨する投資手法です。

投資信託の買い時を意識してしまう場合、余剰資金を数年に分けて分散投資するなどドルコスト平均法の活用を検討してみましょう。

③相場暴落時は株価チェックをしない

ショック相場では、1日で5%を超える暴落となる場合も少なくありません。

100万円投資している場合→95万円に下落

投資家の中には、冷静な判断が出来ず狼狽売りしてしまう方も存在。

個別株であれば、決算や市況に合わせて損切りが求められる

一方、投資信託は長期目線で相場の平均点を取る手法であり損切りを行う必要はない

「投資をしていることを忘れる」ぐらいの余裕を持って継続することができれば、将来の資産形成に成功すると言えるでしょう。

④現金と投資比率を意識

投資信託を継続させるには、リスク許容度に合った投資比率にする必要があります。

現金と投資比率を考える方法は様々です。

例:現金と投資比率を考える

| 年齢 | 株式 | 現金 |

| 20代 | 80% | 20% |

| 30代 | 70% | 30% |

| 40代 | 60% | 40% |

| 50代 | 50% | 50% |

| 60代 | 40% | 60% |

若年層ほど資金を稼ぐ期間が長くリスク度合いが高い

このため、年齢と現金比率を合わせる方法も検討しよう

一方、50代以降の方であれば現金比率にも意識する必要があります。

「自身のリスク許容度を超えていないか?」以下記事を参考にチェックしておきましょう。

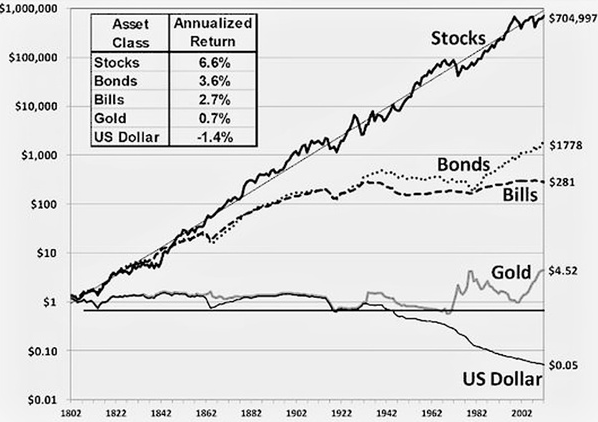

⑤タイミングより時間を味方にしよう

上記で解説した通り、投資信託の買い時を意識する必要はありません。

上記グラフは、1802年に1ドルを、「株式、長期国債、短期国債、金、現金」のまま保有した場合、「200年後それぞれいくらになっているか?」をグラフにしたものです。

200年後の結果は以下の通り

- 株式:700,000倍

- 長期国債:1,800倍

- 短期国債:280倍

- 金:4.5倍

- 現金:0.05倍

株式は700,000倍と200年の歴史で見ても上昇を続けています。

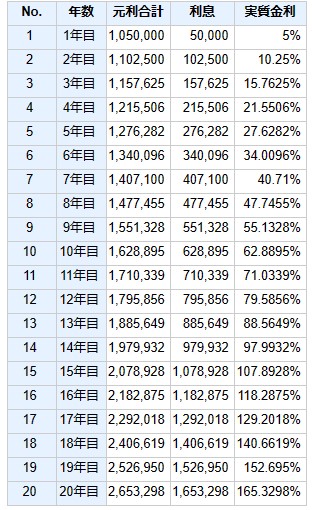

また、長期で保有をすることで複利の効果が期待できるのも投資信託の強みです。

- 元本100万円

- リターン:5%/年

- 投資期間:20年

20年後100万円→265万円に増加しています。

1年間で見るとパフォーマンスが安定しないため、長期目線で複利による資産増加を狙うのが良いでしょう。

投資信託で買い時を判断する方法

投資信託は買い時を判断する必要がありません。

但し、投資家の中にはテクニカルを活用して少しでも安く購入したいと考える方も少なくないでしょう。

そこで、投資信託の買い時を判断する方法を解説します。

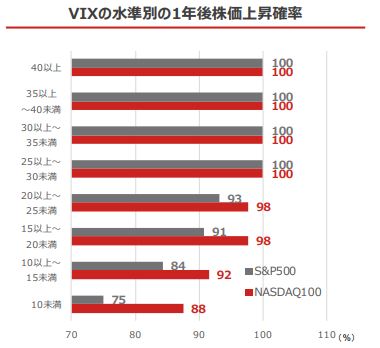

例:VIX指数を活用して、S&P500の買い増しを検討

以下、「野村アセットマネジメント」が発表(期間:2009年~2021年)

2009年以降のデータを調査した場合、VIX指数が25を超えた際の追加購入は1年後すべて買付株価を超えています。

市況が不安定な時に、VIX指数を参考に逆張り投資をするのもおすすめです。

但し、あくまで過去12年の歴史による統計であり、今後も確実に上昇する保証はないため十分注意しましょう。

他にも投資信託の買い時を判断するポイントを解説しています。

企業の財務状況を手軽に調べる方法

株式投資には魅力があるも、正しく財務分析を行う必要がります。

但し、投資家の中には「財務分析のやり方が分からない・・・」という方も少なくないでしょう。

そこで、おすすめなのが財務分析アプリ「moomoo」の活用。

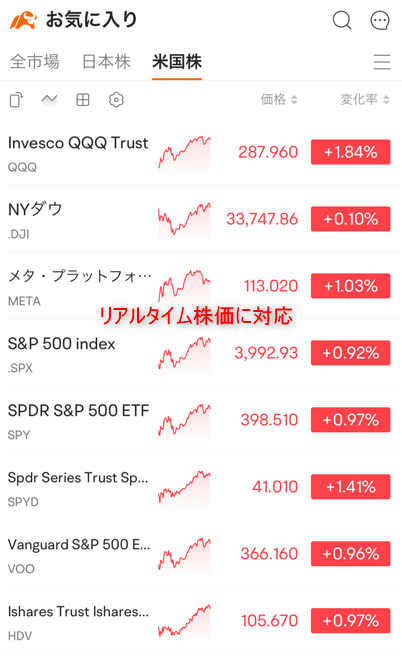

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリです。

日本ユーザー150万人、世界では2,500万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

- 米国株、香港株のスクリーニング

- 米国株の財務分析

- 米国株のシミュレーション取引が可能

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認。

企業分析に強く、企業名をタップすれば財務分析を行うことができます。

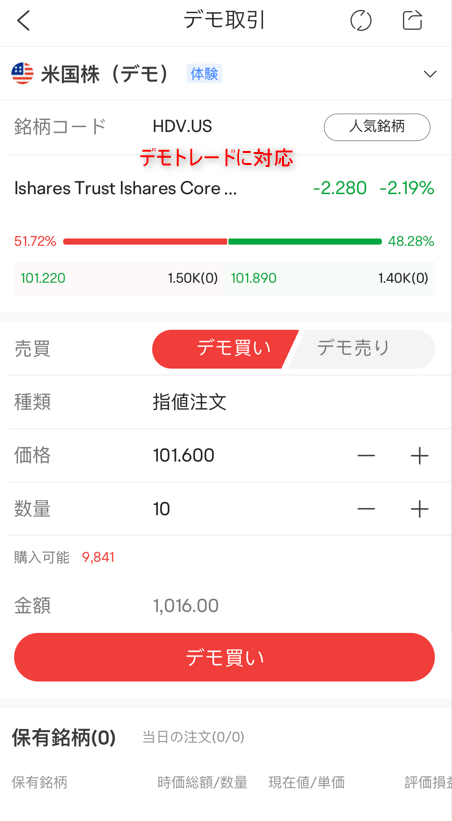

アプリを活用すればデモトレードを始めることも可能。

お金を掛けずに米国株を体験したい方におすすめです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に最適です。

国内での利用者が急増している新しい財務分析アプリ

無料で利用できるため気軽に使用感をチェックしよう

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

【Q&A】「投資信託を高い時に買ってしまった」場合の気になる質問

投資信託を高い時に買ってしまった投資家の気になる質問を集めました。

Q1.投資信託購入で注意するべきポイントは?

投資信託を購入する場合、3つの手数料について理解をしておきましょう。

| 信託報酬 | 運用、管理に必要な手数料 |

|---|---|

| 購入手数料 | 購入する際の販売手数料 |

| 信託財産留保額 | 途中解約する際に投資家が支払う手数料 |

ファンドを運用する販売会社への手数料という位置づけです。

購入手数料だけで3%を超える投資信託も存在するため、銘柄選びには注意が必要と言えるでしょう。

現在、格安の手数料を提供するインデックスファンドが多数存在

(例)eMAXIS Slim S&P500:0.0968%/年

100万円投資をしても年間1,000円以下と、投資商品を正しく選定すれば解決が可能

Q2.ドルコスト平均法の注意点は?

ドルコスト平均法の注意点は以下の通りです。

- 上昇相場ではパフォーマンスが劣る

- 買い時を判断できる投資家には機会損失

- 高値掴みになる場合もある

- 長期で上昇を見込むなら一括が優位

- 取引手数料が高くなる場合がある

特に上昇相場では、一括投資にパフォーマンスが劣る点が課題と言えます。

このため、適切に買い時を判断できる投資家であれば一括投資を検討するのも良いでしょう。

Q3.基準価額が下がったら買うべきか?

余剰資金によって判断が迷うところです。

基準価額下落に合わせて追加購入することで、保有銘柄の価格を下げる(ナンピン)効果があります。

一方、投資資金増加に伴い下落時のマイナスも大きくなる点は注意が必要と言えるでしょう。

落ち着いて投資が継続できる現金と投資比率を見つけてみよう

「投資信託を高い時に買ってしまった」対策【まとめ】

本記事では、「投資信託を高い時に買ってしまった」をテーマに具体的対策を解説しました。

投資信託は長期目線で投資を継続することで、資産増加が期待できます。

このため、短期的な株価変動は気にする必要が無いと言えるでしょう。

投資信託における最大の失敗は、「狼狽売りをしてしまう」という点にあります。

このため、落ち着いて投資を継続できる投資比率を意識することが大切です。

以上、「投資信託を高い時に買ってしまった」対策まとめでした。

【関連記事】インデックス投資を月10万円積立する効果を解説しています。

【関連記事】インデックス投資の失敗事例を解説しています。

【関連記事】全世界株式の長期利回りを解説しています。

参照:

参照: