本記事では、「貸株」をテーマに金利が高くなる理由、利用する際の注意点を解説します。

貸株サービスでは、10%を超える金利を提供する銘柄が存在し、売却益と合わせて金利を受け取れるのはメリットです。

但し、貸株制度にはデメリットがあるため本記事で注意点を理解しておきましょう。

①貸株は株不足にて発生

②一部10%を超える貸株金利を提供する銘柄も存在

③設定次第で株主優待、配当金も受け取ることができる

④但し、投資家から空売り意欲が強い銘柄である点は注意

⑤貸株金利を狙った投資はやめたほうがいい

【当サイト推薦】moomoo証券アプリ

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

取引ツールとしても優秀であり、業界最安水準の手数料でサービスを提供している点も魅力。

現在、大盤振る舞いの口座開設キャンペーンが開催されており、当選した株の買付代金を受け取ることができます。

最大10万円相当の株がもらえるお得なキャンペーンも上手く活用して、買付資金を確保してみましょう。

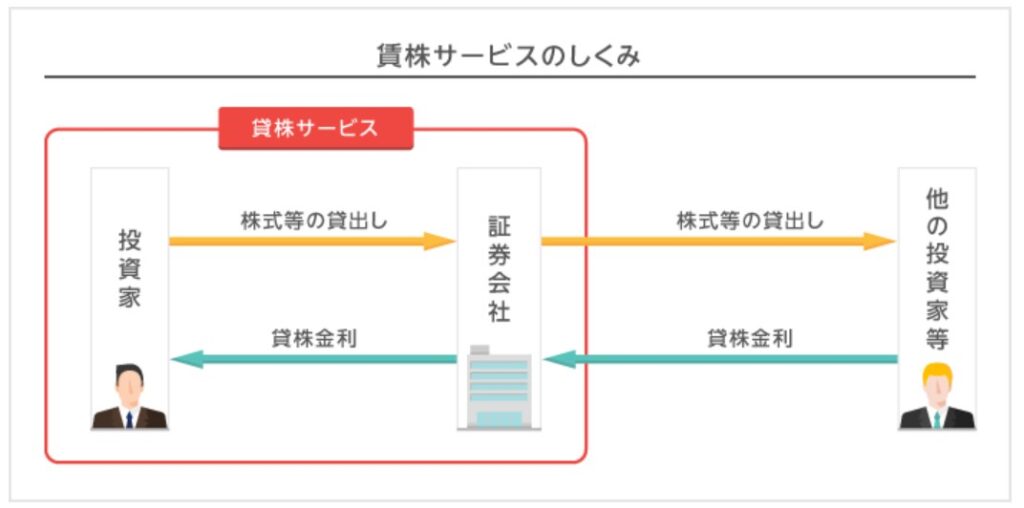

貸株とは?

まずは、貸株の基本をチェックしていきましょう。

投資家が保有する株を証券会社に貸し出すことで得られる金利を指す

- 楽天証券

- SBI証券

- 野村証券

など、ネット証券はもちろん総合証券でも貸株サービスを提供。

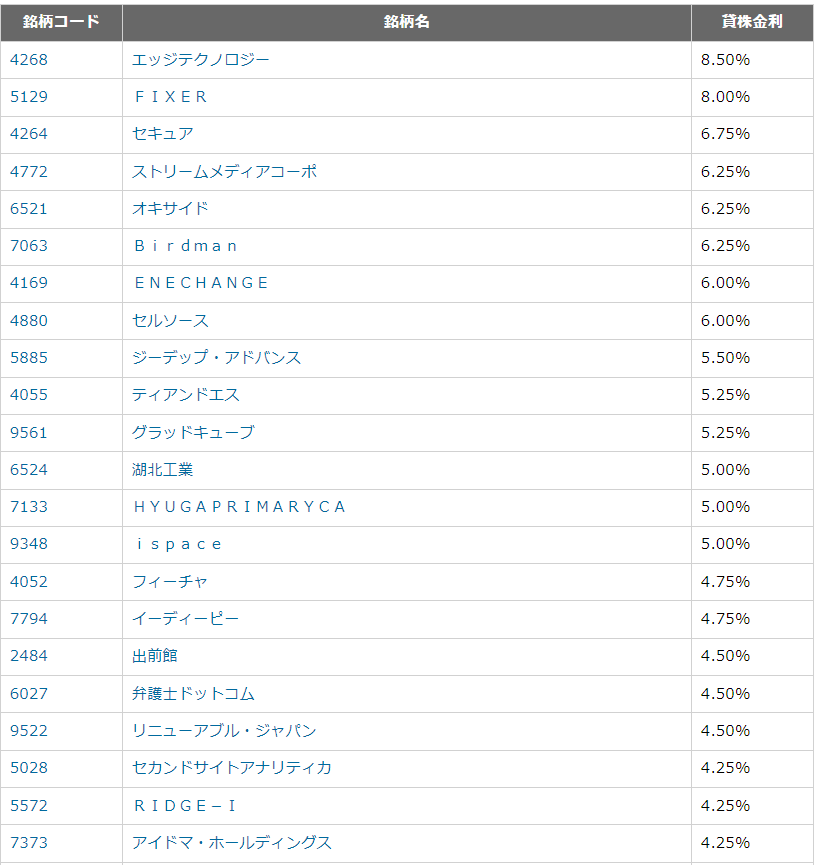

受け取れる金利は銘柄によって異なります。

※2024年2月19日適用分

「エッジテクノロジー」、「FIXER」など8%を超える貸株金利となっています。

貸株金利の計算方法

貸株金利の計算方法は以下の通りです。

銘柄の時価総額(数量 × 時価)× 貸株利率 ÷ 365=貸株料(貸株金利)

貸株金利は営業日、非営業に関わらず計算がされるという点は覚えておきましょう。

【なぜ?】貸株金利が高い理由

続いて、貸株金利が高くなる理由をチェックしておきましょう。

貸株金利が高くなる理由は、空売りをしたい投資家が増加することにより発生

株を証券会社から借りる場合「貸株料」が必要です。

空売り需要が多い銘柄は、株不足を解消するため高い貸株料を機関投資家に提示。

仮に10%の貸株金利を受け取れる銘柄の場合、借り方は10%以上の金利を証券会社

より提示されています。

引用:日本取引所グループ

引用:日本取引所グループ

それでも尚、空売りをしたい銘柄の場合対応する株不足が発生し貸株金利が更に上昇。

つまり、貸株金利が高い=対応する現物株が少ない状態と覚えておきましょう。

「貸株」3つの魅力(メリット)

貸株を活用するメリットは以下の通りです。

メリット①売買益と合わせて金利を受け取ることができる

株式投資の主な利益は「売却益」と「配当金」です。

そこに合わせて、貸株サービスを活用することで金利も受け取ることができます。

仮に金利1%の銘柄に100万円貸し出した場合、「1万円/年」の貸株金利を受けることが可能

収益を得るポイントを増やすことができる点は強みと言えるでしょう。

一部、10%を上回る高金利銘柄もあるため大きな金額になることも考えられます。

メリット②設定次第で配当、株主優待が貰える

貸株サービスは設定次第で「配当、株主優待」も受け取ることができます。

| 金利優先 | 株式の自動返却を行わず、貸株金利を継続取得 |

|---|---|

| 株主優待優先 | 株主優待の権利確定日に自動返却。株主優待を貰う |

| 株主優待・予想有配優先 | 株主優待や配当金の権利確定日に自動返却。株主優待、配当金を貰う |

投資家本人が貸株サービスを解除する必要は無く、自動返却を行い株主優待、配当金を受け取ることが可能です。

メリット③いつでも解約可能

貸株サービスは制限なく解約することできます。

貸株金利の下落に合わせていつでも解除することが可能です。

このため、気軽に解約できるのはメリットと言えるでしょう。

貸株サービスは無料で利用できる

こんな魅力のある貸株サービスですがデメリットもあるため注意しましょう。

「貸株」6つのデメリット

貸株を活用する際のデメリットは以下の通りです。

デメリット①貸株料は雑所得扱い

貸株サービスで受け取る金利は「雑所得扱い」になります。

雑所得は総合課税として他の所得と合算されるため、所得金額に応じて確定申告が必要です。

給与及び退職所得以外の所得が年間20万円以上であれば確定申告を行いましょう。

会社員の方など、日頃確定申告を行っていない方にはデメリットの1つです。

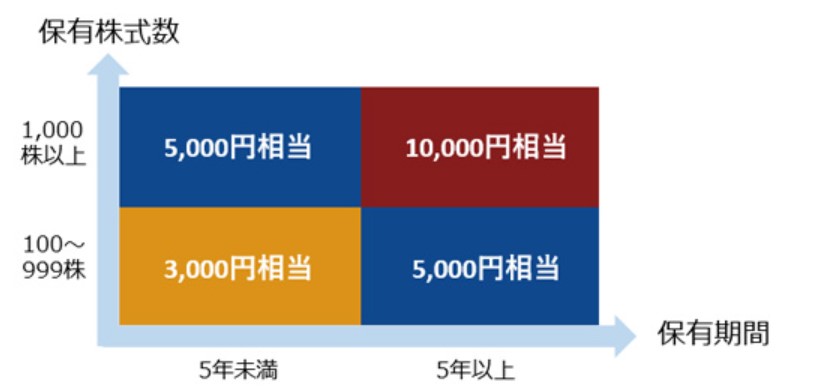

デメリット②株主優待の長期保有特典は対象外

株主優待の中には長期保有特典を用意している企業があります。

貸株サービスを利用している期間は、株の所有者が証券会社に移管されます。

このため、長期保有特典を受けることができない点は注意をしましょう。

デメリット③NISA口座は対象外

NISA口座では貸し出すことができません。

このため、新NISA口座を活用している投資家は特に注意が必要です。

デメリット④金利が高い銘柄はリスクがある

金利が高い銘柄は、一般的にテーマ株及び小型株が中心です。

このため、「貸株金利が高い」という理由だけで投資先を選択するのはおすすめできません。

大手優良企業は「0.1%」など低金利であることが一般的です。

また、「貸株金利が高い=対応する現物株が少ない」状態であり、機関投資家からの空売り意欲が高い銘柄となります。

このため、株価が大きく下落するリスクがある点は注意しましょう。

デメリット⑤貸株金利は見直しが掛かる

貸株金利は株不足により金利が高まります。

このため、株不足が解消されれば株価に関係なく金利は下落。

貸株サービスを利用した翌週には「10%から4%へ低下」ということも十分考えられる

デメリット⑥証券会社が倒産した場合保証されない

株式は証券会社が倒産しても確実に顧客に戻るよう、自社の資産とは区分して管理することが法律で義務付けられています。

「顧客資産の分別管理」と呼ばれ、証券会社倒産時も自身の資産を失うことはない

但し、貸株サービスを活用している場合、株式が証券会社扱いとなり返却されない可能性があります。

大手ネット証券や総合証券の場合、倒産するリスクは極めて低いためあくまで注意点として認識しておきましょう。

「貸株」を始める際の3つのポイント

貸株を始める場合、以下3点に注意しましょう。

- 貸株金利を狙った投資はNG

- 長期保有特典のある銘柄には注意

- 塩漬け銘柄であれば貸株設定

順番に解説します。

ポイント①貸株金利を狙った投資はやめたほうがいい

貸株金利は頻繁に変更されます。

このため、株不足が回収されることで金利は大きく下落。

また、機関投資家の売り意欲が高い状態にあるため、株不足が解消すると本来の売り圧力が強まり株価が急落する可能性が考えられます。

あくまで、貸株金利はオマケであり企業の価値や成長性を元に投資をしましょう。

ポイント②長期保有特典のある銘柄には注意

デメリットでも解説した通り、貸株を利用することで長期保有特典がなくなります。

筆者も、タカラトミーの株主優待で誤って貸株設定をしてしまい失敗。

タカラトミー株主優待は3年継続保有で40%買い物割引券がもらえる

目先の金利だけでなく、「長期保有をした場合どちらがお得か?」を確認の上設定しましょう。

株主優待を出している大手企業の場合、貸株金利は低いため多くの場合で長期保有特典の方がお得になります。

ポイント③塩漬け銘柄であれば貸株設定

含み損の状態で塩漬けしている銘柄があれば貸株サービスを検討してみましょう。

サービスを活用することで、株価の戻りを待ちながら金利を受け取ることが可能です。

含み損の状態で貸株金利を受けることで、僅かであっても心の支えになります。

但し、雑所得扱いになるなどデメリットも理解した上でサービスを活用しましょう。

証券会社別貸株サービス比較

貸株金利は同じ銘柄であっても証券会社によって金利が異なります。

例:「INCLUSIVE(7078)金利」※2023年過去事例

| SBI証券 | 12.25% |

|---|---|

| 楽天証券 | 12.25% |

| 松井証券 | 5% |

SBI証券、楽天証券は高い貸株金利を提供。

但し、貸株はあくまでオマケであるため金利の高さで証券会社を比較検証する必要はありません。

※スマホの方はスライドできます

| 貸株サービス | 米国株 | 信用取引 口座併用 |

代用有価証券 の貸し出し |

|

| SBI証券 | 〇 | 〇 | 〇 | × |

| 楽天証券 | 〇 | × | 〇 | 〇 |

| 松井証券 | 〇 | × | 〇 | 〇 |

| マネックス証券 | 〇 | × | × | × |

| auカブコム証券 | 〇 | × | 〇 | △ |

対象銘柄は2,000銘柄以上あり個別株、ETFに対応しています。

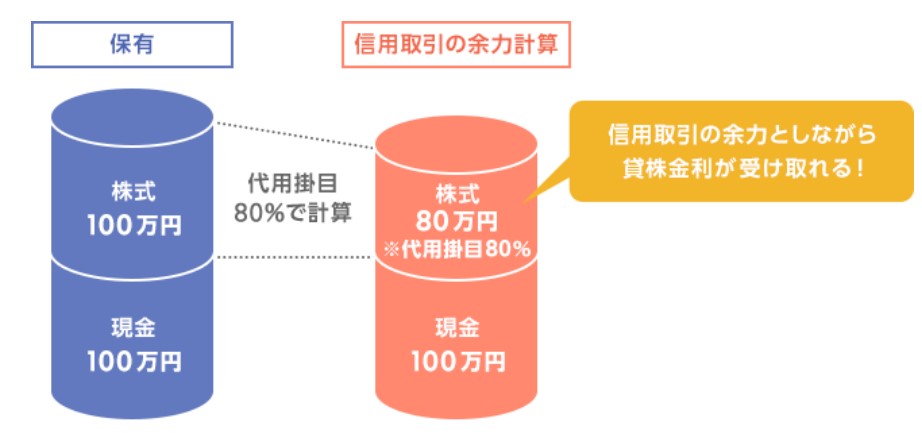

貸株には「代用有価証券の貸し出し」に対応している証券会社もあります。

代用有価証券貸し出しは「信用貸株」を活用することで利用可能

貸出し中の株式についても同様に、80%相当額を保証金とみなして信用取引の余力計算を行う

楽天証券より引用

楽天証券より引用

貸株金利を得られる場合も、代用評価の掛け目に変更がない点は安心です。

代用有価証券貸し出しは「楽天証券」、「松井証券」にて対応しています。

気になる銘柄が見つかったらアプリを使って財務分析

貸株金利ランキングから気になる企業を見つけたら必ず財務分析を行いましょう。

但し、「財務分析の仕方が分からない・・・」という方も少なくありません。

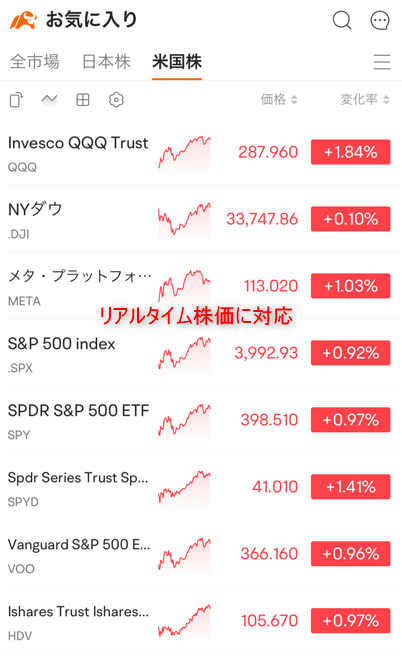

手軽に財務分析をしたい場合「moomoo」の利用がおすすめです。

moomooは、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本での知名度は高くありませんが、世界では2,300万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日米企業の財務分析が可能です。

企業名を入れるだけで、テクニカル、財務状況をチェックできるのは強みです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

口座開設不要かつ無料で使える財務分析アプリ

気になる企業をすぐに分析できるよう抑えておこう

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

貸株金利が高い理由【まとめ】

本記事では、「貸株」をテーマに金利が高くなる理由、注意点を解説しました。

空売りをしたい投資家が多くいる場合、株不足解消に向けて高い金利が設定される

貸株サービスを活用すればお得に金利を受け取ることができます。

但し、あくまでオマケのサービスであり貸株金利を狙った取引はおすすめできません。

また、金利が高い銘柄はテーマ株及び小型株であることが多くリスクが高いのが特徴です。

機関投資家の売り圧力が高い状態である点も理解しておきましょう。

以上、「貸株」金利が高くなる理由、メリット、デメリットまとめでした。

【関連記事】株式投資の勉強方法について解説しています。

【関連記事】株で勝てない仕組みについて解説しています。

【関連記事】個人投資家に向いている人の特徴を解説しています。