本記事では「株の損出し」をテーマにやり方と注意点を解説します。

損出しを正しく行えば売却益に掛かる税金を抑えることが可能です。

一方、「損出しは意味ない」、「やり方が複雑」など否定的な意見を持つ方も少なくありません。

このため、本記事では正しい損出しのやり方と注意点を深掘りします。

①株の損出しには節税効果がある

②一方、税の先送りという声も

③当年度に含み益と含み損銘柄を保有していることが条件

④当日に買い戻す場合は注意が必要

⑤デメリットの部分もしっかりと理解しよう

「株の損出し」とは?

まずは、「損出し」の基本について解説します。

株の損出しとは?

株式投資で得た配当金や売却益には約20%の税金が発生しますが、損出しを行えば支払った税金を取り戻すことができます。

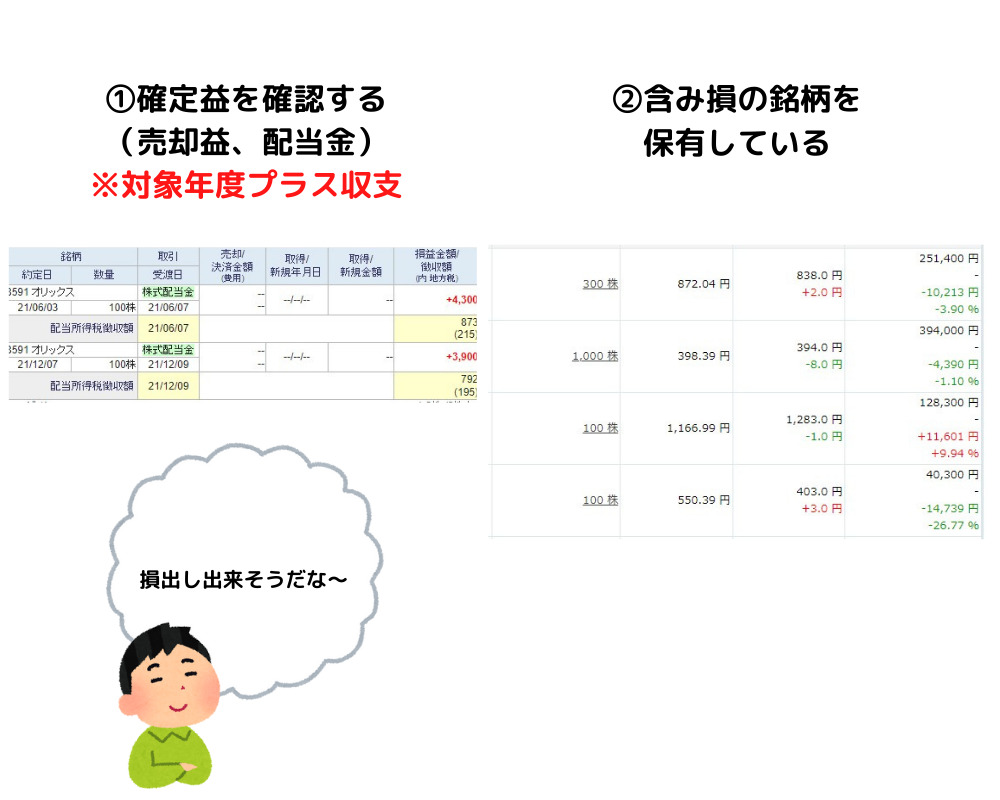

但し、対象となる方に条件があるため注意が必要です。

- 売却益や配当金などで確定益がある

- 含み損となっている銘柄を保有している

損出しをする前に自身が対象となるかチェックしましょう。

「損出し」による節税効果は?

具体的な事例を元に節税効果を解説します。

A社にて100万円の売却益

税金「20万円」支払い済み

B社で70万円の含み損銘柄を保有

損出しをしない場合

100万円の売却益に対して当年度は20万円の税金支払いを実施。

当然ながら損出しをしない場合、支払う税金に変動はありません。

損出しをする場合

B社70万円を損出し(売却)

売却益「100万円‐70万円」となり、売却益は30万円へ減額

30万円の売却益の場合、6万円の税金徴収のため支払い過ぎていた14万円が証券口座に返還される

| 損出しあり | 損出しなし | |

| A社利益 | 100万円 | 100万円 |

| B社損出し | 70万円 | 0円 |

| 売却益 | 30万円 | 100万円 |

| 税金 | 6万円 | 20万円 |

| 効果 | 20万円‐6万円=14万円節税 | |

上記は一例ですが、損出しが大きいほど節税効果が目立ちます。

「損出しは意味がない」と言われる2つの理由

一方、損出しは「意味がない」という声も少なくありません。

意味がないと言われる理由は以下の通りです。

- 税の先送り

- 売買手数料分損をする

理由①税の先送り

当年度に支払う利益を減らしても、買い戻しをする場合翌年以降税金の支払いが発生。

結局のところ「税の先送り」であるという声も存在します。

買い戻し銘柄が翌年度株価上昇した場合、税金が発生する点は理解しておきましょう。

ポートフォリオのマイナスを無くし、心機一転翌年度を迎えることができるのはメリット

理由②売買手数料分損をする

損出しにより売買手数料が発生する点は注意が必要です。

損出し銘柄が多い方は事前に手数料を確認した上で実施しましょう。

2023年よりSBI証券、楽天証券は国内株式の売買手数料無料を発表

このため、対象証券会社の口座を保有している方は気軽に損出しを行うことができます。

「損出し」4つの注意点(デメリット)

損出しには以下注意点(デメリット)があります。

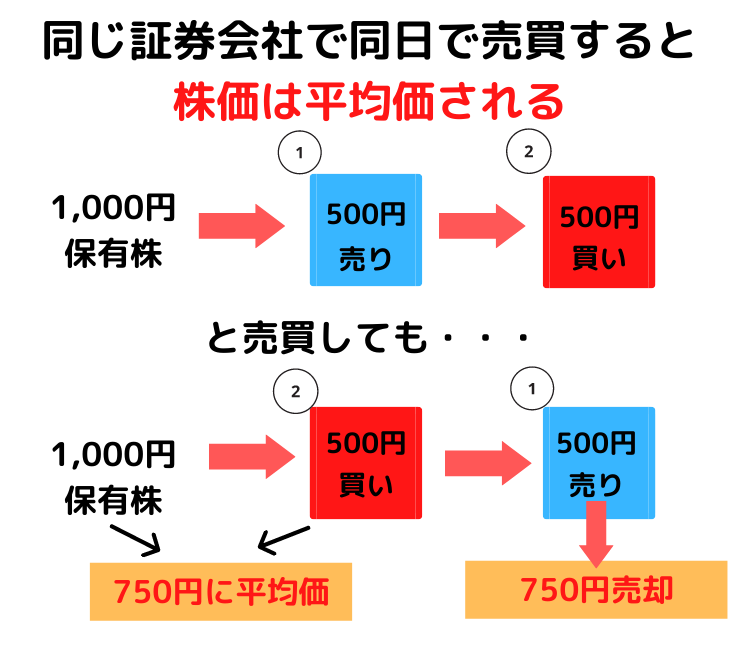

①株価平均化には注意

銘柄を買戻すタイミングには注意が必要です。

損出しを行った現物株を同一営業日に買い戻すと株価が平均化される

同じ証券会社で同日に買い戻しをした場合、「売ってから買った」にも関わらず「買ってから売った」とされてしまう

この場合、「1000円‐500円=500円分」の損出しをしようとしたにも関わらず、結果250円分の損出しとなる点は注意しましょう。

②仮装売買と判断されるリスク

「売り⇒買い⇒売り」など何度も同じ価格で売買を繰り返すと仮装売買(価格操縦)と判断されてしまうリスクがあります。

但し、一般的な個人投資家の売買量であればあまり心配する必要はない

特に、大型株であれば個人投資家が市場に影響を与えることは不可能です。

このため、「小型株+取引額が多い」場合はリスクとして認識しておきましょう。

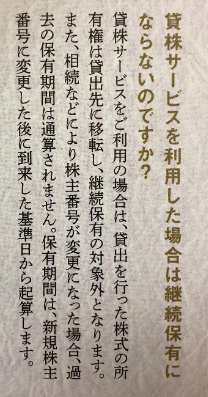

③株主優待の長期保有特典には注意

株主優待の長期保有特典がある銘柄には注意しましょう。

損出しをすることで「株主優待の長期保有権利が無くなる」可能性があります。

長期保有特典は「同一の株主番号で連続して株主名簿に記載されていること」

というルールを設定しているのが一般的。

損出しを行った場合、株主番号が変更になる可能性があるという点は注意が必要です。

以下、オリックスが株主番号について回答しているので参考まで。

④NISA口座と特定口座は損益通算できない

NISA口座内の取引において生じた売買損益は、その他の口座で生じた売買損益との通算はできません。

このため、NISA制度を活用している方は注意が必要です。

- NISA口座:50万円損失

- 特定口座:50万円の利益

上記損出しを行っても、損益通算されず特定口座のみ課税される

NISA制度のデメリットであるため理解しておきましょう。

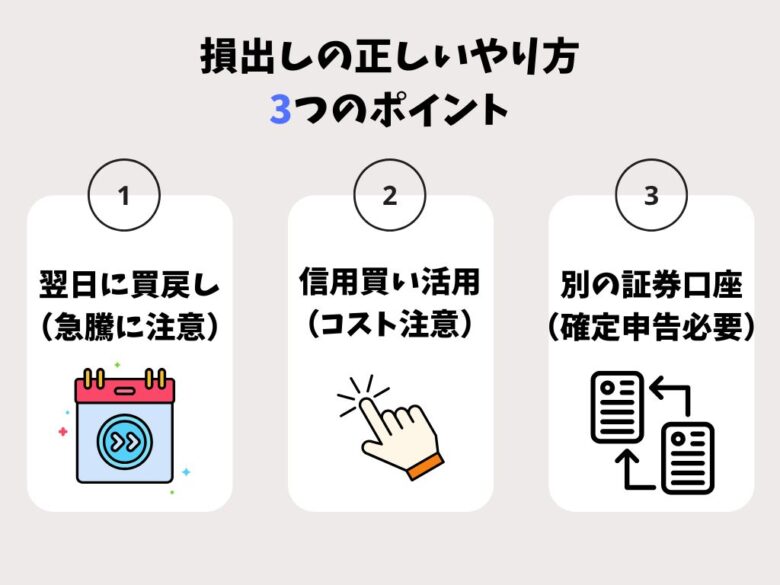

「損出し」の正しいやり方

損出しを行った銘柄を買い戻す方法は以下の通りです。

方法①翌営業日に買い戻す

シンプルに売却した翌日に買い戻す方法。

「複雑な方法は避けたい」という方におすすめです。

但し、翌日株価が大きく変動する可能性がある点は理解が必要となります。

「翌日株価が急騰してしまった・・・」という場合もあるため、必要に応じて以下買い戻し方法を活用しましょう。

方法②信用買い⇒翌日現引きする

信用口座を開設している方は、信用買いと現引きを活用しましょう。

方法は以下の通り

- 損出しをする銘柄を売却

- 同じタイミングで信用買い

- 翌営業日に信用買い⇒現引きする

株価の平均化は「現物取引」のみ発生。

このため、「現物」と「信用」であれば平均化は行われません。

注意点として、信用取引は金利コストを支払う必要あるため、翌営業日に必ず現引き処理を行うようにしましょう。

(参考)【注意】「信用取引はやめとけ!」やばいと言われる5つのデメリット

方法③別の証券口座で購入する

複数の証券口座を保有している方におすすめの方法です。

- 証券会社A:損出し銘柄の売却

- 証券会社B:損出し銘柄を購入

但し、複数の証券口座で損益通算をする場合「確定申告」を行う必要があります。

会社員など日頃確定申告を行っていない方には課題と言えるでしょう。

「損出し」気になる3つの質問

損出しに関する気になる質問を集めました。

Q1.「損出し」はいつまで?【期限】

損出しには期限があります。

A.損出しは年内最終営業日の2営業日前まで

2025年の場合12月26日(金)が損出しの最終日

2025年12月29日、30日(大納会)に売買した場合、2026年として取扱いされてしまうため注意しておきましょう。

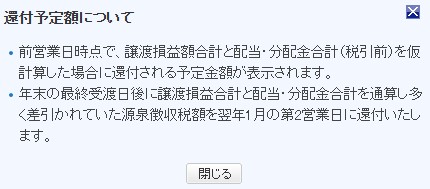

Q2.損出しを行ったお金はいつ還付される?

A.年末時点で還付金が算出され、年始第1~2営業日に円貨で着金される

例:楽天証券の場合

翌年1月の第2営業日に還付される

損出しを行ってから、着金までに時間を要する点は理解しておきましょう。

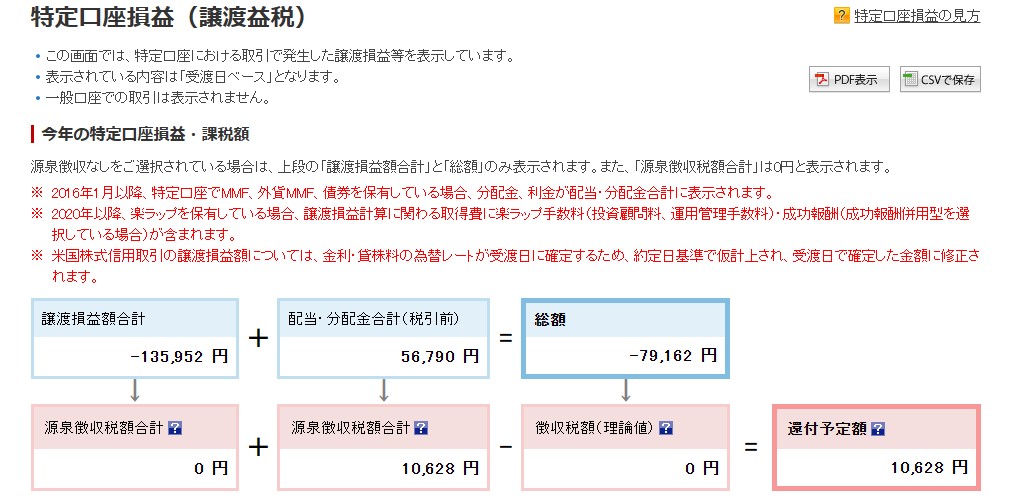

Q3.特定口座の損益をチェックする方法

楽天証券を元に実際の事例をチェックしましょう。

①マイメニュー→特定口座損益(譲渡益税)

②当年度の譲渡損益額と配当・分配金合計をチェック

上記の場合、売買に関する損益は約13万円マイナス

配合及び分配金は約6万円プラス

約8万円損出しが可能

還付予定額は翌年第1~2営業日に入金される

損出しを行う場合、証券口座の損益を確認しながら実施しましょう。

アプリを活用して手軽に財務分析を実施しよう

損出しを行う銘柄を選定するにあたり、財務分析を行い正しく企業特徴を理解する必要があります。

損出し銘柄を再度買い戻しを行うのか、損出しのみ行うのか財務分析で判断

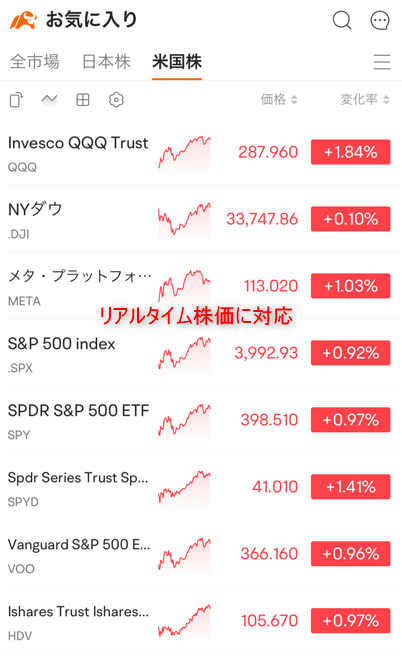

アプリを使って財務分析をしたい場合「moomoo」を利用してみましょう。

moomooは、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本ユーザー150万人以上、世界では2,400万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日米企業の財務分析が可能です。

企業名を入れるだけで、テクニカル、財務状況をチェックできるのは強み。

日本企業はもちろん多数の米国企業財務分析が無料で確認できるのも、アプリを利用するメリットです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

完全無料のツールのため気軽に利用してみましょう。

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

株の損出し【まとめ】

本記事では株の損出しをテーマにやり方、注意点を解説しました。

記事のポイントをまとめると以下の通り

損出しを正しく行うことで節税効果が期待できます。

また、自身の保有株から含み損が無くなる(または減る)ため、翌年から心機一転株取引を始めることが可能です。

正しくやり方、注意点を理解した上で活用してみましょう。

以上、株の損出しやり方、デメリットまとめでした。

【関連記事】保有株の管理に最適な投資管理アプリを解説しています。

【関連記事】株取引の練習に最適なシミュレーションアプリを解説しています。

【関連記事】情報収集に最適な株情報サイトを紹介しています。