本記事では、「VT、VTIの違い」をテーマに、各ETFの利回りや株価推移、投資対象国など詳細を解説します。

新NISA開始に伴い、新たに株式投資を始める方が増加しています。

特にVT、VTIは、成長性・分散性が高く投資家から評価を得ている投資商品です。

また、投資信託には無い魅力として「配当金を受け取れる」という特徴があるなど、高い分散性かつ配当を受け取りたい方におすすめと言えるでしょう。

一方、投資を始めたばかりの方には「各ETFの特徴が良く分からない・・・」という方も少なくありません。

このため、VT、VTIの違いを9つのポイントをもとに解説します。

米国ETF「VT、VTI」9つの違いを解説

以下9点のポイントで「VT、VTI」の違いを解説します。

①投資対象国

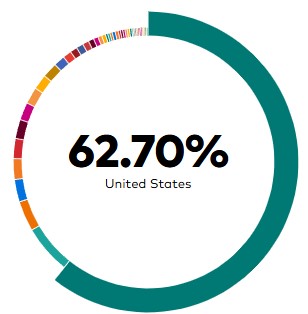

VT、VTIの違いを理解する場合、まずは各ETFの投資対象国を理解することが大切です。

VT:全世界株式

VTI:全米株式

VTIは米国株式市場全体をカバーするETFです。

一方、VTは米国だけでなく、先進国、新興国など全世界へ分散投資をすることができます。

世界の株式市場の時価総額全体のうち約85%をカバーするETFであるため、カントリーリスクに対応したい方は、VTが良いと言えるでしょう。

投資対象国上位5位は以下の通りです。

| アメリカ | 62.70% |

|---|---|

| 日本 | 6.00% |

| イギリス | 3.70% |

| カナダ | 2.70% |

| 中国 | 2.50% |

全世界に分散投資ができる点は魅力であるも、アメリカへの投資比率が高い点は理解しておきましょう。

②投資銘柄数

各ETFの投資銘柄数は以下の通りです。

VT:約9,000銘柄

VTI:約4,000銘柄

分散性の点は「VT」が優位となります。

一方、VTIも約4,000銘柄へ投資されており、分散性はどちらも十分と言えるでしょう。

③純資産額

純資産額は以下の通りです。

VT:503億ドル

VTI:5,112億ドル

※2025年8月時点

純資産額では「VTI」が優位な状況です。

一方、VTも5兆円を超える純資産額があり、早期償還を心配する必要はありません。

④配当利回り

VT、VTIの配当利回りは以下の通りです。

VT:1.82%

VTI:1.17%

直近の配当利回りでは「VT」が優位な状況です。

一方、どちらのETFも1~2%と低い配当利回りである点は理解しておきましょう。

このため、ポートフォリオの配当利回りを上げたい方は必要に応じて高配当ETFを活用するのがおすすめです。

(参考)米国高配当ETF「VYM、HDV、SPYD」特徴、配当利回り徹底解説

⑤経費率

投資をする上で、経費率は重要なポイントです。

VT:0.0%

VTI:0.03%

経費率では「VTI」が優位な状況となっています。

但し、全世界への分散投資が可能なVTも0.06%と超低コストでの運用が可能です。

(参考)100万投資で経費率は年間600円程度

このため、VT、VTIの投資判断をする上では、経費率は気にするポイントではありません。

⑥株価

2025年8月5日時点の株価は以下の通りです。

VT:130.80ドル

VTI:311.25ドル

⑦株価推移

株価推移は以下の通りです。

「VT」5年チャート

「VTI」5年チャート

2020年コロンショックでは大きな下落が発生したものの、直近5年では好調なパフォーマンスとなっています。

コロナショック底値からの比較では、VTIの方が高い成長率となっている点はポイントです。

⑧過去のパフォーマンス

2014年~2024年11年のパフォーマンスは以下の通りです。

| VT | VTI | |

| 2014年 | 2.9% | 12.1% |

| 2015年 | ‐1.9% | 0.3% |

| 2016年 | 8.1% | 12.8% |

| 2017年 | 24.0% | 20.5% |

| 2018年 | -10.7% | -6.6% |

| 2019年 | 25.9% | 29.6% |

| 2020年 | 17.0% | 21.4% |

| 2021年 | 18.3% | 25.7% |

| 2022年 | -18.0% | -19.5% |

| 2023年 | 20.6% | 24.6% |

| 2024年 | 32.5% | 39.1% |

直近11年のパフォーマンスでは、9勝2敗で「VTI」が優位な結果となっています。

このため、パフォーマンスを参考に投資商品を検討する場合、VTIを選択するのが良いでしょう。

⑨組み入れ銘柄上位5社

各ETFの組み入れ銘柄上位5社は以下の通りです。

| VT | VTI | ||

| エヌビディア | 3.87% | マイクロソフト | 6.19% |

| マイクロソフト | 3.86% | エヌビディア | 6.13% |

| アップル | 3.16% | アップル | 5.13% |

| アマゾン | 2.20% | Amazon | 3.51% |

| メタ | 1.69% | メア | 2.68% |

米国の超大手ハイテク銘柄が上位5社に組み入れされています。

VTは投資銘柄数が約9,000と分散されているため、上位5社の投資割合が減少している点は注目です。

「分散性を取るのか?」、「直近のパフォーマンスを取るのか?」正しく、各ETFの特徴を理解した上で投資を判断しましょう。

VT、VTI購入する際のポイント3選

VT、VTIを購入する際は以下のポイントに沿って検討をしましょう。

①新興国のパフォーマンスを考える

VTの魅力は、全世界に分散投資が可能でありカントリーリスクに対応できる点にあります。

アメリカを中心に、「先進国」、「新興国」に投資が可能であり、どんな未来にも対応できるのは強みと言えるでしょう。

一方、直近10年のパフォーマンスがVTIに劣るのは「新興国」の影響が考えられます。

- 今後10年、20年先には新興国の成長が期待できるのか?

- アメリカだけへの投資は不安

- インドや中国など経済成長率が高い国に投資をしたい

などの狙いがある方は、パフォーマンスだけを見るのではなく、カントリーリスクに対応できるVTへの投資が最適です。

一方、新興国株式には注意もあるため以下記事を参考にしておきましょう。

②米国企業の影響は大きい

VTであっても全体の約6割がアメリカであるため、米国市場の影響を大きく受けることになります。

「アメリカが風邪をひくと日本も風邪をひく」という言葉があるように、今や米国市場の影響は世界に波及。

- アップル:スマホ

- マクロソフト:パソコン

- アマゾン:通販

- エヌビディア:半導体

- メタ:Facebook、Instagram

今や生活において必要不可欠な製品やサービスを展開しています。

結果として、世界への高い影響力を持っており「アメリカが株価不振なときは、他国も影響は受ける」と考えることもできるのではないでしょうか。

このため、「シンプルにパフォーマンスが高い全米株式またはS&P500へ投資をする」というのも選択肢の1つと言えるでしょう。

③為替影響に注意

VT、VTIへの投資は、為替の影響を受ける点は注意が必要です。

- 1ドル100円

- 1ドル150円

上記の場合、株価が同じでも1.5倍パフォーマンスに違いがでる

このため、「円高により想定より含み益が減少する」ということも十分考えられます。

一方、為替についてはVT、VTIだけでなくすべての外国株式に共通する課題です。

日本で生活する以上、日本円を利用する必要があるため一部国内株式への投資も検討してみましょう。

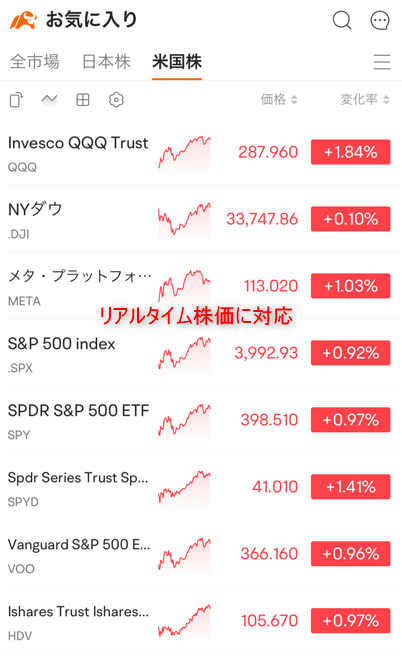

米国株投資をサポートする投資アプリを活用しよう

米国株に魅力があるも「情報収集に苦労する」という方も少なくないでしょう。

そんな方におすすめなのが、投資アプリ「mooomoo」の活用です。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本ユーザー150万人、世界では2,400万人以上のユーザーがmoomooのアプリを利用しています。

革新的なサービスとして世界の投資家に認められているツールです。

moomooは日本株はもちろん、米国株のリアルタイム表示に対応。

企業分析に強く、売上、決算報告などアプリを通して細かくチェックすることができます。

ETFの長期チャート、注文約定分析にも対応。

無料で利用できるツールであるため、気軽に使用感をチェックしてみましょう。

➤「moomoo」を無料でダウンロード

※IDを取得すればすぐに利用できます

「VT、VTI」9つの違い【まとめ】

本記事では、「VT、VTIの違い」をテーマに、各ETFの利回りや株価推移、投資対象国など詳細を解説しました。

各ETFの違いは以下の通りです。

| VT | VTI | |

| 投資対象国 | 全世界 | 全米 |

| 投資銘柄数 | 約9,000銘柄 | 約4,000銘柄 |

| 純資産額 | 503億ドル | 5,112億ドル |

| 配当利回り | 1.82% | 1.17% |

| 経費率 | 0.06% | 0.03% |

| パフォーマンス | 8勝2敗でVTIが優位 | |

VTI、VT共に高い人気を誇る米国ETFとなります。

「分散性」、「パフォーマンス」、「投資対象」など特徴があるため、正しく理解をした上で投資を判断するのが良いでしょう。

新興国のパフォーマンスやカントリーリスクなど、自身のリスク許容度や考えから投資商品を選択するのが大切です。

以上、VT、VTIの違いまとめでした。

【関連記事】全世界株式の10年、20年、30年パフォーマンスを解説しています。

【関連記事】全世界株式とS&P500の比較を解説しています。

【関連記事】全世界株式オールカントリーと除く日本を比較解説しています。