本記事では、「財形貯蓄」をテーマに制度を活用するメリット、デメリットを解説します。

「マイホームの頭金」、「老後資金の確保」などを目的に、財形貯蓄を活用している方は少なくないでしょう。

財形貯蓄は給料から自動天引きされるため、手軽に貯蓄できる点は魅力です。

過去、筆者自身も一般財形貯蓄を活用して約300万円貯めた経験を元にメリット、デメリットを解説します。

財形貯蓄とは?

まずは、財形貯蓄の基本をチェックしましょう。

財形貯蓄とは?

財形貯蓄は3つの商品に分類されます。

- 一般財形貯蓄

- 財形住宅貯蓄

- 財形年金貯蓄

制度の違いは以下の通りです。

①一般財形貯蓄

目的を問わない使途自由な貯蓄制度

| メリット | ・使用目的が自由である ・貯蓄から1年が経てば自由に引き出せる |

|---|---|

| デメリット | ・利子等に対する非課税制度はない |

将来のために純粋に貯蓄をしたい方は、一般財形貯蓄がおすすめです。

但し、非課税の恩恵がない点は注意しましょう。

②財形住宅貯蓄

持家取得を目的とした貯蓄制度

| メリット | ・利子等に対する非課税措置(550万円までの貯蓄は利子が非課税) ・持家の増改築にも対応 |

|---|---|

| デメリット | ・住宅以外の目的の場合、過去5年分の利子が課税対象になる ・原則積立期間5年以上 |

マイホームの頭金を貯めたい方におすすめの制度です。

550万円までの利子を非課税で受け取ることができます。

但し、原則5年以上の継続がルールのため引き出し制限には注意しましょう。

③財形年金貯蓄

老後の生活資金として貯蓄をする制度

| メリット | ・利子等に対する非課税措置(550万円までの貯蓄は利子が非課税) ・「公的年金」と合わせて貯蓄が可能 |

|---|---|

| デメリット | ・老後の生活資金以外の目的の場合、過去5年分の利子が課税対象になる ・原則積立期間5年以上 |

老後の生活資金確保を目的としている方におすすめの制度です。

財形住宅貯蓄同様、550万円までの利子を非課税で受け取れる点は強みと言えます。

但し、引き出し制限(原則5年以上)がある点には注意しましょう。

財形貯蓄制度【比較表】

3種類の制度をまとめると以下の通りです。

※スマホの方はスライドできます。

| 一般財形貯蓄 | 財形住宅貯蓄 | 財形年金貯蓄 | |

| 使い道 | 目的自由 | 住宅 | 老後資金 |

| 積立期間 | 原則3年以上 | 原則5年以上 | 原則5年以上 |

| 非課税制度 | × | 〇 | 〇 |

| 非課税枠 | ー | 住宅財形・年金財形は合算で 残高550万円まで利息が非課税 |

|

| 利用制限 | × | 満55歳未満 | 満55歳未満 |

| 積立金額 | 1,000円以上1,000円単位 |

||

| 備考 | 他制度との併用可能 | ||

非課税制度の恩恵があるのは、「財形住宅貯蓄」、「財形年金貯蓄」の2種類

また、制度を利用する方の一部年齢制限があるため注意が必要です。

「財形貯蓄」4つのメリット

財形貯蓄のメリットは以下の通りです。

メリット①元本保証である

財形貯蓄は会社が指定した金融機関と定期預金を結びます。

定期預金は元本保証であるため、金融商品のように値動きが無い点は魅力です。

数年後に「マイホーム」や「マイカー」など、まとまった資金が必要な方は計画的に貯蓄をするのに最適な制度と言えるでしょう。

メリット②自動で貯蓄ができる

財形貯蓄は、給与からの自動控除(天引き)してくれるため、手間無く貯蓄できる点は強みと言えます。

「口座にお金があるとついつい無駄遣いしてしまう」という方に最適

気付かぬうちに「まとまったお金が貯まっていた」というのは財形貯蓄のメリットです。

メリット③利子が非課税で受け取れる

「財形住宅貯蓄」、「財形年金貯蓄」の場合、550万円まで非課税として利子を受け取ることができます。

通常、利息には20.315%の税金が必要

このため、非課税で利子が受け取れる点も財形貯蓄のメリットと言えるでしょう。

メリット④住宅購入時融資を受ける事ができる

財形貯蓄残高の合計額が50万円以上の方を対象に住宅ローン融資が受けられます。

但し、ネット銀行の方が金利が安い場合があるため、借り入れの際は比較するのが良いでしょう。

「財形貯蓄はやめたほうがいい」5つのデメリット

財形貯蓄におけるデメリットは以下の通りです。

デメリット①金利が低い

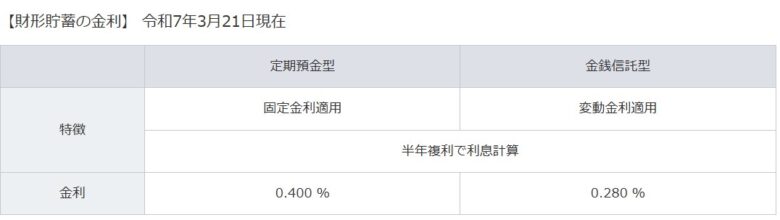

財形貯蓄の利息は現状低金利となります。

期日を指定しない金銭信託型の金利は「0.280%/年」であり、複利効果は薄いと言えるでしょう。

100万円を1年間財形貯蓄で預けた場合

受け取れる金利:年2,800円

「財形住宅貯蓄」、「財形年金貯蓄」の場合、残高550万円まで非課税であるも、低金利の現在大きな恩恵とは言えません。

またネット銀行を活用すれば、各種サービスとの連携で金利上乗せサービスがあり「金利0.5%/年」を超える銀行も存在。

このため、金利にこだわる方はネット銀行としっかり比較するのが良いでしょう。

デメリット②引き出しまでに時間が掛かる

財形貯蓄解約後、お金が入金されるまでに1週間程度時間が必要です。

- 会社へ解約を通知

- 会社から金融機関に書類提出

- 数日後、金融機関から入金

ゴールデンウィークや年末年始を挟むと更に日数を要します。

このため、緊急でお金が必要になった場合対応ができない点は注意しましょう。

急な出費にも対応できるよう財形貯蓄とは別に預金を残しておくことが大切です。

デメリット③要件外の払い出しは課税される

「財形住宅貯蓄」、「財形年金貯蓄」の場合、残高550万円まで非課税で利子が受け取れます。

但し、要件外の受け取りは過去5年間を遡って課税される点は注意しましょう。

例:財形住宅貯蓄の場合「住宅購入、増改築」であること

住宅取得の証明書提出が必要

デメリット④他の財形貯蓄への預け替えは不可

「財形住宅貯蓄」、「財形年金貯蓄」の場合、保有期間に関わらず任意で別の金融機関の財形商品へ預け替えることはできません。

一般財形貯蓄の場合:3年以上財形貯蓄を保有していれば預け替え可能

このため、「住宅購入予定が無くなったため財形年金貯蓄へ変更したい」と思っても預け替えが出来ない点は課題と言えるでしょう。

デメリット⑤インフレリスクに弱い

財形貯蓄は、ある意味日本円の価値が上がることに投資している状況です。

物の価値は常に変動しており、50年前の100円と現在の100円では価値が大きく異なります。

一例として、公務員の給料推移をチェックしてみましょう。

上記の通り、物価と合わせて初任給も上昇しています。

2022年以降のインフレした商品価格を加味すると「資産価値はマイナス」とも言えるのではないでしょうか。

このため、財形貯蓄と合わせてインフレ対策となる「株式、債券、不動産」などの金融資産を保有するのが大切です。

「財形貯蓄」おすすめする人

財形貯蓄にはメリット、デメリットがあります。

制度の特徴からおすすめする方は以下の通りです。

- 貯金が苦手

- 給与天引きで貯蓄をしたい

- 数年後にマイホームを購入する

財形貯蓄は給与天引きのため「先取り貯蓄」ができるのが強みと言えます。

また、元本保証であることから数年後に「マイホーム」、「マイカー」など使用用途が明確な方にも最適な制度です。

但し、デメリットで解説した通り資産形成を行うベストな選択肢ではありません。

超低金利であり、インフレリスクに脆弱である点は課題が残ります。

特に、10年以上財形貯蓄を継続する方は以下をチェックしましょう。

【対策】財形貯蓄ではなく投資を始めよう

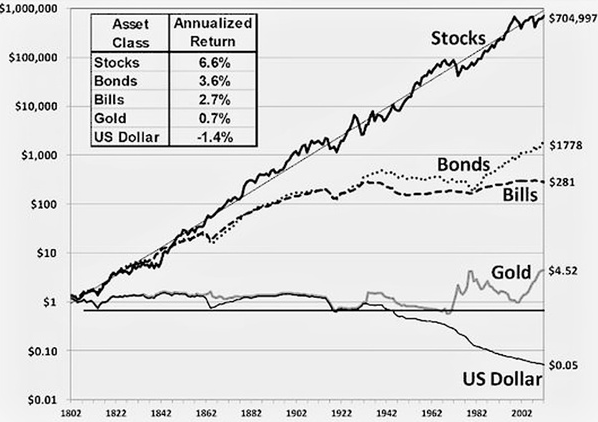

将来のために資産形成をしたい方は、株式投資を検討してみましょう。

上記グラフは、1802年に1ドルを「株式、長期国債、短期国債、金、現金」のまま保有した場合、「200年後それぞれいくらになっているか?」をグラフにしたものです。

200年後の結果は以下の通り

- 株式:700,000倍

- 長期国債:1,800倍

- 短期国債:280倍

- 金:4.5倍

- 現金:0.05倍

結果、株式は大きく上昇し現金の価値は減少しています。

長期的な歴史で見ても現金のインフレリスクは軽視することができません。

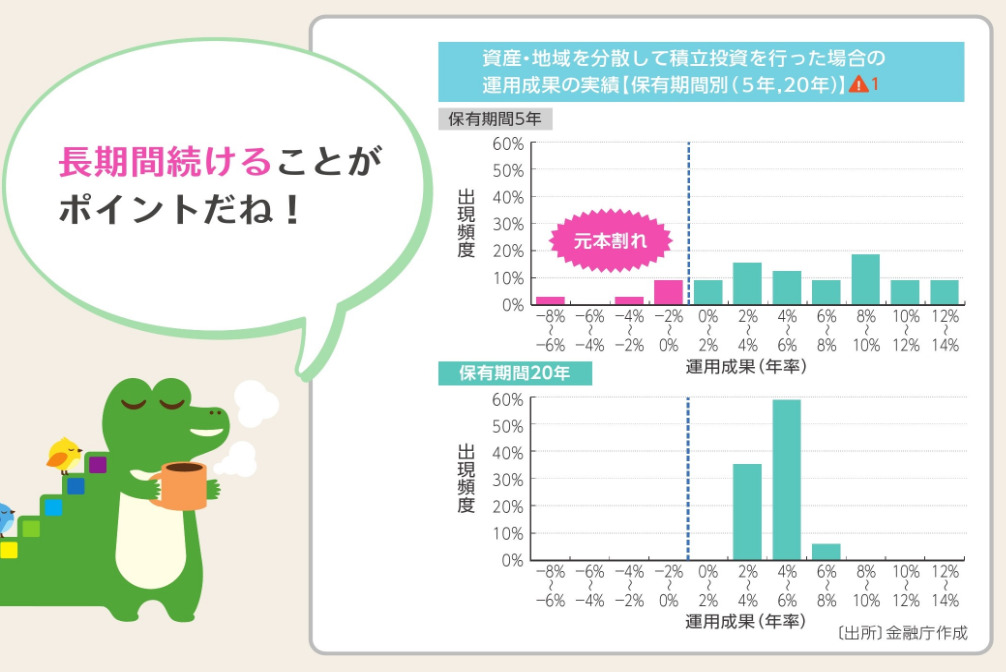

将来のために資産形成をしたい方は、金融庁が推奨する非課税制度を活用した「長期・分散・積立投資」がベストな選択です。

20年間長期で積立をした場合「年5%前後」の安定したリターンが期待されます。

将来の資産をシミュレーションしよう

将来に向けた投資と言っても、「何から始めるべきか?」と悩む方は少なくないでしょう。

長期、積立、分散投資を学びたい方は株アプリ「トウシカ」の活用がおすすめです。

無料アプリを活用して積立投資を勉強してみよう

アプリ内でNISA制度を活用したシミュレーションに対応。

投資信託を長期積立した場合のシミュレーションを行うことができます。

老後資産が不足することが分かったら、早期から積立を行うことが大切です。

また、「積立投資の基本」、「個別株のシミュレーション取引」にも対応しているため、投資の練習にも最適です。

無料アプリであるため気軽に活用をしてみましょう。

財形貯蓄はやめたほうがいい【まとめ】

本記事では、「財形貯蓄」をテーマにメリットだけでなくデメリットも解説しました。

財形貯蓄のデメリットは以下の通り

財形貯蓄は数年後に計画的な資金が必要な方におすすめの制度です。

但し、受け取れる金利が低く、インフレリスクに弱い点が課題と言えます。

このため、新NISA制度を活用した長期投資についても検討してみましょう。

以上、財形貯蓄おすすめしない理由まとめでした。

【関連記事】株式投資の勉強方法について解説しています。

【関連記事】ライフプランを見直すシミュレーションアプリを解説しています。

【関連記事】外貨預金をテーマにメリット、デメリットを解説しています。