本記事では、「毎月20万円のインデックス投資」をテーマに毎月20万円積立した場合の期待リターンを解説します。

現在、新NISAを中心にインデックス投資を始める方が増加。

収入に余裕がある家庭では、「月20万円」の積立投資を検討している方もいるでしょう。

月20万円の積立投資を継続することができれば、将来的に1億円を超える金融資産を保有できる可能性が高まります。

計画性を持って積立を続けられるよう「10年後の期待リターンは?」、「利回り別の違いは?」など確認をしておきましょう。

「月20万円積立」を実現する年収とは?

まずは、月20万積立が可能になる目安年収をチェックしましょう。

「家計調査結果」によれば、勤労世帯全体の平均貯蓄率は38.1%とされています。

月20万円(年240万円)を積立する場合、手取り額630万円以上の収入が理想

| 年齢 | 全体平均(年額) | 男性平均(年額) | 女性平均(年額) |

|---|---|---|---|

| 19歳以下 | 133万円 | 152万円 | 113万円 |

| 20~24歳 | 269万円 | 287万円 | 249万円 |

| 25~29歳 | 371万円 | 404万円 | 328万円 |

| 30~34歳 | 413万円 | 472万円 | 322万円 |

| 35~39歳 | 449万円 | 533万円 | 321万円 |

| 40~44歳 | 480万円 | 584万円 | 324万円 |

| 45~49歳 | 504万円 | 630万円 | 328万円 |

| 50~54歳 | 520万円 | 664万円 | 328万円 |

| 55~59歳 | 529万円 | 687万円 | 316万円 |

| 60~64歳 | 423万円 | 537万円 | 262万円 |

| 65~69歳 | 338万円 | 423万円 | 216万円 |

| 70歳以上 | 300万円 | 369万円 | 210万円 |

(引用)国税庁:民間給与実態統計調査

上記年収は税引き前であるため、単身世帯で月20万円を継続積立できる世帯は多くありません。

- 単身世帯:900万円以上

- 共働き家庭:800万円以上

但し、リスク許容度超えた投資は継続できない大きな要因です。

また、子供への教育資金や親の介護など家庭環境は様々。

このため、上記はあくまで目安であり自身の環境に応じて投資額を調整するのが良いでしょう。

平均年収で見れば月20万円投資できる世帯は限定的

毎月20万円積立投資ができる家庭はキャッシュリッチな層と言えるだろう

「月20万積立」投資期間×利回り別シミュレーション表

毎月20万円投資信託を積立するシミュレーションは以下の通りです。

※スマホの方はスライドできます

| 利回り /投資期間 |

5年 | 10年 | 20年 | 30年 |

| 元本 | 1,200万円 | 2,400万円 | 4,800万円 | 7,200万円 |

| 2% | 1,261万円 | 2,654万円 | 5,896万円 | 9,855万円 |

| 3% | 1,293万円 | 2,795万円 | 6,566万円 | 11,655万円 |

| 4% | 1,326万円 | 2,945万円 | 7,335万円 | 13,881万円 |

| 5% | 1,360万円 | 3,106万円 | 8,221万円 | 16,645万円 |

| 6% | 1,395万円 | 3,278万円 | 9,241万円 | 20,090万円 |

月20万円の積立になると、元本だけでもまとまった資金を投資することができます。

- 5年:1,200万円

- 10年:2,400万円

- 20年:4,800万円

- 30年:7,200万円

「老後2,000万円問題」の解決という点であれば、10年積立投資で解消することが可能です。

10年積立後、教育資金の確保に向けて積立を停止しても複利の影響により資金は大きく増加。

投資元本2,400万円を年5%で運用した場合(追加投資なし)

- 10年後:2,400万円→3,909万円

- 20年後:2,400万円→6,367万円

このため、早期から投資元本2,400万円を作り、後は複利効果で老後資金を確保するのも選択肢の1つと言えるでしょう。

自身の将来設計や家庭環境から「いつまで20万円積立を続けるのか?」を検討するのが大切です。

「月20万円積立」投資期間別シミュレーション

続いて、「月20万円積立」投資期間別利回りシミュレーションを深掘りしていきます。

①10年積立シミュレーション

- 投資元本:2,400万円

- リターン3%:2,795万円

- リターン4%:2,945万円

- リターン5%:3,106万円

月20万円を10年間継続積立すれば「老後2,000万円問題」は解消します。

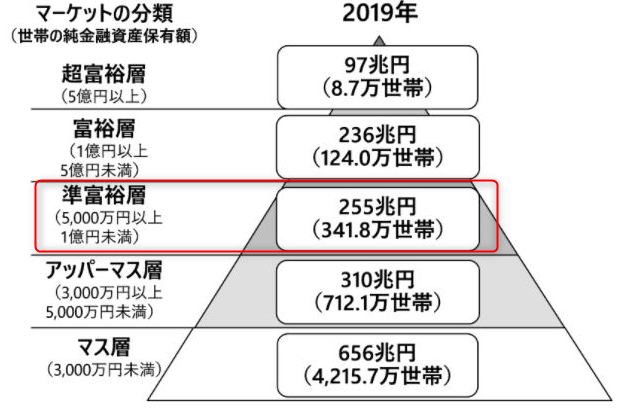

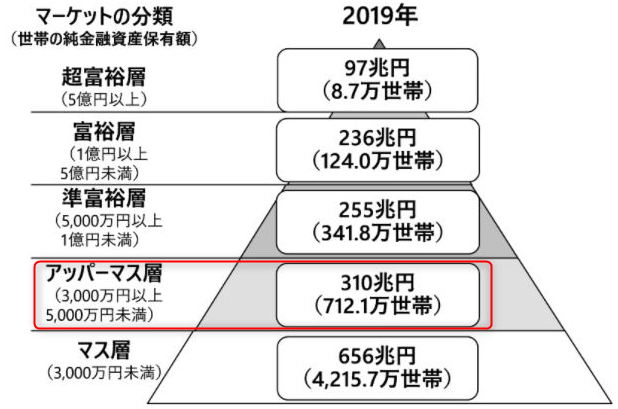

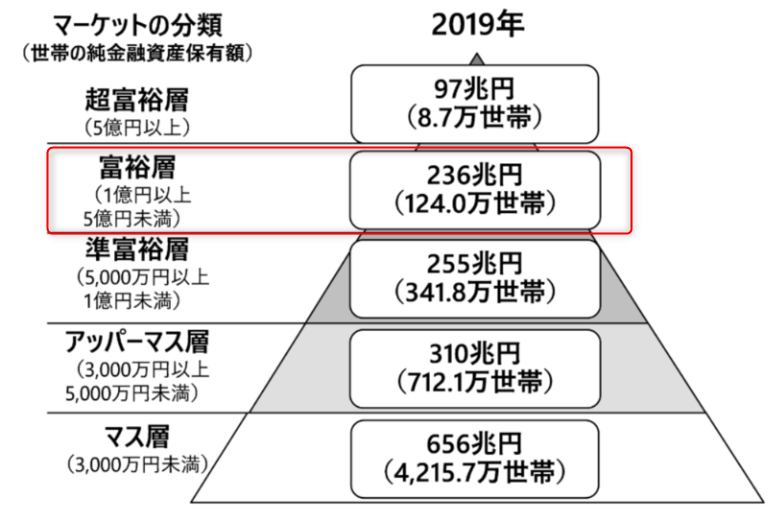

野村総合研究所より引用

野村総合研究所より引用

将来の老後資金確保と考えた場合、「月20万円×10年積立」を検討するのが良いでしょう。

②20年積立シミュレーション

- 投資元本:4,800万円

- リターン3%:6,566万円

- リターン4%:7,335万円

- リターン5%:8,221万円

年4%運用で、複利効果により2,000万円を超えるリターンが期待されます。

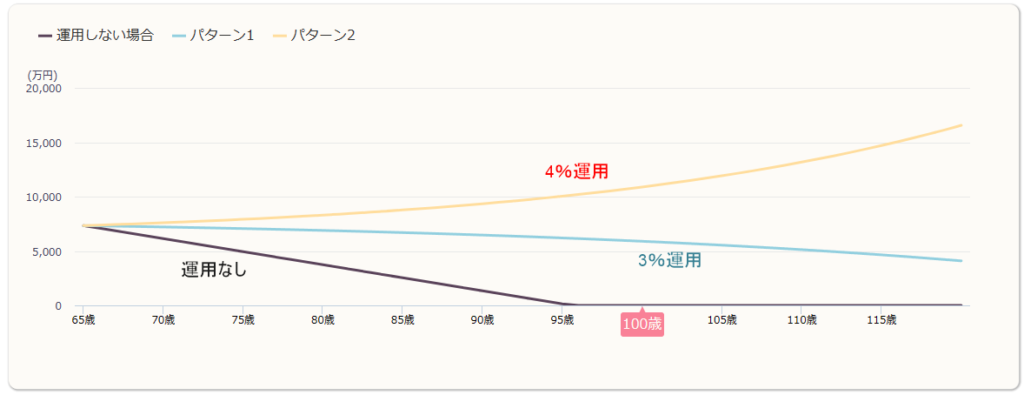

65歳時点で7,335万円の投資資金を確保

以降月20万円を生活資金として取り崩した場合

- 運用無し:95歳まで

- 3%で運用:寿命まで取り崩しが可能

- 4%で運用:資産は増加

注目するべき点は、月20万円の取り崩しをおこなっても継続運用することで、理論上生涯にわたりお金を受け取ることができます。

自分専用の年金を確保できるのは、「月20万円積立×20年」の強みと言えるでしょう。

③30年積立シミュレーション

- 投資元本:7,200万円

- リターン3%:11,655万円

- リターン4%:13,881万円

- リターン5%:16,645万円

年利5%のリターンで運用すれば、投資元本の2倍を目指すことができます。

7,200万円→16,645万円

マーケット分類でも「富裕層」の位置づけであり、国内上位2.45%の世帯に入ることができます。

インデックスファンドを活用した積立投資は、「相場の平均点を取れる」再現性の高い投資手法です。

1億円以上の金融資産を目指す場合、「月20万円×30年積立」は現実性の高い手法の1つと言えるでしょう。

「月20万円積立」を行う上で3つの注意点

月20万円積立を行う際の注意点は以下の通りです。

①現金と投資比率を意識

「月20万円積立」を意識するあまり、リスク許容度を超えた投資比率になっていないかチェックをしましょう。

例:現金と投資比率を考える

| 年齢 | 株式 | 現金 |

| 20代 | 80% | 20% |

| 30代 | 70% | 30% |

| 40代 | 60% | 40% |

| 50代 | 50% | 50% |

| 60代 | 40% | 60% |

若年層ほど資金を稼ぐ期間が長くリスク度合いが高い

このため、年齢と現金比率を合わせる方法も検討しよう

一方、50代以降の方であれば現金比率にも意識する必要があります。

このため、月20万円だけを意識するのではなく「自身のリスク許容度を超えていないか?」をチェックするのが大切です。

②購入商品の手数料に注意

積立投資で複利の効果を得る場合、10年以上の継続積立が求められます。

このため、投資商品の手数料には注意が必要です。

2種類の投資信託を例に、将来への影響度をチェックしてみましょう。

| 投資額 | 5万円/月 |

|---|---|

| 投資期間 | 20年間 |

| 投資商品 | A投資信託:手数料年2% B投資信託:手数料年0.5% |

| 期待リターン | 5%/年 |

| 備考 | 投資額は変更せず月1回積立購入を続ける |

A投資信託:1,641万円

B投資信託:1,940万円

結果、A・B投資信託の期待リターン差は「299万円」

「1.5%/年」の信託報酬差ですが長期投資の場合、複利の影響で大きな金額差となります。

最近では自動投資に対応したロボアドバイザーをいたずらに推奨するメディアも少なくありませんが、「年1%」の信託報酬が追加で必要です。

広告収入を目的にしている場合もあるため、手数料が将来どれだけ影響を与えるのか理解しておきましょう。

③株式以外のアセットも検討

「全世界株式」、「全米株式」など、広く分散された投資信託を購入するのは資産形成の王道です。

特に、全世界株式はカントリーリスクにも対応できる点は強みと言えます。

但し、いくら投資国を分散させても同じ「株式」というアセットであるため、相関係数が高く同じように暴落するリスクがあります。

2020年コロナショックでは、S&P500と合わせて全世界株式も暴落

このため、毎月20万円の積立ができる資金がある方であれば、株式とは異なる動きをする投資商品を保有するのも検討してみましょう。

- 債券

- 不動産

- 金

- 原油

- 貴金属

具体的なアセットアロケーションの考え方は以下記事で解説しています。

「月20万円積立」継続する3つのポイント

月20万円積立を継続させるための大切なポイントは以下の通りです。

- ライフプランシミュレーションを実施

- 家計簿アプリで資産推移をチェック

- クレジットカード積立を検討しよう

順番に解説します。

①ライフプランシミュレーションを実施

将来のライフプランを早期からチェックすることが大切です。

「住宅」、「教育」、「老後」

住宅購入や教育資金など「いつ、いくら必要なのか?」をチェックし、必要に応じて積立額の調整が必要になる

一方、「ライフプランシミュレーションをする方法が分からない」という方も少なくないでしょう。

将来に向けたシミュレーションは、診断ツールを活用することで手軽に確認が可能です。

例:簡単家計診断「オカネコ」

オカネコは、簡単な質問に答えるだけであなたの家計状況を診断する無料ツール。

LINEとの連動が可能で、手軽に家計診断を行うことができます。

個人情報非公開かつ匿名で利用が可能。

質問内容から家計状況はもちろん、境遇の近いユーザーとの比較もできます。

診断終了後、ファイナルシャルプランナーより複数のコメントが届くため必要に応じて相談するのが良いでしょう。

②投資管理アプリで資産推移をチェック

複数の金融商品を保有していると、資産推移のチェックに苦労する場合があるでしょう。

そこでおすすめなのが、株管理に特化したアプリ「カビュウ」の利用です。

- 複数の保有株を一括管理

- 過去のトレードを分析できる

- 保有株の適時開示を通知

カビュウは、複数の金融商品を一元管理。

カビュウは、銘柄別に「いつ買って(IN)、いつ売ったか(OUT)」がアプリ上で一目で確認できます。

「自身のエントリータイミングは適切か?」アプリを通してチェックするのに最適です。

配当金管理にも対応しており、「累計配当金」、「月別配当金」を自動表示。

高配当株投資家にもおすすめと言えるでしょう。

また、自身の投資実績を元に診断する「投資家タイプ診断」という面白い機能も搭載。

自身の性格やタイプを客観的に判断するのに最適です。

無料版も用意されているため、気軽に使用感をチェックしてみましょう。

カビュウは無料版、有料版の2種類を用意

有料版は1ヵ月間無料で利用可能

紹介コード「L3GQ」を入れると更に1ヵ月(計2ヶ月)伸びるため、有料版の使用感をチェックしたい方は利用しておきましょう。

③クレジットカード積立も検討しよう

投資信託はクレカ積立をすれば、1%以上のポイント還元を受けることができます。

還元率1%と聞くと「あまり意味がないな」と感じる方もいますが、長期的にみると大きな効果があります。

例:月5万円クレカ積立した場合(1%還元)

| 期間 | ポイント数 |

|---|---|

| 1ヵ月 | 500ポイント |

| 1年 | 6,000ポイント |

| 5年 | 30,000ポイント |

| 10年 | 60,000ポイント |

例:「マネックス証券」はマネックスカードを利用することで1.1%の還元

1社あたり月5万円までという積立制限があるも、複数の証券会社を利用すれば月20万円すべてクレカ積立に変更することができます。

月2,000ポイント前後受け取ることができるため、忘れずに活用するようにしましょう。

(参考)マネックス証券公式

インデックス投資に毎月20万円積立する効果【まとめ】

本記事では、「インデックス投資」をテーマに毎月20万円積立投資をした場合の期待リターンを解説しました。

毎月20万円積立の期待リターンは以下の通り

※スマホの方はスライドできます

| 利回り /投資期間 |

5年 | 10年 | 20年 | 30年 |

| 元本 | 1,200万円 | 2,400万円 | 4,800万円 | 7,200万円 |

| 2% | 1,261万円 | 2,654万円 | 5,896万円 | 9,855万円 |

| 3% | 1,293万円 | 2,795万円 | 6,566万円 | 11,655万円 |

| 4% | 1,326万円 | 2,945万円 | 7,335万円 | 13,881万円 |

| 5% | 1,360万円 | 3,106万円 | 8,221万円 | 16,645万円 |

| 6% | 1,395万円 | 3,278万円 | 9,241万円 | 20,090万円 |

毎月20万円もの積立をすることができれば、老後資金の不安はありません。

20年以上継続積立をすれば、1億円以上の金融資産を狙うこともできます。

インデックス投資は相場の平均点を取れる再現性が高い投資手法であるため、金融資産1億円以上を目標にしている方であれば活用してみるのもおすすめです。

以上、「インデックス投資毎月20万円効果」まとめでした。

【関連記事】投資信託の注意点について解説しています。

【関連記事】銀行投資信託の注意点について解説しています。

【関連記事】アクティブファンドの課題について解説しています。