本記事では「投資信託」をテーマに、おすすめしないと言われるデメリットと対策を解説します。

投資信託は幅広い銘柄に分散投資が可能であり、多くの投資家から高い評価を得ています。

金融庁も投資信託の「長期、分散、積立投資」を推奨しており、資産形成のスタートとして最適です。

一方、投資商品を選定するにあたり、メリットだけでなくデメリットや注意点を抑えておくがことが大切。

このため、あえて「おすすめできない」と言われるデメリットを深掘りしていきます。

すぐにおすすめしない理由をチェックしたい方は、「投資信託やめとけ」おすすめしない理由5選より確認ください。

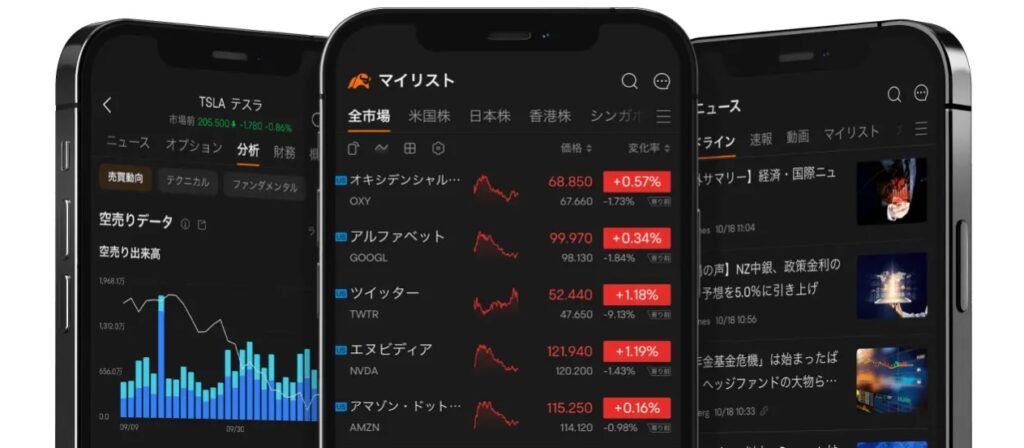

【当サイト推薦】moomoo証券アプリ

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

取引ツールとしても優秀であり、業界最安水準の手数料でサービスを提供している点も魅力。

現在、大盤振る舞いの口座開設キャンペーンが開催されており、当選した株の買付代金を受け取ることができます。

最大10万円相当の株がもらえるお得なキャンペーンも上手く活用して、買付資金を確保してみましょう。

「投資信託はやめとけ」と言われる原因

「投資信託なんかやめとけ。高い手数料を取られるだけで投資家は儲からない!」

投資信託に対して、こんなネガティブな意見を持っている方は少なくありません。

- 自身が投資信託で損失を出した

- 友人、家族が投資信託で損失を出した

- テレビや雑誌で「投資で失敗」というニュースを見た

など要因は様々。

過去の経験から、「注意喚起」としてアドバイスをしている方が多いのが特徴と言えるでしょう。

現在も、メリットがない高手数料のぼったくり投資信託が存在するため、「おすすめできない」という考えも否定できません。

一方、投資信託は正しい商品を選定することで、将来の資産形成に最適です。

このため、本記事では投資信託を始める方が1人でも生まれるよう、「投資信託やめとけ」の言葉を深掘りしていきます。

「投資信託やめとけ」おすすめしない理由5選

「投資信託やめとけ」と言われるデメリットは以下の通りです。

理由①投資信託はリスクが高い

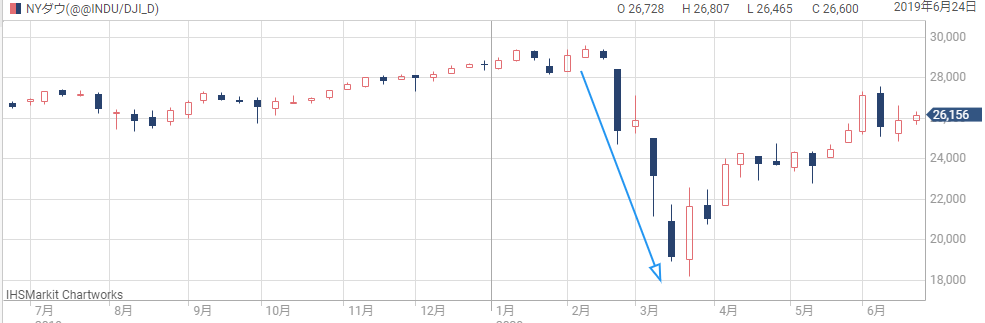

2020年3月の「コロナショック」では、日経平均株価が短期間で約40%暴落。

コロナショック時の日経平均株価チャート

仮に100万円を投資していた場合、1ヶ月あまりで資産は60万円に減少。

投資信託は当然ながら元本保証では無いためリスクがあります。

市況によって大きな損失を出す可能性がある点はおすすめしない理由の1つです。

理由②手数料が高い

投資信託の中には、高手数料の商品が存在します。

以下、某証券会社のブラジルレアル毎月分配型の手数料です。

- 購入時:3.3%

- 売却時:0.75%

- 運用管理費用:1.54%/年

金融リテラシーが高い方であれば、これが「どれだけやばい商品なのか」ということがすぐに分かります。

銀行窓口などでは未だに販売側にメリットがある投資信託を販売。

高い手数料の投資商品が現在も存在する点もデメリットの1つです。

理由③毎月分配型という罠銘柄が存在

「毎月分配型」投資信託はおすすめできません。

魅力的な分配金が毎月貰える一方、元本払戻金(特別分配金)であることが多くあります。

運用益から配当を出しているのではなく、自分たちが投資した資金の一部を解約して支払いをしている商品

別名、「タコ足配当」とも言われています。

正しい分配金というのは、企業が事業で発生した利益の一部を株主に還元する行為です。

たこ足配当は余剰利益ではなく、自身の資産を取り崩している状態と言えます。

理由④テーマ型投資信託が多い

投資信託には「テーマ型」の商品が多数存在します。

特定の分野に特化した銘柄を集めた投資商品

テーマ型の一例は以下の通りです。

- ESG銘柄

- AI銘柄

- 非接触型ビジネス銘柄

人気のセクターにまとめて投資することができます。

但し、テーマ型投資信託への投資は手数料に注意しましょう。

手数料が非常に高い投資商品です。

また、特定セクターに特化した銘柄は「ブームが終焉すると暴落する」というリスクがあります。

理由⑤投資商品が分かりづらい

投資信託のファンド名を見ても、内容が分かりづらいものが多くあります。

以下、楽天証券の投資信託リストの抜粋

この一覧を見て投資内容を正しく説明できる方は多くないでしょう。

また、目論見書を見ても複雑な作りになっている投資信託も存在するため、投資内容が分かりづらい点もデメリットの1つと言えます。

「投資信託を始める前に!」具体的な対策5選

投資信託にはデメリットが存在します。

但し、対策を取ることで安定した資産形成を行うことが可能です。

| デメリット | 対策 |

|---|---|

| リスクが高い | ドルコスト平均法で購入しよう |

| 手数料が高い | 手数料年0.2%以下の投資商品を購入 |

| 罠銘柄がある | ぼったくり投資信託の特徴を知ろう |

| テーマ型がある | 勧誘を受けないネット証券で購入する |

| 投資商品が分かりづらい | シンプルなインデックスファンドを買おう |

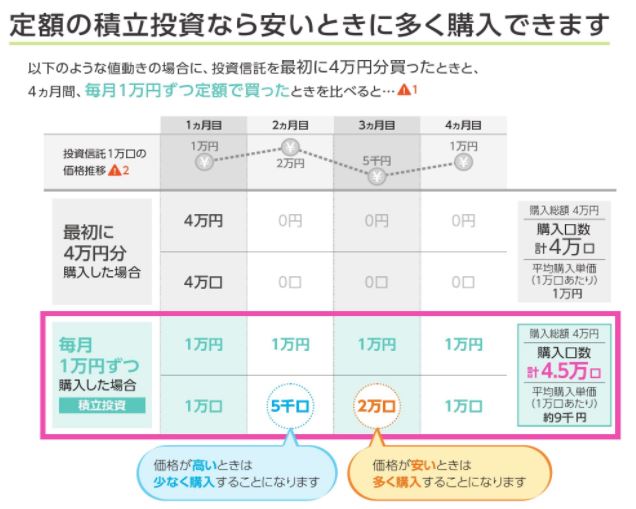

対策①ドルコスト平均法で積立投資をする

ドルコスト平均法で分散投資をすれば、リスクを軽減させることができます。

ドルコスト平均法のメリットは以下の通り

金融庁「つみたてNISA早わかりガイドブック」から引用

金融庁「つみたてNISA早わかりガイドブック」から引用

現在の株価が「高いのか?安いのか?」未来は常に不確実であり誰にも分かりません。

このため、買い時を図るのではなく毎月一定額の積立をすれば相場の平均点を誰でも取ることができます。

対策②「ぼったくり投資信託」を学ぶ

高手数料の「ぼったくり投資信託」を知ることも有効な対策です。

- 毎月分配型である

- 購入手数料が存在する

- 信託報酬は年1%を超える

- 銀行窓口で購入

- テーマ型投資信託である

罠銘柄の特徴を知ることは資産形成において大切であり、将来のリターンに大きく影響がでるため注意しましょう。

対策③インデックスファンドから選ぶ

投資商品は様々ありますが、「インデックスファンド」の購入がおすすめです。

- TOPIX

- S&P500

- 全米株式

などの、指数に連動した銘柄を購入しましょう。

現在、投資家から大人気の「eMAXIS Slim 米国株式(S&P500)」であれば手数料は「0.09372%/年」

購入時の手数料も不要であり、100万円投資しても手数料は年間「約1,000円」のみです。

正しい銘柄を購入する事で「手数料が高い」という悩みはありません。

対策④ネット証券で投資信託を購入する

手数料の点で投資信託購入はネット証券を活用しよう

総合証券や銀行の投資勧誘には注意が必要です。

売り手サイドにメリットがある、高手数料の商品を紹介される可能性があります。

また、投資商品の取り扱い数もネット証券の魅力と言えるでしょう。

対策⑤短期的な値動きは気にしない

投資信託にはリスクがあり、日々株価の値動きがあります。

このため、短期的な株価暴落を見て、「狼狽売りをしてしまう・・・」という方も少なくありません。

投資信託における目先の株価チェックは不要

20年先の未来のためにも、感情を入れずに積立投資を続けましょう。

注文設定した後は、「気絶したつもり」で株価チェックを最低限とすることがおすすめです。

【おすすめ】アプリを活用した積立投資の勉強

投資信託をを購入する方は、アプリ「トウシカ」を活用して将来の資産シミュレーションを行うのがおすすめです。

アプリ内で新NISA制度を活用したシミュレーションに対応。

投資信託を長期積立した場合のシミュレーションを行うことができます。

また、「積立投資の基本」、「個別株のシミュレーション取引」にも対応しているため、投資の練習にも最適です。

無料アプリであるため気軽に活用をしてみましょう。

「投資信託やめとけ」おすすめしない理由【まとめ】

本記事では「投資信託やめとけ」をテーマにデメリットと対策を解説しました。

投資信託始める前に確認するべき5つのポイント

「投資信託おすすめしない」の言葉には多くの誤解があります。

「ぼったくり投資信託」と言われる罠銘柄も存在しますが、正しい銘柄選定をすることで将来の資産形成に最適です。

このため、投資商品の選び方には注意を行い投資信託を購入するようにしましょう。

以上、投資信託おすすめしない理由まとめでした。

【関連記事】株式投資の勉強方法を網羅的に解説しています。

【関連記事】ぼったくり投資信託に騙されないポイントを解説しています。

【関連記事】高配当株と投資信託の違いについて解説しています。