本記事では、「1億円あったら何年暮らせるか?」をテーマに投資商品別のシミュレーションを解説します。

1億円というお金は資産形成において、多くの方が夢をみる大台と言えるでしょう。

60代の平均貯蓄額は1,819万円というデータもあり、生涯において資産1億円を達成できる方は多くありません。

マーケット分類でも「富裕層」という位置づけであり、一般的にお金持ちと言われる層になります。

現在、「FIRE」という言葉もブームになっており、お金を貯めて経済的自由を手にする動きが増加。

そこで、資金1億円をテーマに「投資商品別に何年暮らすことができるのか?」を深掘りします。

①1億円はマーケット分類上「富裕層」

②普通預金だけでは利回りが低くリタイアには不安

③「投資+支出額年360万円以下」で早期リタイアも可能

④但し、投資は単年度で見るとマイナスの年がある点は注意

⑤リタイア後も最低限の収入が確保できる状態が理想である

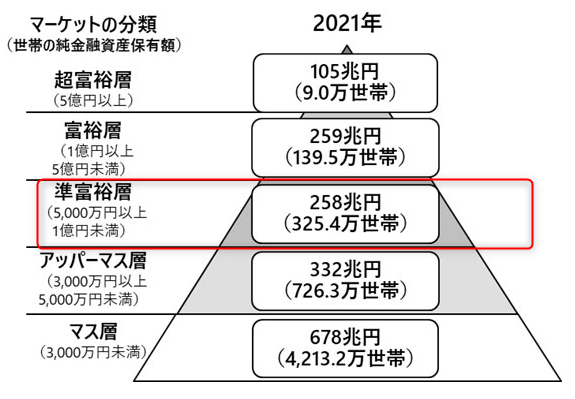

資産1億円のマーケット分類は「富裕層」

まずは、1億円の金融資産が日本のマーケットでどの位置に当たるのかをチェックしてみましょう。

野村総合研究所発表マーケット分類は以下の通り

野村総合研究所より引用

野村総合研究所より引用

野村総合研究所が定めるマーケット分類では、資産1億円を「富裕層」と定義しています。

| 割合 | |

| 超富裕層(5億円以上) | 0.2% |

| 富裕層(1億円以上) | 2.6% |

| 準富裕層(5,000万円以上) | 6.0% |

| アッパーマス層(3,000万円以上) | 13.4% |

| マス層(3,000万円未満) | 77.8% |

日本の全世帯上位2.8%に当たるため「お金持ち」と考えて間違いないでしょう。

このため、富裕層である1億円があれば「一生遊んで暮らせるのでは?」と考える方も少なくありません。

但し、1億円という資金でも支出額や投資商品によって注意が必要です。

支出額別シミュレーション表

「1億円あれば何年暮らせるのか?」の答えは、毎月の支出額によって大きく異なります。

| 月間支出額 | 年間支出額 |

|---|---|

| 月10万円 | 年120万円 |

| 月30万円 | 年360万円 |

| 月50万円 | 年600万円 |

| 月70万円 | 年840万円 |

| 月100万円 | 年1,200万円 |

いくら1億円という大金を保有していたとしても、浪費癖がある方は数年で資金が不足。

- 高級車を頻繁に乗り換える

- 高級時計を買う

- 家賃の高い物件に住む

具体的な年間支出額別のシミュレーション表は以下の通りです。

| 年間支出額 | 1億円の取り崩し期間 |

|---|---|

| 年120万円 | 83年間 |

| 年360万円 | 27年間 |

| 年600万円 | 16年間 |

| 年840万円 | 11年間 |

| 年1,200万円 | 8年間 |

年1,200万円支出がある方は、8年あまりで資金がショートします。

1億円という大金でも、支出額によっては安心できる資産額ではないと言えるでしょう。

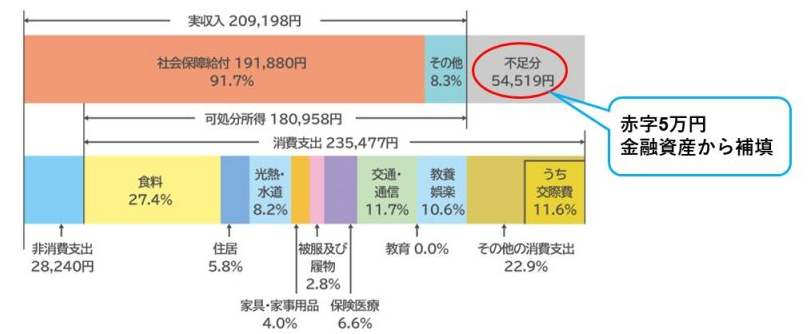

1ヵ月当たりの生活費目安

金融審議会発表の生活費目安は「約24万」と言われています。

金融審議会 市場ワーキング・グループ報告書より引用

金融審議会 市場ワーキング・グループ報告書より引用

但し、資産条件に課題が残ります。

- 夫婦無職世帯

- 年齢:夫65歳以上、妻60歳以上

- 子供は経済的に独立

このため、子育て世帯や交際費の割合が高い40代~50代の方は更なる生活資金の確保が必要と言えます。

また、1億円以上の資産を保有する方であれば、家賃や交際費など生活水準も高い傾向にあります。

「1億円あれば何年暮らせるか?」のシミュレーションは自身の支出状況から判断することが大切です。

「1億円あったら何年暮らせるか?」投資商品別5つのシミュレーション

本記事でシミュレーションする投資商品は以下の通りです。

順番に解説します。

①普通預金

普通預金には元本保証という魅力があります。

但し、超低金利の現在1億円の保管場所としてはおすすめできる選択肢ではありません。

取り崩しシミュレーション結果は以下の通り

| 年間支出額 | 1億円の取り崩し期間 |

|---|---|

| 年120万円 | 83年間 |

| 年360万円 | 27年間 |

| 年600万円 | 16年間 |

| 年840万円 | 11年間 |

| 年1,000万円 | 10年間 |

年間支出額及び年齢次第ですが、「一生安心して暮らせる」という期間ではないと言えるでしょう。

②投資信託

広く分散されたインデックスファンドを購入すれば、年5%程度の利回りが期待されます。

取り崩しシミュレーション結果は以下の通り

※税金は考慮せず

| 年間支出額 | 1億円の取り崩し期間 |

|---|---|

| 年120万円 | 資産減少なし |

| 年360万円 | 資産減少なし |

| 年600万円 | 36年間 |

| 年840万円 | 18年間 |

| 年1,000万円 | 14年間 |

理論上、複利の影響で資産減少なく生活することができます。

但し、銀行預金のように元本保証ではなく、単年度で見ると大きくマイナスになる年もある点は注意が必要です。

(参考)「投資信託やめとけ!」おすすめしない理由5選【結論:銘柄選定が重要】

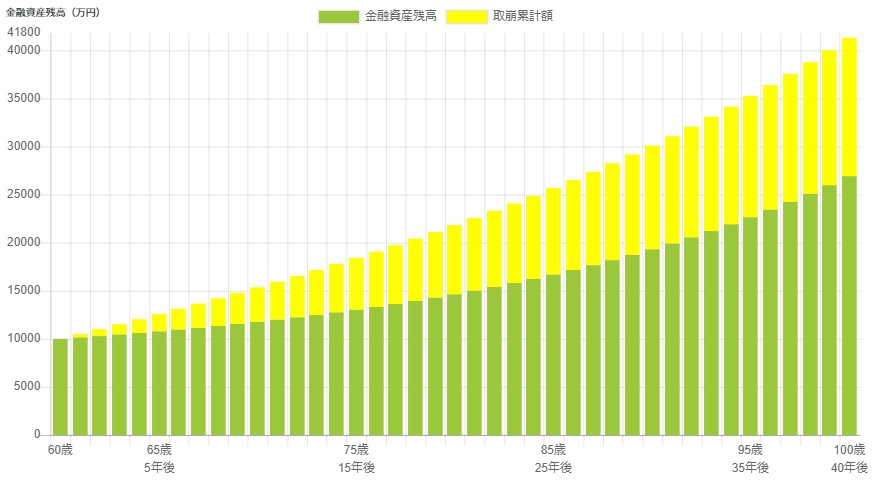

③高配当株

配当金には不労所得としての魅力があります。

経済的自由を目指す場合、高配当株を少しずつ購入するという方も少なくありません。

取り崩しシミュレーション結果は以下の通り

※税金は考慮せず

| 年間支出額 | 1億円の取り崩し期間 |

|---|---|

| 年120万円 | 資産減少なし |

| 年360万円 | 資産減少なし |

| 年600万円 | 27年間 |

| 年840万円 | 16年間 |

| 年1,000万円 | 13年間 |

例:1億円を4%の高配当株に投資をした場合

- 税引き前:400万円

- 税引き後:320万円

税金を考慮した場合、年間320万円以内の支出で抑えることができれば理論上資産は減りません。

「高配当株+支出を抑える」というのは、早期リタイアの王道と言えるでしょう。

(参考)【対策あり】「高配当株投資はおすすめしない」と言われる5つのデメリット

④不動産投資

優良物件を購入すれば、安定したインカムゲインを受けることができます。

築古戸建であれば10%を超える利回りも珍しくありません。

一方、都内マンションなど価格高騰が続いており、表面利回りでも4%前後と投資対象として魅力が減少しているのも事実です。

不動産投資の利回りは物件条件により大きく異なる点は注意しましょう。

取り崩しシミュレーション結果は以下の通り

※税金は考慮せず

(スマホの方はスライドできます)

| 年間支出額 | 2% | 4% | 6% |

|---|---|---|---|

| 年120万円 | 資産減少なし | 資産減少なし | 資産減少なし |

| 年360万円 | 40年 | 資産減少なし | 資産減少なし |

| 年600万円 | 20年 | 28年 | 資産減少なし |

| 年840万円 | 13年 | 16年 | 21年 |

| 年1,000万円 | 11年 | 13年 | 15年 |

不動産投資の場合、「物件のリフォーム費用」、「空室リスク」、「固定資産税」なども別途考慮する必要があります。

このため、シミュレーションにはリスクも考慮した試算が必要です。

投資物件の選定が難しい方は、「不動産REIT」を購入する方法も検討してみましょう。

(参考)【注意】「REIT(リート)はデメリットあり?」おすすめしない6つの理由

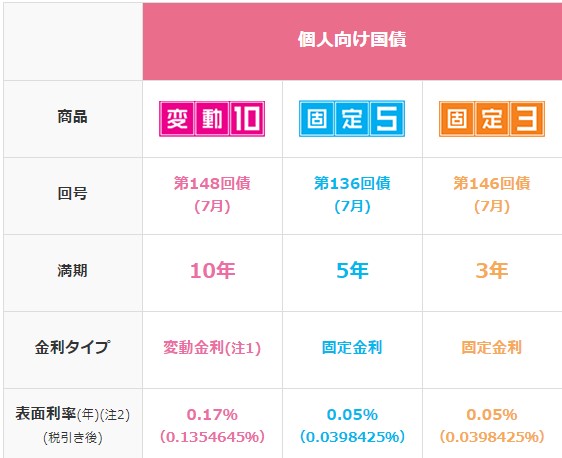

⑤債券

債権はミドルリスク、ミドルリターンの投資商品として人気があります。

特に、国内債券は元本保証であり安全資産である点は魅力です。

但し、個人向け国債の利回りは低金利であり複利の恩恵を受けることができません。

このため、米国債券への投資がおすすめです。

米国投資適格債に分散投資が可能な「AGG」であれば年2%程度の利回りが期待できます。

上記を加味してシミュレーションをチェックしてみましょう。

※税金は考慮せず

| 年間支出額 | 国内債券 (変動10) |

米国債券 |

|---|---|---|

| 年120万円 | 83年 | 資産減少なし |

| 年360万円 | 27年 | 40年 |

| 年600万円 | 16年 | 20年 |

| 年840万円 | 11年 | 13年 |

| 年1,000万円 | 10年 | 11年 |

債権の場合、利回りの低さが気になります。

このため、ポートフォリオの一部に組み入れるなど、守りの資産として保有するのがおすすめです。

(参考)米国債券投資信託(AGG、BND)どっちを買うべき?違いは?

「1億円で早期リタイア」大切な3つのポイント

上記投資商品別シミュレーションから分かる、早期リタイアに向けて大切なポイントは以下の通りです。

- 投資商品の購入は必要

- 年間支出額に注意

- 早期リタイア後も収入の確保を検討する

順番に解説します。

①投資商品の購入は必要

1億円という資金で早期リタイアを検討する場合、金融商品の購入は必要と言えるでしょう。

例:月30万円で生活した場合27年間で資産がショート

人生100年時代と言われる中、長生きを楽しめないのは大きな課題です。

また、少しずつ保有している資金が減少するのを見るは辛いと感じる方も少なくありません。

このため、60歳を超えて急に投資を始めるのではなく、早期から投資経験を積むことが求められます。

②年間支出額に注意

いくら1億円という大金を保有していても、年間支出額によっては短期間で資金がショートします。

このため、早期リタイアを目指す場合、年間支出額を抑えた生活水準を続けることが必要です。

一方、一度上げた生活水準を下げるのは簡単では無く、以下対策を踏まえて事前に生活レベルを下げる努力をしておきましょう。

③早期リタイア後も収入を確保する

早期リタイアではなくセミリタイアを目指し、資産寿命を拡大させることもおすすめです。

数万円の収入でも資産減少を抑えることができ安定性が高まります。

このため、最低限の収益が確保できるルートを事前に確保しておきましょう。

ライフプランシミュレーションを行ってみよう

「家族構成」、「収入」に応じて将来必要な資金は大きく異なります。

このため、将来必要な資金額をシミュレーションを行うことが大切です。

そこで便利なのがライフプランシミュレーションアプリの活用。

【参考】簡単家計診断「オカネコ」

オカネコは、簡単な質問に答えるだけであなたの家計状況を診断する無料ツール。

LINEとの連動が可能で、手軽に家計診断を行うことができます。

個人情報非公開かつ匿名で利用が可能。

質問内容から家計状況はもちろん、境遇の近いユーザーとの比較もできます。

診断終了後、ファイナルシャルプランナーより複数のコメントが届くため必要に応じて相談するのが良いでしょう。

以下、複数のツールを参考にライフシミュレーションを実施してみましょう。

1億円あったら何年暮らせるか?【まとめ】

本記事では「1億円あったら何年暮らせるか?」をテーマに投資商品別のシミュレーションを解説しました。

- 1億円はマーケット分類上「富裕層」

- 普通預金だけでは利回りが低く資産額としては不安

- 「投資+支出額年360万円以下」で早期リタイアも可能

- 但し、マイナス年度がある点は注意

- リタイア後も最低限の収入が確保できる状態が理想である

1億円の金融資産を保有している方は、上位2.8%に当たる富裕層です。

但し、投資信託や債券などの金融商品を保有しない場合、年齢によっては早期リタイアには不安な金額と言えるでしょう。

このため、お金がお金を生む状態にするためにも、早期から投資経験を積むことが求められます。

一方、定年後であれば年金支給があるため、自身の年金額を把握し事前にシミュレーションしておくことが大切です。

以上、「1億円あったら何年暮らせるか」まとめでした。

【関連記事】株式投資を独学で勉強する方法を解説しています。

【関連記事】高配当ポートフォリオの作り方を解説しています。

【関連記事】買ってはいけない高配当株をテーマに注意点を解説しています。