本記事では、「年間50万円の配当金」をテーマに必要となる投資額を解説します。

老後の安定した生活に向けて、少しずつ高配当株を購入している方は少なくありません。

年間配当金額が50万円を超えてくると、生活の安定度を大きく変えることができます。

月当たり約4万円は会社員の平均的なお小遣いであり、「配当金をランチ代にする」という選択も可能です。

このため、将来的な目標として年間50万円の配当金にはいくら必要かをチェックしておきましょう。

年間50万円の配当金を得る効果

本業の収入以外に、年間50万円の配当金があれば豊かな生活を送ることができます。

| 旅行 | 国内であれば年数回、1人であれば海外旅行も |

|---|---|

| 水道光熱費 | 配当金で支払いが可能 |

| 食費 | 1人暮らしであれば配当金ですべてカバー |

| 交際費 | 毎月数回友人との外食ができる |

| 電化製品 | スマホや家電の購入が可能 |

毎月約4万円の収入であり、早期から確保できれば生活のゆとりは大きく異なる

30代の内に年間50万円の配当ポートフォリオを確保できれば、60歳までに1,000万円以上の配当金を受け取ることができます。

このため、少しでも早く目標に達成できるよう費用な投資額を理解しておきましょう。

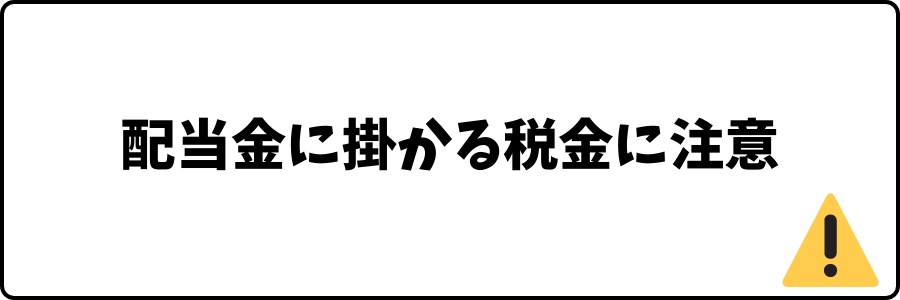

配当金に掛かる税金について

配当金シミュレーションを確認する上で、「税金」を考慮する必要があります。

このため、正しく税金額を理解しておきましょう。

日本株:20.315%

米国株:米国課税10%+20.315%

米国株の配当金には、別途10%の米国課税が必要です。

米国課税が10%差し引かれた後、残りの90%に20.315%が課税される

例:配当金を100とした場合

(100‐10%)×79.685=約71.7が手残り

このため、米国株は実質28.3%(100‐71.7)の税金が必要

米国課税分の10%は確定申告で還付を受けることが可能

但し、所得税からの還付のため所得が少ない場合は全額取り返すことはできない

このため、本シミュレーションは日本株20.315%、米国株28.3%の税金を考慮して試算をしています。

【検証】「年間50万円の配当金」元本はいくら必要?

年間50万円の配当金に必要な投資額は以下の通りです。

※単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2.0% | 2,500 | 3,138 | 3,487 |

| 2.5% | 2,000 | 2,510 | 2,789 |

| 3.0% | 1,667 | 2,092 | 2,325 |

| 3.5% | 1,429 | 1,793 | 1,992 |

| 4.0% | 1,250 | 1,569 | 1,743 |

| 4.5% | 1,111 | 1,394 | 1,550 |

| 5.0% | 1,000 | 1,255 | 1,395 |

| 5.5% | 909 | 1,141 | 1,268 |

| 6.0% | 833 | 1,046 | 1,162 |

高配当株の場合、「3~5%」の銘柄へ投資をするのが一般的です。

このため、1,000万円~2,325万円高配当株に投資をすることができれば、年間50万円の配当金ポートフォリオが完成します。

収入により感じ方は人それぞれですが、一般的な会社員の方であれば長い目線での継続投資が必要と言えるでしょう。

- 利回り3%:最低1,667万円

- 利回り4%:最低1,250万円

- 利回り5%:最低1,000万円

「年間50万円の配当金」増配率を加味した推移

年間50万円の配当収入を早期に作れば、増配により大きな資産を確保することができます。

具体的なシミュレーションを元にチェックしてみましょう。

- 投資額:2,092万円

- 投資スタイル:配当金を再投資

- 配当利回り:3%

- 税金:20.3%で試算

- 株価上昇は考慮せず

| 年間増配率 | 1% | 2% | 3% | 4% |

| 10年後 | 68万円 | 75万円 | 83万円 | 91万円 |

| 20年後 | 99万円 | 125万円 | 158万円 | 202万円 |

| 30年後 | 147万円 | 221万円 | 340万円 | 537万円 |

受け取った配当を再投資することで、将来貰える配当額を増加させることができます。

このため、将来のために配当金を使用せず雪だるま式に資産を拡大させるのもおすすめの方法です。

続いて、「配当金再投資をしなかった場合」のシミュレーションもチェックしてみましょう。

- 投資額:2,092万円

- 投資スタイル:配当金は日々の生活に使用

- 配当利回り:3%

- 税金:20.3%で試算

- 株価上昇は考慮せず

| 年間増配率 | 1% | 2% | 3% | 4% |

| 10年後 | 54万円 | 60万円 | 65万円 | 71万円 |

| 20年後 | 60万円 | 73万円 | 88万円 | 105万円 |

| 30年後 | 67万円 | 89万円 | 118万円 | 156万円 |

再投資をしなくても増配により配当金の増加が期待されます。

「再投資する、しない」いずれにしても、早期からまとまった配当金を作り、時間を味方にすれば老後の生活を豊かにする力があります。

「年間50万円の配当金」3つのポートフォリオ

年間50万円の配当金を狙う場合、以下3つのポーフォリオを検討してみましょう。

①単元未満株の活用

まずは、1株から購入できる単元未満株を活用した、マイポートフォリオを検討してみましょう。

- セクター分散が可能

- 不祥事株を排除できる

- 株主優待が貰える

景気敏感株への投資比率を抑えたい方にもおすすめです。

また、100株を到達することで日本株の魅力である「株主優待」を受け取ることができます。

一方、1株平均2,000円の銘柄50社に毎月投資をした場合「月10万円」の投資額が必要です。

このため、銘柄を分散させる場合まとまった資金が必要な点は注意しましょう。

②債券ETFの活用

債券投資の特徴は「ミドルリスク・ミドルリターン」である点です。

このため、リスク許容度が低い方におすすめの投資法と言えます。

但し、国内債券は超低金利の現在投資先としての魅力がありません。

このため、米国債券ETF「AGG、BND」の活用も検討してみましょう。

AGG、BNDは10,000以上の米国債券に分散投資ができるETF

このため、特定の債券がデフォルトしてもリスクを抑えることが可能

| 格付 | AGG | BND |

| AAA | 72.55% | 71.00% |

| AA | 2.45% | 2.90% |

| A | 11.32% | 12.0% |

| BBB | 13.34% | 14.10% |

どちらも、信用力が極めて高い「AAA」債券に7割以上投資されています。

| ティッカー | AGG | BND |

| 運用会社 | ブラックロック | バンガード |

| 設定日 | 2003年9月22日 | 2007年4月3日 |

| 組入銘柄数 | 10,713銘柄 | 10,110銘柄 |

| 配当利回り | 約3% | 約3% |

| 経費率 | 0.03% | 0.03% |

| 配当スケジュール | 毎月 | 毎月 |

| 最新株価 | こちらをクリック | こちらをクリック |

毎月配当金が受け取れる点も債券ETFの魅力と言えるでしょう。

③高配当ETFの活用

配当金の「減配」、「無配」のリスクを抑えたい方は高配当ETFがおすすめです。

- VYM

- HDV

- SPYD

などが高配当ETFの御三家と言われています。

また、日本株の大手優良企業50社に分散投資ができるETFも存在。

仮に、特定の銘柄が「無配」になっても自動で組み換えが行われるため、安定した配当金を受け取ることが可能です。

年間50万円の配当金を目指す投資家におすすめのアプリ

年50万円の配当金を目指すにあたり、投資をサポートしてくれるアプリを利用しましょう。

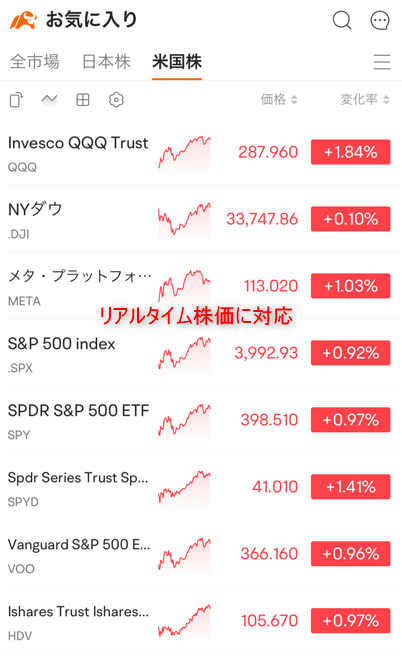

- moomoo

- マネーフォワードME

- 配当管理アプリ

①moomoo

気になる高配当株が見つかったら財務分析を行う必要があります。

但し、財務分析と言っても「どのように行ったら良いのか?」と悩みを持つ方も少なくないでしょう。

そこでおすすめなのが、2022年10月27日誕生した新しい次世代型金融情報アプリ「moomoo」の活用。

日本ユーザー150万人、世界では2,400万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日本企業、米国企業の財務分析が可能です。

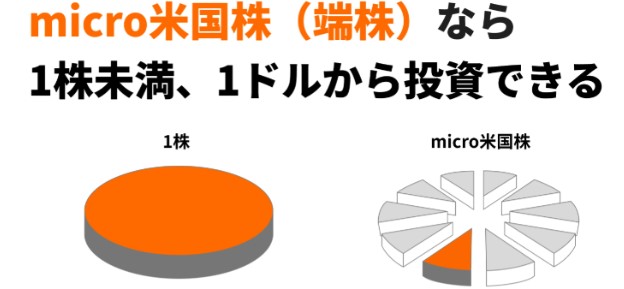

また、moomoo証券は業界初となる「micro米国株(マイクロ米国株)」を発表。

| 買付 | 売却 | |

| 数量指定 | 0.0001株 | |

| 金額指定(米ドル) | 1ドル | 最小金額の制限なし (金額指定発注は不可) |

| 金額指定(日本円) | 1ドル相応金額の日本円 | |

1株数万円超える銘柄も、1ドルから指定取引金額で購入できる点は他社にはない優位性です。

少額から米国株を購入したい方は、moomoo証券のサービスを抑えておきましょう。

moomoo証券公式より引用

moomoo証券公式より引用

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

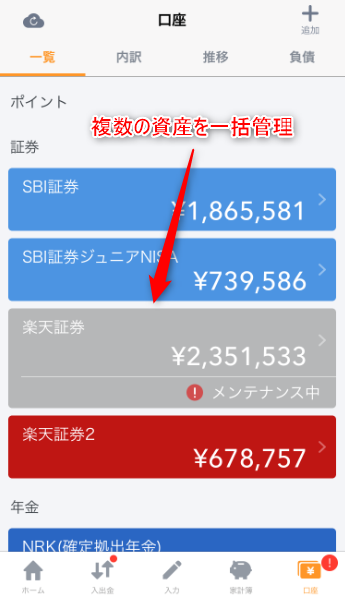

②マネーフォワード ME

「マネーフォワードME」は、利用者1,400万人超えの家計簿アプリです。

- 収入と支出の見える化

- 複数の銀行や証券会社の口座の一元化

- 無料で利用可能

証券口座を連携すれば、入金された配当金をアプリを通して確認することができます。

また、複数の証券口座を一括管理することで最新の資産状況を手軽に確認可能。

多くの投資家に利用されているアプリのため、しっかりと抑えておきましょう。

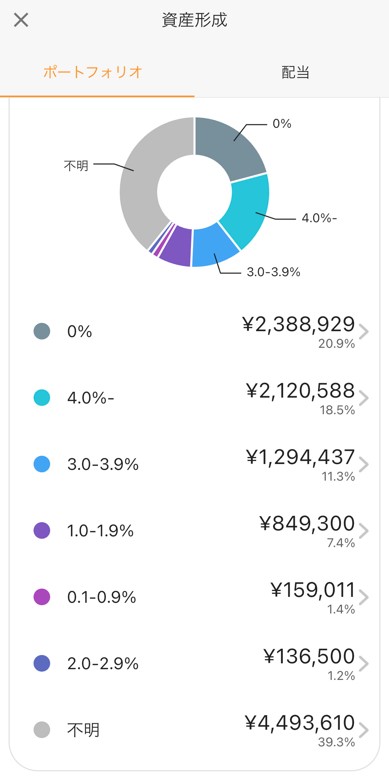

また、2023年2月27日マネーフォワードMEは、新たにアドバンスコース新設を発表。

保有資産の配当利回り別内訳機能、配当予測機能が追加されています。

気になる方は、プラン変更を検討するのもおすすめです。

③配当管理

「配当管理」は、保有株の配当額を一元管理できるアプリです。

- 年間配当金額の確認

- 月別配当金額の確認

- 資産のポートフォリオ管理

高配当株を購入したら、「配当管理」アプリに保有株を入力して自身の配当額をチェックしてみましょう。

少しずつ配当額が増えているのを見るとモチベーションアップに繋がります。

「年間50万円の配当金」気になる3つの質問

年間50万円の配当金を目指す投資家の気になる質問を集めました。

Q1.年間50万円の配当金を目指す注意点は?

銘柄を判断するにあたり、配当利回りだけを見た投資はおすすめできません。

配当利回りの計算式は以下の通り

1株当たりの年間配当額が同額でも、株価が下がれば配当利回りは上がる

株価が下がっているということは

- 企業の不祥事

- 業績の悪化

- 将来の業績向上が期待できない

などが考えられます。

つまり、「長期的に安定した配当金を出すのは難しいのでは?」と考えることが大切です。

このため、投資銘柄を判断する場合利回りだけでなく長期業績も確認するようにしましょう。

(関連記事)高配当株投資よくある失敗事例6選

Q2.新NISAを活用して年間50万円の配当金は可能か?

2024年から運用が開始された新NISAにより、非課税制度を活用した年間50万円配当金の確保は可能です。

| つみたて投資 | 成長投資枠 | ||

| 投資枠 | 年間投資枠 | 合計360万円/年 | |

| 120万円/年 | 240万円/年 | ||

| 非課税保有限度額 (総枠) |

1,800万円(枠の再利用が可能) (成長投資枠は最大1,200万円まで保有可) |

||

| 投資期間 | 制度実施期間 | 2024年1月~ | |

| 口座開設・ 非課税期間 |

無期限(恒久化) | ||

| 制度の併用 | 同時併用可能 | ||

| 対象年齢 | 18歳以上 | ||

| 対象商品 | 投資信託 (現行積立NISA同様) |

上場株式・投資信託等 (一部例外あり) |

|

成長投資枠にて最大1,200万円まで投資が可能です。

このため、成長投資枠を活用して平均配当利回り「4.17%以上」を目指すことで、年間50万以上の配当金を得ることができます。

Q3.買ってはいけない高配当銘柄は?

年間50万円の配当金を目指すにあたりおすすめしない高配当銘柄は以下の通りです。

- 配当性向が高すぎる銘柄

- 記念配当で利回りが上がっている銘柄

- 配当額が順調に推移していない銘柄

- 自己資本比率が低下している銘柄

- 赤字が続いている銘柄

- 有利子負債が増加している銘柄

一時的な高配当銘柄ではなく、長期に渡り増配が期待できる銘柄へ投資をすることが大切と言えるでしょう。

関連記事も参考に投資対象の注意点を確認しておくのもおすすめです。

(関連記事)【危険】「買ってはいけない高配当株とは?」6つの注意点と見分け方を解説

「年間50万円の配当金」元本はいくら必要【まとめ】

本記事では、「年間50万円の配当金にはいくら必要か?」をテーマに必要投資額を解説しました。

※単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2.0% | 2,500 | 3,138 | 3,487 |

| 2.5% | 2,000 | 2,510 | 2,789 |

| 3.0% | 1,667 | 2,092 | 2,325 |

| 3.5% | 1,429 | 1,793 | 1,992 |

| 4.0% | 1,250 | 1,569 | 1,743 |

| 4.5% | 1,111 | 1,394 | 1,550 |

| 5.0% | 1,000 | 1,255 | 1,395 |

| 5.5% | 909 | 1,141 | 1,268 |

| 6.0% | 833 | 1,046 | 1,162 |

新NISAを活用すれば、1,000万円前後から年間50万円の配当金ポートフォリオを作ることができます。

また、早期から年間50万円の配当金を作ることができれば、増配により老後まとまった資金を受け取ることも可能です。

このため、無理のない範囲から少しずつ高配当株購入を検討してみましょう。

以上、「年間50万円の配当金にはいくら必要か?」まとめでした。

【関連記事】投資銘柄のスクリーニングにおすすめのアプリを解説しています。

【関連記事】単元未満株投資におすすめのアプリをまとめています。

【関連記事】連続増配株の探し方を解説しています。