本記事では「月20万円の配当金」をテーマに、いくら資金が必要か利回り別シミュレーションを解説します。

若年層を中心に「FIRE」(経済的自立と早期リタイア)を目指す方が増加。

不労所得を目指し少しずつ高配当株や債券を購入している方は少なくないでしょう。

月20万円もの配当金となると、毎月の支出次第で配当金生活を開始することができます。

一方、月20万円の配当金を得るには数千万円単位の投資資金が必要となるため簡単なことではありません。

このため、将来の1つの目標として「月20万円の配当金はいくら必要なのか?」を事前にチェックしていきましょう。

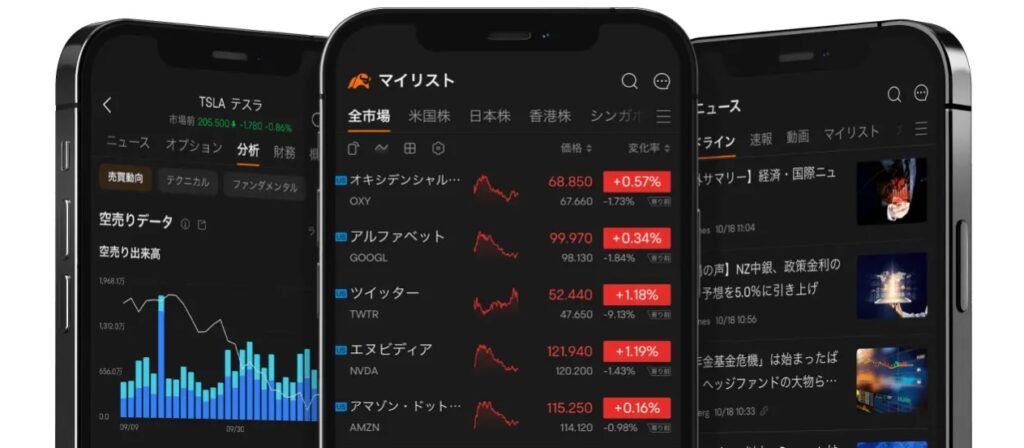

【当サイト推薦】moomoo証券アプリ

企業評価、アナリスト評価をアプリで確認

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

口座開設不要かつ無料で使える金融情報アプリのため、気軽に使用感をチェックしてみよう!

月20万円の配当金を得る効果【アーリーリタイヤも視野に】

配当金額別に得られる効果は以下の通りです。

| 配当金 | 事例 |

|---|---|

| 月1万円 | 水道代 |

| 月5万円 | 食費 |

| 月10万円 | 家賃 |

| 月20万円 | FIREという選択肢も |

月1万円の配当金でも「水道代がタダ」と考えると金額以上に大きな効果があります。

総務省統計局公表「家計調査2022年」によると、単身世帯1ヵ月あたりの平均支出額は161,753円です。

※補足:統計データは持ち家比率が含まれており家賃が抑えられるている

このため、支出が少ない方であれば月20万円はアーリーリタイヤも視野に入る金額と言えるでしょう。

安定した配当金を出す銘柄を購入することで、「お金の生る木」を保有している状態とも言えます。

こんな魅力のある月20万円の配当ですが、「いくらあれば達成するのか?」と疑問を持つ方は少なくありません。

投資商品によって得られる配当利回りが異なるため、利回り別のシミュレーションを確認しよう

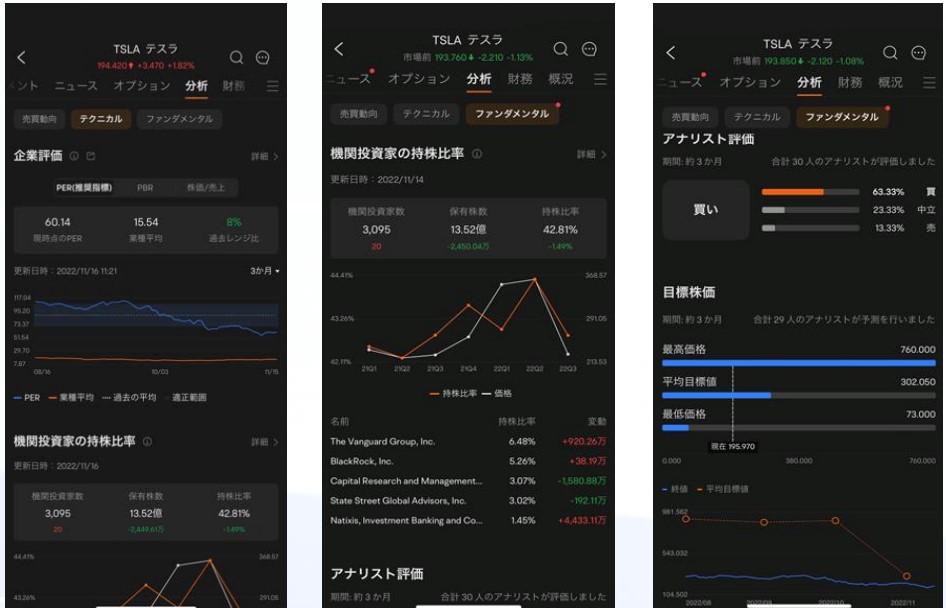

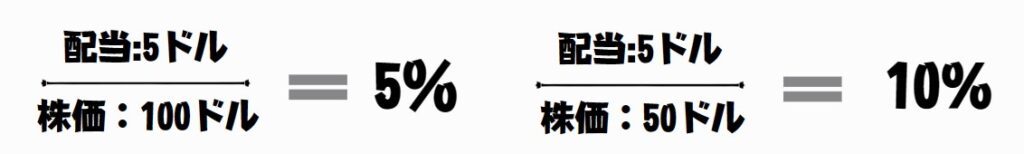

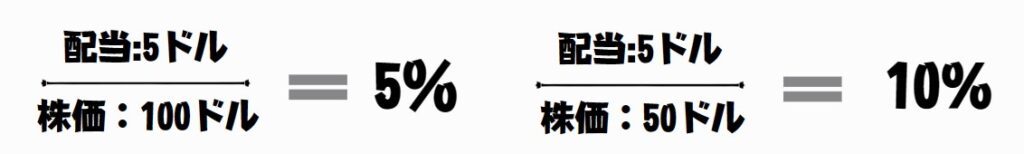

配当利回りの計算方法

続いて、配当利回りの計算方法をチェックしましょう。

配当利回りの計算式は以下の通りです。

- 株価:1,000円

- 年間配当額:50円

計算式:50÷1000×100=5%

1株当たりの配当金が同じでも、株価下落で配当利回りが上昇。

このため、配当利回りだけを見るのではなく、財務分析・株価推移を確認する必要があります。

配当金に掛かる税金について

配当金シミュレーションを確認する上で、「税金」を考慮する必要があります。

このため、正しく税金額を理解しておきましょう。

日本株:20.315%

米国株:米国課税10%+20.315%

米国株の配当金には、別途10%の米国課税が必要です。

米国課税が10%差し引かれた後、残りの90%に20.315%が課税される

例:配当金を100とした場合

(100‐10%)×79.685=約71.7が手残り

このため、米国株の配当金は実質28.3%(100‐71.7)の税金が必要

米国課税分の10%は確定申告で還付を受けることができるも、所得税からの還付のため所得が少ない場合は全額取り返すことはできない

このため、本シミュレーションは日本株20.315%、米国株28.3%の税金を考慮して試算をしています。

【検証】月20万円の配当金を貰うにはいくら必要か?

月20万円の配当金に必要な金額は以下の通りです。

※スマホの方はスライドできます

単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 1% | 24,000 | 30,119 | 33,473 |

| 2% | 12,000 | 15,059 | 16,736 |

| 3% | 8,000 | 10,040 | 11,158 |

| 4% | 6,000 | 7,530 | 8,368 |

| 5% | 4,800 | 6,024 | 6,695 |

| 6% | 4,000 | 5,020 | 5,579 |

| 7% | 3,429 | 4,303 | 4,782 |

高配当株の場合「3~5%」の銘柄へと投資をするのが一般的であるため、最低でも4,800万円以上の投資額が必要です。

毎月の収入により感じ方は人それぞれですが、多くの方にとって月20万円の配当金はハードルが高いものにあります。

- 利回り3%:最低8,000万円

- 利回り4%:最低6,000万円

- 利回り5%:最低4,800万円

2024年より制度が拡充された新NISA活用すれば投資資金を抑えることが可能

「月20万円の配当金を目指す」3つの注意点

月20万円の配当金を目指す場合、以下3点に注意をしましょう。

- 「無配」、「減配」のリスク

- 米国課税に注意

- 株価下落でも配当利回りは上昇

順番に解説します。

①「無配」、「減配」のリスク

月20万円の配当金を目指す場合、「無配」、「減配」のリスクに注意が必要です。

業績好調な優良企業であっても10年先の未来は誰にも分かりません。

事業継続ができず倒産する場合もあるため、個別株への集中投資は危険と言えるでしょう。

2011年以前インフラ銘柄として「東京電力」は安定した業績を維持

生活資金の補填を目的に退職金の多くを投資した方は少なくない

東京電力は、東日本大震災の影響で無配+株価下落と資産の多くを失った方が存在する

「絶対に潰れない企業」と言われてきた優良企業も、倒産する場合があるため注意が必要です。

②米国課税に注意

上記でも解説した通り、米国課税には注意しましょう。

このため、米国株の配当金は税引き後約71.7%に減少します。

米国課税分の10%は確定申告で還付を受けることが可能ですが、所得税からの還付のため所得が少ない場合は全額は取り返すことができません。

このため、月20万円の配当金を目指す場合米国課税を加味してシミュレーションする必要があります。

- 利回り3%:最低11,158万円

- 利回り4%:最低8,368万円

- 利回り5%:最低6,695万円

③株価下落でも配当利回りは上昇

1株当たりの年間配当額が同額でも「株価が下がれば配当利回りは上がる」という点は注意が必要です。

株価が下がっているということは

- 企業の不祥事

- 業績の悪化

- 将来の業績向上が期待できない

などが考えられます。

つまり、「長期的に安定した配当金を出すのは難しいのでは?」と考えることが大切です。

仮に「減配」となれば配当利回りは下落し株価下落に直結。

このため、高い配当利回りだけを見て投資先を判断するのはおすすめできません。

「月20万円の配当金を目指す」3つの投資先

安定した配当金を目指す場合、特定企業の集中投資は「無配」、「減配」のリスクが高まります。

このため、広く分散されたETFへの投資を検討してみましょう。

配当利回り別におすすめのETFを解説します。

- 米国債券ETF(2~3%)

- 米国高配当ETF(3~5%)

- 日本株高配当ETF(4~5%)

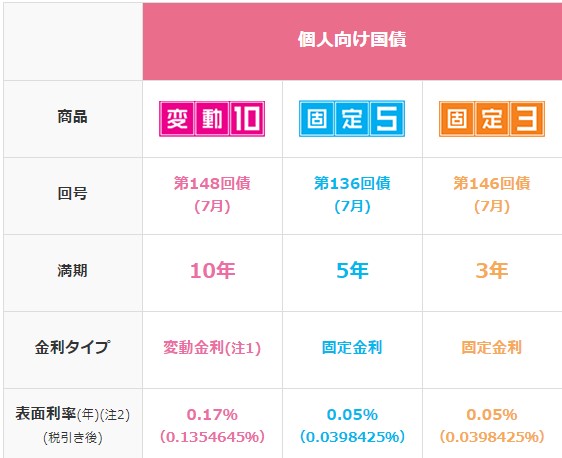

①米国債券ETF

債権はミドルリスク、ミドルリターンの投資商品として人気があります。

特に、国内債券は元本保証であり安全資産である点は魅力です。

但し、個人向け国債の利回りは低金利であり複利の恩恵を受けることができません。

このため、米国投資適格債に分散投資が可能な「AGG」、「BND」への投資を検討してみましょう。

①10,000以上の債券に分散投資

②7割以上AAAの優良債権

③経費率0.03%と格安

| ティッカー | AGG | BND |

| 運用会社 | ブラックロック | バンガード |

| ベンチマーク | バークレイズ米国 総合インデックス |

バークレイズ米国総合 浮動調整インデックス |

| 設定日 | 2003年9月22日 | 2007年4月3日 |

| 組入銘柄数 | 10,713銘柄 | 10,110銘柄 |

| 純資産総額 | 1,000億ドル (2024年1月) |

1,051億ドル (2024年1月) |

| 配当利回り | 3.44% |

3.46% |

| 経費率 | 0.03% | 0.03% |

| 配当スケジュール | 毎月 | 毎月 |

| 価格 | 98.55ドル | 73.09ドル |

| 最新株価 | こちらをクリック | こちらをクリック |

②米国高配当ETF【3~5%】

分散性が高い米国高配当ETFの活用もおすすめです。

- VYM

- HDV

- SPYD

米国高配当ETFの御三家と言われる3種。

| ティッカー | 特徴 | 銘柄数 |

| VYM | 財務優良+分散性が高い | 約400 |

| HDV | 財務健全性高い+分散性に課題 | 約75 |

| SPYD | 配当利回りNO.1(リスク有り) | 約80 |

特にVYMは約400社に分散が可能と、安定した配当金を狙うのに最適です。

③国内高配当ETF【4~5%】

日本株へ投資をしたい方は「日経平均高配当株50ETF」の活用を検討してみましょう。

日経平均株価の構成銘柄のうち、予想配当利回りの高い原則50銘柄で構成される株価指数

「三井住友フィナンシャルグループ」、「武田薬品工業」など、国内の大手優良企業に分散投資が可能です。

| 銘柄コード | 1489 |

|---|---|

| 対象指標 | 日経平均高配当株50指数 |

| 売買単位 | 1口 |

| 信託報酬率 | 0.3080% |

| 純資産額 | 764.2億円 |

| 分配金支払い基準日 | 毎年1月、4月、7月、10月(年4回) |

| 上場日 | 2017年02月13日 |

| 株価 | 2,114円(2024年1月30日時点) |

| 最新の株価 | 公式サイト |

| 分配金利回り | 3.33% |

分配金も3~5%の高い利回りを得ることができます。

アプリを活用して配当金を管理しよう

保有株が増えてくると「いつ、いくら」配当金が貰えるのか気になる方は少なくないでしょう。

そんな方におすすめなのが、株管理アプリ「カビュウ」の活用。

「カビュウ」は、過去の株トレードを記録~分析してくれるアプリです。

| 利用料 | 無料or980円/月 |

|---|---|

| 米国株 | 対応 |

| 広告表示 | なし |

| 特徴 | 過去のトレード分析、適時開示を通知 |

- 複数の保有株を一括管理

- 過去のトレードを分析できる

- 保有株の適時開示を通知

カビュウは、複数の金融商品を一元管理。

カビュウは、銘柄別に「いつ買って(IN)、いつ売ったか(OUT)」がアプリ上で一目で確認できます。

「自身のエントリータイミングは適切か?」アプリを通してチェックするのに最適です。

配当金管理にも対応しており、「累計配当金」、「月別配当金」を自動表示。

高配当株投資家にもおすすめと言えるでしょう。

また、自身の投資実績を元に診断する「投資家タイプ診断」という面白い機能も搭載。

自身の性格やタイプを客観的に判断するのに最適です。

カビュウは無料版、有料版の2種類を用意

有料版は1ヵ月間無料で利用可能

紹介コード「L3GQ」を入れると更に1ヵ月(計2ヶ月)伸びるため、有料版の使用感をチェックしたい方は利用しておきましょう

月20万円の配当金いくら必要か?【まとめ】

本記事では「月20万円の配当金」をテーマに、いくら資金が必要かを利回り別に解説しました。

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 1% | 24,000 | 30,119 | 33,473 |

| 2% | 12,000 | 15,059 | 16,736 |

| 3% | 8,000 | 10,040 | 11,158 |

| 4% | 6,000 | 7,530 | 8,368 |

| 5% | 4,800 | 6,024 | 6,695 |

| 6% | 4,000 | 5,020 | 5,579 |

| 7% | 3,429 | 4,303 | 4,782 |

- 利回り5%でも最低4,800万円の資金が必要

- 米国株へ投資をする場合「米国課税」に注意

- 配当利回りだけ見た投資は危険

月20万円の配当金があればアーリーリタイヤも夢ではありません。

但し、利回り5%でも4,800万円以上の投資資金が必要であるため簡単なことではありません。

このため、非課税で運用可能な新NISA口座を上手く利用するのが良いでしょう。

以上、「月20万円の配当金いくら必要か?」まとめでした。

【関連記事】高配当株の買い時について解説しています。

【関連記事】年間50万円の配当金についてシミュレーションを解説しています。

【関連記事】「夢の配当金生活にはいくら必要か?」をテーマに必要資金を解説しています。