本記事では「パーマネントポートフォリオ」をテーマに活用するメリット、デメリットを解説します。

ポートフォリオを株式100%にした場合、高いリターンが期待できる反面ショック相場では大きな調整が入る可能性が存在。

このため、リスク許容度が低い投資家を中心に「下落相場に強いポートフォリオで運用したい」と考える方は少なくありません。

そこでおすすめしたいのが、パーマネントポートフォリオの活用です。

米国株、米国長期国債、金をバランス良く保有することで、ショック相場に強いポートフォリオにすることができます。

一方、メリットばかりでなくデメリットも存在するため、本記事の詳細を正しく理解しておきましょう。

パーマネントポートフォリオとは?

パーマネントは「永遠、永久、一生消えない」などの意味を持ちます。

このため、永遠に保有できるポートフォリオという意味になり、何とも守りに強そうな名前と言えるのではないでしょうか。

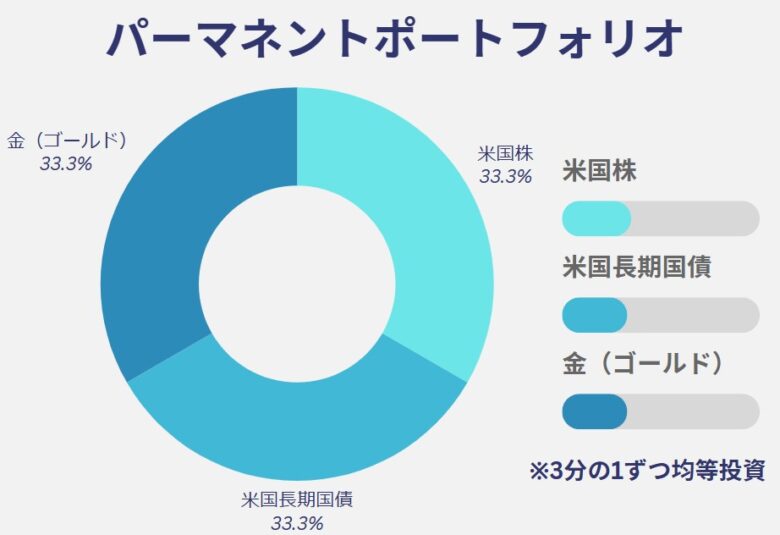

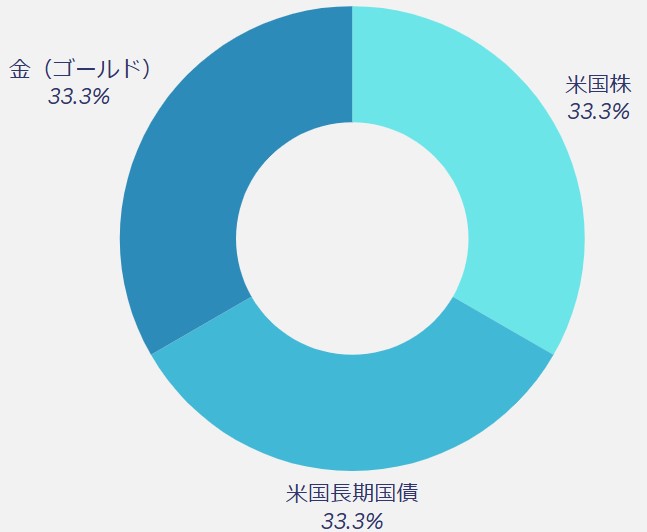

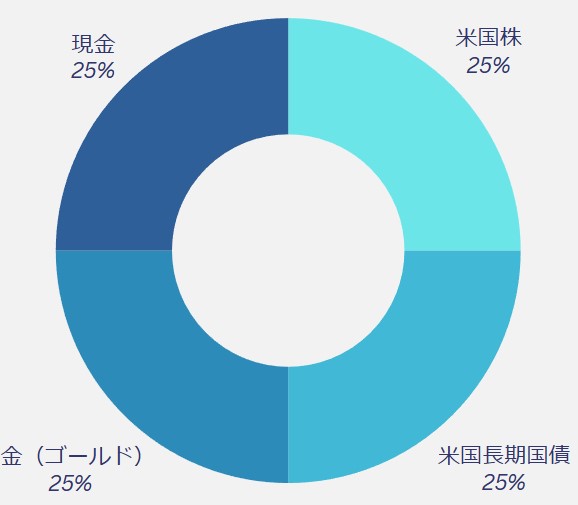

- 米国株

- 米国長期国債

- 金(ゴールド)

値動きの異なる上記3つの資産を3分の1ずつ均等に保有することで、守りに強い資産を作ることが可能です。

特に、金は現物資産であり紛争、テロ、災害など地政学リスク発生時に守りの資産として期待されます。

このため、50代以降の比較的リスク許容度が低い投資家から人気があるポートフォリオと覚えておきましょう。

パーマネントポートフォリオ5つのメリット

パーマネントポートフォリオのメリットは以下の通りです。

メリット①リスク分散が可能

パーマネントポートフォリオは、リスク分散が効いた配分になっています。

インフレ時には金が強みを発揮し、デフレ時には長期国債が保護手段として機能

経済成長期には株式が利益を上げる構造

それぞれ異なる性質を持つ資産を均等に持つことで、リスク分散性が高いポートフォリオで資産形成が可能です。

メリット②ショック相場に強い

パーマネントポートフォリオの強みは、ショック相場に強い点にあります。

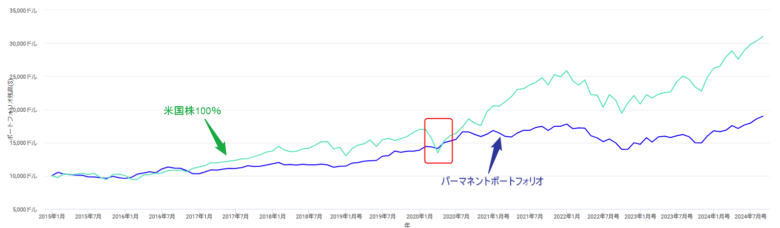

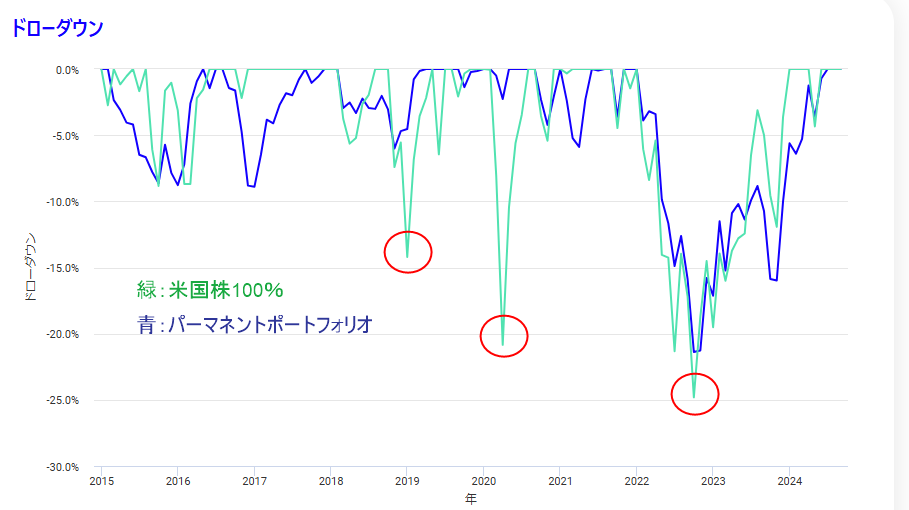

以下、米国株100%とパーマネントポートフォリオを比較した表です。

2020年発生したコロナショック時、パーマネントポートフォリオは下落が限定的

青:パーマネントポートフォリオ

青:パーマネントポートフォリオ

緑:米国株100%

ショック相場では、株式から安全資産へ資金が流れるため、金価格が高騰する傾向にありす。

動きが異なる資産をバランス良く持つメリットと言えるでしょう。

メリット③シンプルでありリバランスが容易

パーマネントポートフォリオは、米国株、米国長期国債、ゴールドをバランス良く持つ方法です。

投資方針がシンプルであり、リバランスが容易な点は魅力と言えます。

メリット④感情に左右されず投資を継続できる

パーマネントポートフォリオは、米国株100%と比較してボラティリティが低く感情に左右されづらい点は魅力です。

ドローダウン(最大資産からの下落率)を比較した表

米国株100%は10%を超える下落が頻繁に発生している

感情的になり最悪なタイミングで損切りする投資家もいるため、リスク許容度が低い投資家は活用を検討してみましょう。

メリット⑤分配金を受け取ることが可能

リバランスが容易であるため、ETFを活用してポートフォリオを組むのが良いでしょう。

このため、限定的ではあるも分配金を受け取りながら投資が可能です。

- 米国株:1.33%

- 米国長期国債:4.47%

- 金:分配金なし

※2025年6月時点

米国長期国債は4%越えと魅力的な分配金と言えます。

パーマネントポートフォリオ4つの注意点

続いて、パーマネントポートフォリオの注意点を抑えておきましょう。

注意点①株式100%にパフォーマンスが劣る

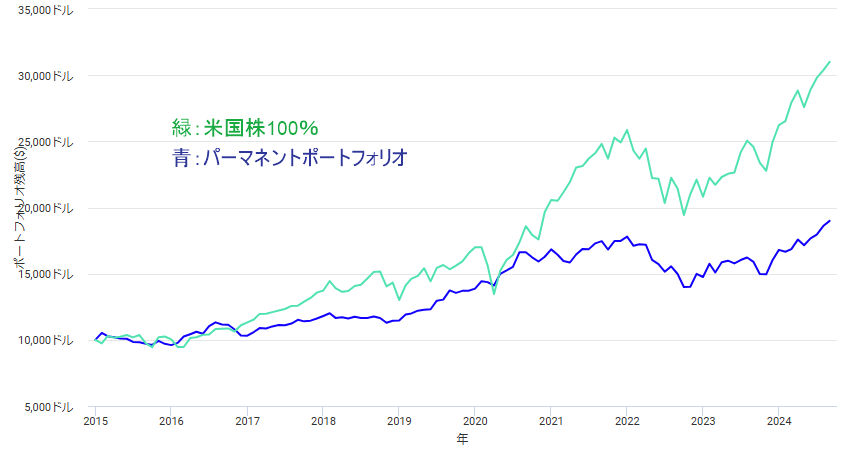

直近10年を比較したパフォーマンス比較では、株式100%に対して大きく劣る結果となります。

※2015年を基準とした場合

- 米国株100%:約3.2倍

- パーマネントポートフォリオ:約1.9倍

このため、20代、30代などリスク許容度が高い投資家は、株式100%で資産の最大化を目指すのも考えの1つです。

但し、あくまで過去10年を比較したデータである点は注意をしましょう。

注意点②ヘッジが効か無いタイミングがある

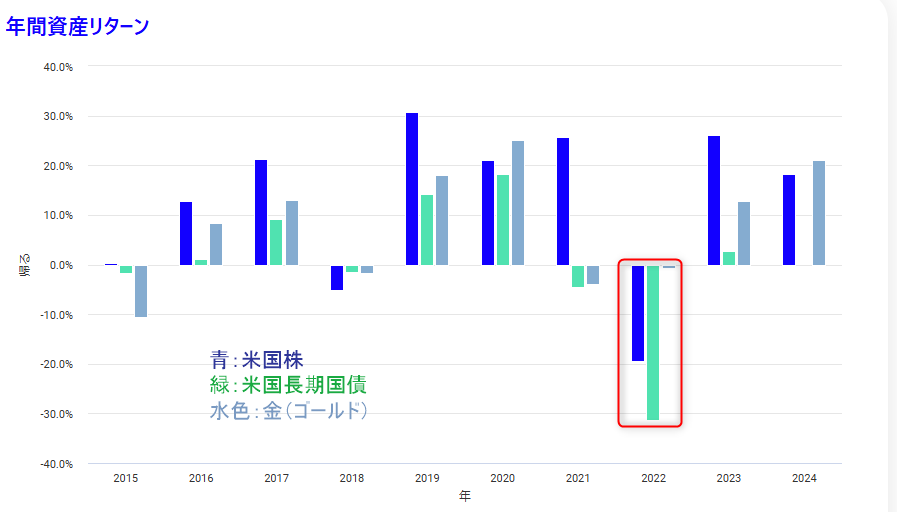

2022年はパーマネントポートフォリオを活用している投資家にとって、厳しい年となっています。

政策金利上昇により、米国長期国債が30%を超える大幅下落

株式以上の下落となり、ヘッジ資産として効果を持たなかった

ゴールドの下落は限定的である点は評価されるも、本来ボラティリティが株式と比較して低い債券の強みが発揮されていません。

このため、年度によっては厳しいパフォーマンスとなる場合がある点は、リスクとして認識しておきましょう。

注意点③定期的なリバランスが必要

パーマネントポートフォリオは、自身で複数の金融資産を購入する投資法です。

3種類とシンプルな投資手法であるも、当然ながら年度によりパフォーマンスが大きく異なります。

このため、定期的にリバランスが必要となり手間と感じる投資家も少なくないでしょう。

注意点④為替の影響に注意

パーマネントポートフォリオは、米国株、米国長期国債、金とドル円の影響を大きく受ける投資手法です。

このため、ドルが円高に振れた場合パフォーマンスが大きく下落する可能性がある点は注意しましょう。

- 1ドル:100円

- 1ドル:80円

では、同じ株価であっても損益は約20%異なります。

米ドル/円10年チャート(2014年~2024年)

過去10年で見ても高いボラティリティであり、為替により想定より含み益が減少する可能性があります。

パーマネントポートフォリオやり方【5STEP】

パーマネントポートフォリオの具体的なやり方は以下の通りです。

STEP①米国株を購入

ここで指す米国株とは、特定の個別株ではなく米国全体を大きくカバーするETFが対象です。

- VTI:全米株式

- VOO:S&P500

VTIは、米国株式市場全体を投資対象とする3,500以上の銘柄に分散投資ができます。

また、S&P500を対象としたVOOを購入すれば、全米の約8割をカバーできるためこちらを購入するのも良いでしょう。

STEP②米国長期国債の購入

米国長期国債の購入は債券ETF「TLT」を購入しましょう。

TLTは、残存期間20年以上の米国債に構成される指数に連動する投資成果を目指すETFです。

iシェアーズ 米国国債 20年超 ETF

20年以上と残存期間が長く、金利変動の感応度が高いのも強みです。

STEP③金(ゴールド)の購入

金の購入方法として、大きく分けて3つの方法があります。

- インゴット・金貨

- 純金積立

- 金ETF

それぞれ、メリット・デメリットがありますが、リバランスの容易さから金ETFを活用するのがおすすめです。

GLD、GLDM、IAUなど国内で購入可能な代表的な金ETFですが、手数料の点で「GLDM」が最適と言えます。

必要に応じて関連記事もチェックしましょう。

STEP④現金比率を考える

パーマネントポートフォリオを行う場合、当然ながら現金比率も考える必要があります。

現金をポートフォリオの25%にし、現金を含め均等投資をするのも良いでしょう。

リスク許容度が低い投資家は、現金比率を高めることで調整が可能であるため「年齢」、「職業」、「家族構成」を参考に検討することが大切です。

(参考)年齢と現金比率を合わせる方法

| 年齢 | リスク資産 | 現金 |

| 20代 | 80% | 20% |

| 30代 | 70% | 30% |

| 40代 | 60% | 40% |

| 50代 | 50% | 50% |

| 60代 | 40% | 60% |

STEP⑤株管理アプリを活用して資産チェック

パーマネントポートフォリオは、資産チェックを行い定期的にリバランスが必要です。

このため、手軽に資産配分を確認できるよう株管理に最適な「マネーフォワードME」を活用しましょう。

マネーフォワードMEは、利用者数NO.1の家計簿アプリです。

普通預金、クレジットカードの支出など資産のトータル管理をするのに最適として、投資家から高い評価を得ています。

現在利用中の証券口座を一度連携すれば、最新の資産状況はもちろん資産推移を確認することが可能です。

まだ、利用していない方は無料で使えるため抑えておきましょう。

パーマネントポートフォリオ【まとめ】

本記事では「パーマネントポートフォリオ」をテーマに活用するメリット、デメリットを解説しました。

パーマネントポートフォリオのメリット

パーマネントポートフォリオの注意点

パーマネントポートフォリオを上手く活用すれば、ショック相場に強いポートフォリオを組むことができます。

自身のリスク許容度に応じて、現金比率を高めるなど調整を行いましょう。

一方、単年度で見るとヘッジが効かないタイミングもあるため、注意点も正しく理解することが大切です。

以上、パーマネントポートフォリオのメリット、デメリットまとめでした。

【関連記事】カウチポテトポートフォリオについて解説しています。

【関連記事】資産配分を考える際におすすめのシミュレーションツールを解説しています。

【関連記事】ポートフォリオにリート(不動産)を組むメリット、デメリットを解説しています。