「株価が戻るまで売らなければ損をしないのでは?」と、1度は考えたことがある投資家は少なくないでしょう。

保有株の含み損はあくまで現在の評価額であり、確定しなければ将来的に上昇する可能性があります。

配当金が出る銘柄であれば、長期保有をしながら含み損を減らすことも可能です。

但し、含み損銘柄を長期保有することのデメリットが存在するため、本記事の注意点をチェックしておきましょう。

優良企業への投資であれば株主優待、配当金を受けることが可能

但し、含み損を長期で抱えることは精神的につらく、新たな投資先への機会ロスとなる

また、明確に損切りするべきタイミングがあるため注意しよう

株を売らずに保有する3つの「メリット」

株を売らずに保有するメリットは以下の通りです。

メリット①配当金・株主優待を継続して貰える

株を売らずに保有を続ければ、継続して「配当金」、「株主優待」を受け取ることができます。

年1~2回配当金を受け取りながら、保有株が含み益になるまで待つことができる点はメリットと言えるでしょう。

含み損が5万円の銘柄で年間配当金5,000円が貰える場合

→10年間継続保有で含み損が解消する

上記は一例ですが、配当金だけで含み損を相殺することも可能です。

また、株主優待を提供している企業であれば

- 割引券

- 食事券

- カタログギフト

メリット②損失を確定しなくて良い

「損切りをしない」と決めることで、精神面でもメリットがあると言えるでしょう。

保有株を損切りするのは、想像以上に辛い行為です。

このため、「私は損切りしない!」とルール化すれば、不要なストレスを受けることが無くなります。

メリット③無駄な手数料が不要

株の売買には手数料が必要なため、取引回数を抑えることができるのは強みです。

このため、手数料を抑えることが出来る点もメリットと言えるでしょう。

2023年以降大手ネット証券では、国内株式売買手数料の無料化を発表

このため、現状手数料については大きな悩みではないとも言える

株を売らずに保有する3つの「デメリット」

続いて、株を売らずに保有するデメリットは以下の通りです。

デメリット①保有株が含み損は辛い

保有株に大きな含み損があるのは辛いと感じる方も少なくありません。

損切りをしない投資家の場合、市況によって「ポートフォリオの多くが含み損」ということも考えられます。

日々マイナスが表示されたポートフォリオを見るのは精神面で課題残ると言えるでしょう。

デメリット②新たな投資のチャンスを失う

含み損を継続保有することで、資金がロックされる点は課題です。

上昇が期待できる銘柄を見つけても、手持ち資金が無ければ投資ができません。

このため、「投資企業の成長が困難」と判断した場合、素直に損切りを行い新たな銘柄へ投資することも検討しましょう。

「含み損は絶対売らない」と決めてしまうことで、新たな投資先への機会損失はデメリットです。

デメリット③減配、無配のリスクがある

大手優良企業で合っても、長期保有となると業績不振のリスクが高まる点は注意が必要です。

2020年のコロナショックでは、「旅行」、「外食業界」を中心に業績不振が継続。

結果、配当金の「減配」、「無配」を発表をした企業もあるため、配当金があるため売らないというのはリスクがあると言えます。

このため、保有企業の業績により損切りをすることも検討しましょう。

【注意】損切りするべき3つの条件

ここまで、株を売らずに保有するメリット、デメリットを解説しました。

大手優良企業の場合、含み損銘柄の永久保有も可能と言えるでしょう。

但し、含み損銘柄の損切りを推奨する以下3つの条件があります。

- 配当金が無配、減配になった時

- 企業が不祥事を起こした時

- 売上・利益率が大幅に低下した時

順番に解説します。

条件①配当金が無配、減配になった時

配当金が「無配」、「減配」の場合、素直に損切りが必要です。

特に無配の場合、配当金による損失カバーを行うことができず、業績不振による株価下落の可能性も高いと言えます。

長期間含み損状態となる可能性が高く、素直に損切りするようにしましょう。

条件②企業が不祥事を起こした時

不祥事を起こした企業株は損切り推奨です。

例:かんぽ生命の不正契約問題

いくら不祥事が明るみになり組織改革をしたところで、大企業であればあるほど根本的な構造改革には時間が必要

不正会計を起こした東芝のように、不祥事を繰り返す企業も存在します。

最悪の場合、「上場廃止」となる可能性もあるため、企業不祥事を起こした保有株は損切りを検討しましょう。

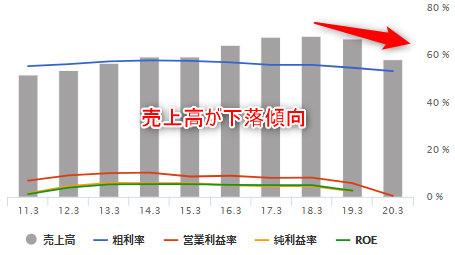

条件③売上・利益率が大幅に低下した時

決算を確認して、売上・利益率が大幅に低下している企業は損切り推奨です。

特に、売上成長率が低下している銘柄は注意が必要と言えるでしょう。

一方、利益率の低下は状況によって意識する必要はありません。

サービスや商品を世間に認知させるため、広告宣伝費に多額の資金を投下する場合がある

投資企業を探す場合、無料で使えるスクリーニングアプリを活用して財務分析を行いましょう。

【対策】株を売らずに永久保有したい場合

- 私は絶対に損切りしない

- 永久ホールドして資産形成したい

- 含み損は全く気にしない

こんな方におすすめの投資法は以下の通りです。

①投資信託を買う

特に、インデックスファンドへ投資をすることで長期保有が可能です。

- TOPIX

- S&P500

- 全米株式

など、広く分散されたファンドの場合、数百~数千社と分散されており、「上場廃止」や「企業不祥事」のリスクはありません。

長期積立投資をすれば「年5%前後」の市場平均リターン得ることができます。

②ETFを購入する

「ETF」と「投資信託」の違いは以下の通り

| ETF | 投資信託 | |

| 価格決定 | リアルタイム | 1日1回決定 |

| 売買単価 | 1口単位 | 金額単位 |

| 販売手数料 | 0.1%程度 | 0~3%程度 |

| 信託報酬 | 0.1~0.6%程度 | 0.5%~2%程度 |

| 配当金 | 受取 | 自動再投資 |

| 上場・非上場 | 上場 | 非上場 |

| 購入場所 | 証券会社 | 銀行・証券会社 |

| 株式の受渡 | 即時 | 翌営業日移行 |

ETFの強みは「配当金が受け取れる」、「即時購入が可能」

「分散性を持ちながら配当金を受け取りたい」という方は、ETFの購入を検討してみましょう。

③買い時をずらし時間分散を図る

個別株を長期保有したい方は、買い時を分散させる方法も検討しましょう。

1度にまとめて購入するのではなく、数回に分けて購入すれば高値掴みを回避することができます。

資金量が少ない方は、単元未満株を活用するようにしましょう。

株は売らなければ損しない【まとめ】

本記事では「株は売らなければ損しない」をテーマにメリット、デメリットを解説しました。

株を長期保有すれば、配当金を受け取りながら株価上昇を待つことができます。

但し、企業業績次第で減配や最悪倒産をするリスクが存在。

このため、個別株の場合状況に応じて損切りを検討することが大切です。

損切りをせず長期保有をしたい方は「投資信託」、「ETF」の購入がおすすめです。

以上、「株は売らなければ損しない」メリット、デメリットまとめでした。

【関連記事】株式投資の勉強方法を解説しています。

【関連記事】個人投資家に向いている人について解説しています。

【関連記事】損切りばかりで「株つらい」と感じる方は以下で対策を解説しています。