本記事では、「高配当ETFデメリット」をテーマにおすすめしない注意点を解説します。

高配当ETFは、「高い配当利回り」、「分散性」の点から多くの投資家に評価されている金融商品です。

最近では米国高配当ETFへ投資を行い、米ドルで配当金を受け取る投資家も少なくありません。

こんな魅力のある高配当ETFにも、メリットばかりではなく注意点が存在。

このため、本記事ではあえて高配当ETFのデメリットをテーマにポイントを深掘りしていきます。

配当金を得る手段として高配当ETFは有効な手段と言える

銘柄を選べば割安な手数料で分散投資が可能

正しく注意点を理解して高配当ETFへの投資を検討してみよう

高配当ETFのメリット

まずは、高配当ETFのメリットをチェックしてみましょう。

- 分散投資が可能

- 少額から投資が可能

- リアルタイムに売買できる

順番に解説します。

メリット①分散投資が可能

個別株の場合、業績や市況により配当金が減配・無配になる場合があります。

高い配当利回りを狙ってまとまった投資をしたにも関わらず、「無配」となった場合1円も配当金を受け取ることができません。

一方、高配当ETFであれば購入するだけで複数の銘柄へ分散投資が可能です。

特定の銘柄が無配を発表しても、投資家側のリスクを軽減することができます。

配当利回りが減少した銘柄は自動でリバランスしてくれる点も魅力

メリット②少額から投資が可能

高配当ETFを活用すれば、少額で分散投資をすることができます。

1株投資を活用し平均株価3,000円の銘柄を50社分散させた場合

➤投資額150,000円

投資額が多く、個人投資家が自身で銘柄分散を図るのは簡単ではありません。

一方、高配当ETFであれば少額から分散投資が可能です。

例:米国高配当ETF「SPYD」は6,600円前後で80社に分散投資が可能

メリット③リアルタイムに売買できる

投資信託と異なり、ETFは上場しています。

ETF=上場投資信託

このため、リアルタイムの株価で即時購入できる点は魅力と言えるでしょう。

投資信託の場合、購入後基準価額が設定されるため相場次第で思わぬ高値で買いが入る場合も少なくありません。

自身が狙った価格で売買できるのは、高配当ETFの魅力です。

高配当ETFおすすめしない8つのデメリット

高配当ETFにおけるデメリットは以下の通りです。

デメリット①信託報酬が必要

高配当ETFには信託報酬が必要です。

投資家自身で分散投資をした場合、信託報酬が不要であるため高配当ETFを活用するデメリットと言えます。

高配当ETFを購入する際は、信託報酬をチェックするようにしましょう。

デメリット②分配金自動再投資はできない

高配当ETFの分配金は自動再投資設定はできません。

このため、投資信託と比較して複利の影響を受けづらい点は課題と言えます。

つみたてNISA早わかりガイドブックより引用

つみたてNISA早わかりガイドブックより引用

また、配当金受け取り時に税金支払いが発生する点も課題。

特に米国株から得る配当金には「二重課税」が掛かる点は注意が必要です。

| 米国課税 | 日本課税 | |

| (米国)配当金・分配金 | 10% | 20.315% |

| (日本)配当金・分配金 | 0% | 20.315% |

このため、配当金を狙った投資をしても「想定以上に税金が取られた・・・」と感じる方も少なくありません。

デメリット③株主優待を受け取ることができない

日本独自の株主還元である、株主優待は「カタログギフト」、「商品券」など受け取ることができます。

こんな魅力のある株主優待ですが、高配当ETFでは受け取れない点は課題です。

投資家が個人で分散投資をした場合、株主優待が受け取れる

優待を含めた利回りでは個人で分散投資をした方が優位

デメリット④銘柄によっては1口数万円を超える

高配当ETFの売買単位は1口と少額投資が可能です。

一方、1口単位でも数万円を超える銘柄もあるため資金量によっては「高い」と感じる投資家も少なくありません。

デメリット⑤繰上償還される場合がある

高配当ETFへ投資をする場合、「繰上償還」に注意が必要です。

事前に決めていた信託期間が終了する前に投資信託の運用が終了すること

投資家の売却により運用資金が一定水準を下回った場合、繰上償還となる場合があります。

繰上償還となった場合、含み損状態でも強制決済が行われるためETFへ投資をする注意点と言えるでしょう。

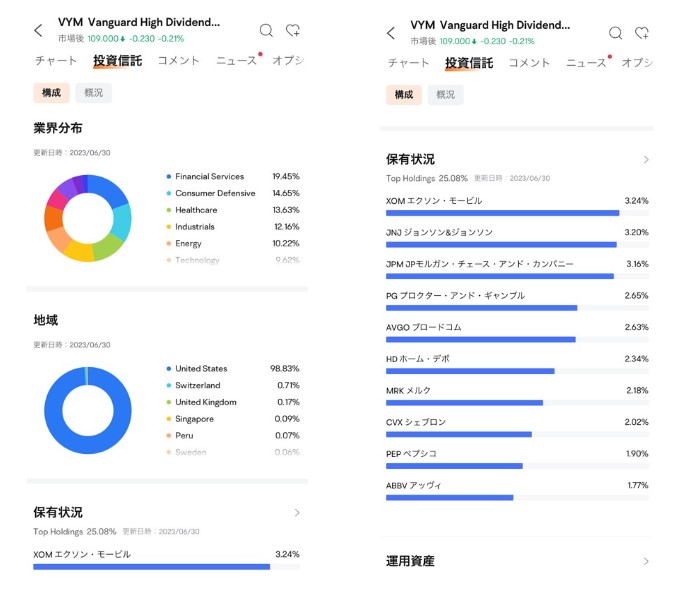

デメリット⑥投資セクターに偏りがでる

高配当ETFの中には、特定のセクター比率が高いファンドが存在します。

- エネルギー事業

- たばこ事業

- 不動産事業

不動産やエネルギーは景気動向を大きく受けるため、市況が不安定な時に大きな暴落に繋がる場合があります。

このため、配当利回りだけで高配当ETFを選択するのではなく、投資セクター比率もチェックするようにしましょう。

デメリット⑦成熟企業が中心

高配当ETFへの組み入れ銘柄は、創立から歴史が長い「成熟企業」が中心です。

このため、既に高いシェアや利益率が確保されており、今後更なる企業成長が難しいという課題があります。

時価総額が小さいグロース株であれば、短期間で数倍~数十倍など大きなキャピタルゲインを得られることも珍しくありません。

一方、高配当株は「成熟企業」であり、大きな株価上昇が難しいという点は注意しましょう。

デメリット⑧為替リスクに注意

米国高配当ETFへ投資をする場合、為替の影響に注意しましょう。

- 1ドル:100円

- 1ドル:80円

では、同じ株価であっても損益は約20%異なります。

このため、円高より株高の恩恵を相殺する場合がある点は注意が必要です。

おすすめの高配当ETF4選

上記の通り、高配当ETFにはメリット、デメリットが存在します。

「信託報酬」、「繰上償還」などは銘柄をしっかりと選定することで解決可能です。

そこで、代表的な高配当ETF4選をチェックしてみましょう。

- VYM

- HDV

- SPYD

- NF・日経高配当50 ETF

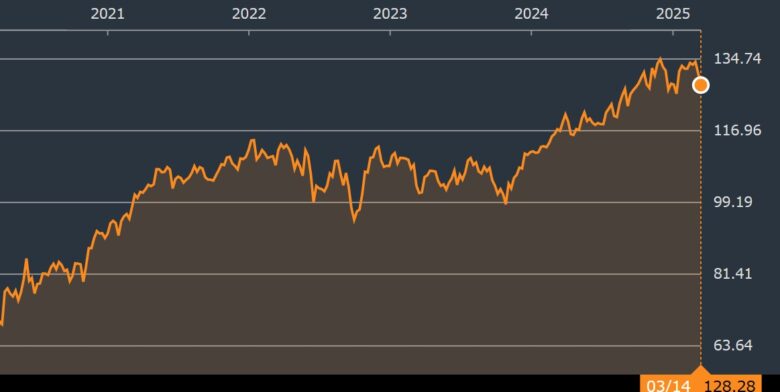

①VYM

バンガード 米国高配当株式ETF

| 投資内容 | 大型株の中でも、予想配当利回りが市場平均を上回る銘柄を、重点的に組み入れ |

|---|---|

| 経費率 | 0.06% |

| 分配金 | 四半期ごと |

| 配当率 | 3.01% |

| 純資産 | 590億米ドル |

| 直近の配当金 | 1口につき0.9642米ドル(2024年12月20日時点) |

| 株価 | 128.28米ドル(2025年3月14時点)最新の株価を調べる |

VYMは約400社に広く分散された時価総額加重平均型のETFです。

- 財務優良企業+広い分散性

- 配当金だけでなく成長性も期待できる

- 経費率0.06%と格安

変動率が高い「不動産」セクターへの投資をしていないため、安定性の高い高配当ETFと言えます。

成長性のある企業へも投資されているため、バランスが良いETFを探している方におすすめです。

②HDV

iシェアーズ コア 米国高配当株 ETF

| 投資内容 | 財務状況が健全な高配当企業75社に投資 |

|---|---|

| 経費率 | 0.07% |

| 分配金 | 四半期ごと |

| 配当率 | 3.77% |

| 純資産 | 110億米ドル |

| 直近の配当金 | 1口につき1.121716米ドル(2024年12月17日時点) |

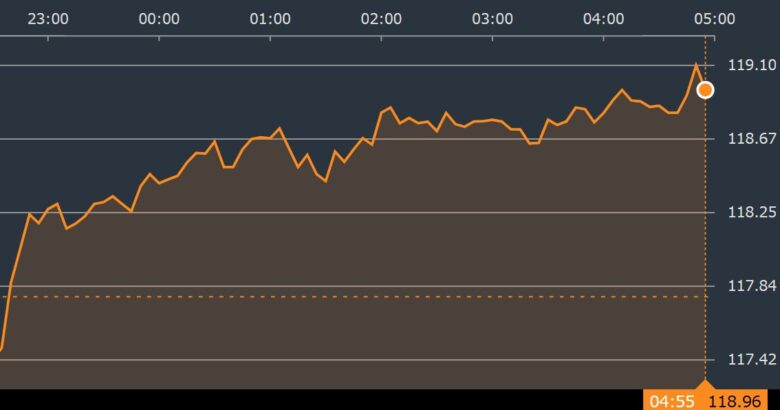

| 株価 | 118.96米ドル(2025年3月14時点)最新の株価を調べる |

HDVは高配当企業約75社への分散投資をした時価総額加重平均型のETFです。

- エネルギーセクターへの比率が高い

- 75社と分散性は課題

- 配当利回り3%超え

HDVの主要セクターは以下の通り

- ヘルスケア

- エネルギー

- 生活必需品

エネルギーセクターは高配当で有名ですが、コロナショック時は史上初の先物マイナスなど大きな問題となりました。

一方、財務健全性が高い企業に投資がされている点はHDVのメリットと言えます。

セクター比率に偏りがあるため、次に説明するSPYDと同時購入がおすすめです。

③SPYD

SPDR ポートフォリオS&P 500 高配当株式ETF

| 投資内容 | S&P500の中で高配当企業80社に分散投資 |

|---|---|

| 経費率 | 0.07% |

| 分配金 | 四半期ごと |

| 配当率 | 5.00% |

| 純資産 | 68億米ドル |

| 直近の配当金 | 1口につき0.546774米ドル(2024年12月20日時点) |

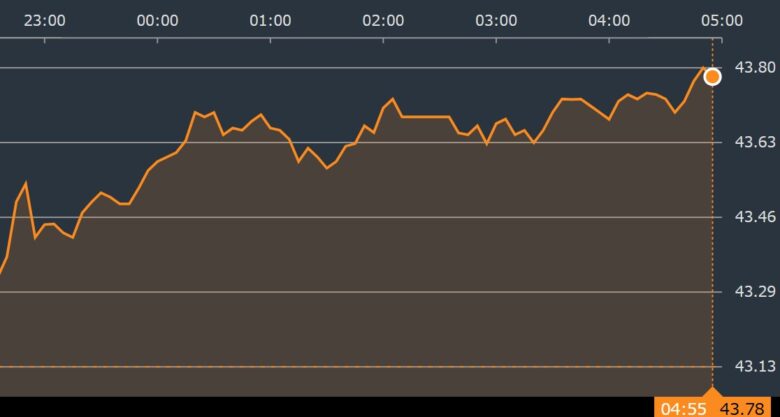

| 株価 | 43.78米ドル(2025年3月14時点)最新の株価を調べる |

SPYDはS&P500の高配当銘柄80社に均等投資したETF。

- 不動産セクターへの投資比率が高い

- 配当利回り重視

- 分散性は80社と課題

配当利回りを重視する方におすすめのETFです。

但し、不動産セクターへの投資比率が高く、景気後退時大きく株価が影響を受ける点はリスクとして認識しておきましょう。

SPYDの魅力は配当利回りだけでなく、購入単価(日本円で1株6,600円前後)が手頃な点も人気の理由です。

セクターバランスの点から、「SPYD+HDV」に分散投資するのも良いでしょう。

④NF・日経高配当50 ETF

NEXT FUNDS日経平均高配当株50指数連動型上場投信

| 投資内容 | 日経平均株価の構成銘柄のうち、予想配当利回りの高い原則50銘柄で構成される株価指数 |

|---|---|

| 経費率 | 0.3080% |

| 分配金 | 四半期ごと |

| 配当率 | 3.31% |

| 純資産 | 3,336億円 |

| 直近の配当金 | 1口につき4円(2025年1月7日時点) |

| 株価 | 2,342円(2025年3月14時点)最新の株価を調べる |

国内高配当ETFを探している方は、「日経高配当50ETF」への投資を検討してみましょう。

誰もがしる大手優良企業50社へ分散投資が可能です。

高配当ETFの財務状況を手軽に調べる方法

米国を中心とした高配当ETFには魅力があるも、英語というハードルがあり手軽に財務分析ができないと悩みを持つ方が少なくありません。

そんな方におすすめなのが財務分析アプリ「moomoo」の活用。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリです。

日本では150万人以上、世界では2,400万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

①米国株、香港株のスクリーニング

②米国株の財務分析

③米国株のシミュレーション取引が可能

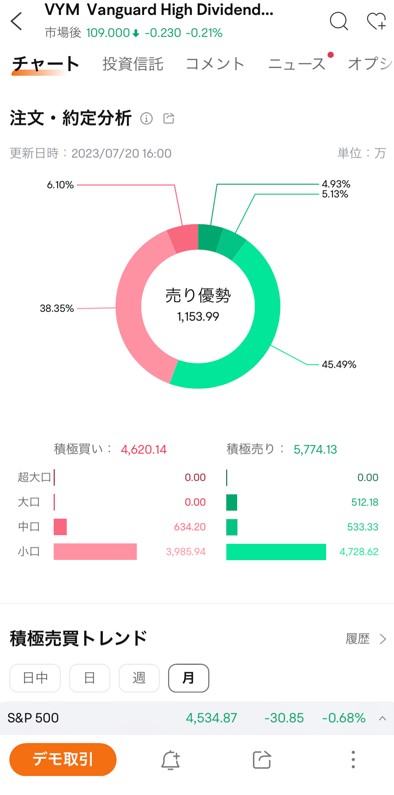

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認することができます。

VYMの長期チャートをチェック。

各銘柄の注文・約定分析に対応。

企業分析に強く、企業名をタップすれば財務分析を行うことができます。

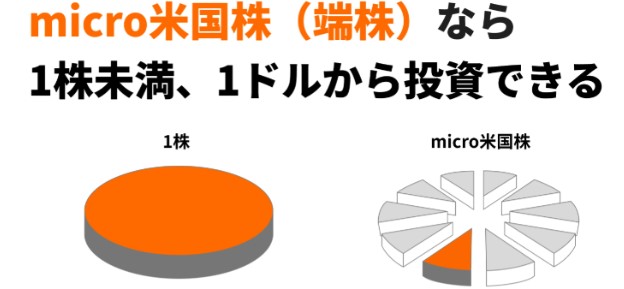

また、moomoo証券は業界初となる「micro米国株(マイクロ米国株)」を発表。

| 買付 | 売却 | |

| 数量指定 | 0.0001株 | |

| 金額指定(米ドル) | 1ドル | 最小金額の制限なし (金額指定発注は不可) |

| 金額指定(日本円) | 1ドル相応金額の日本円 | |

1株数万円超える銘柄も、1ドルから指定取引金額で購入できる点は他社にはない優位性です。

スクリーニングをした後、少額から米国株を購入したい方はmoomoo証券のサービスを抑えておきましょう。

moomoo証券公式より引用

moomoo証券公式より引用

無料で使える財務分析アプリかつ取引ツールとしても優秀

まずは、アプリをダウンロードをして使用感をチェックしてみよう

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

高配当ETFにおすすめしないデメリット【まとめ】

本記事では、「高配当ETFデメリット」をテーマにおすすめしない注意点を解説します。

高配当ETFは少額から分散投資が可能な便利な投資商品です。

正しく銘柄選定をすれば格安な手数料で投資を行うことができます。

本記事で解説した注意点を理解して、高配当ETFの活用を検討してみましょう。

以上、高配当ETFデメリットまとめでした。

【関連記事】高配当株とインデックス投資の比較~検証しています。

【関連記事】高配当株の買い時について解説しています。

【関連記事】買ってはいけない高配当株について解説しています。