本記事では「投資信託×クレジットカード」をテーマにクレカ積立でポイントが貰えるおすすめの組み合わせを解説します。

現在、クレジットカードで投資信託を購入できる証券会社が増加しています。

本来クレジットカードの利用は消費に対して使用するものであり、資産形成でポイントが貯まるのは魅力と言えるでしょう。

また、投資信託は金融商品であるため毎年パフォーマンスの好不調が存在。

一方、クレジットカードで積立すれば数%確定された利益を上げることができるのは魅力です。

証券会社別にポイント還元率が異なるため活用する前に違いをチェックしておきましょう。

クレジットカードジャンルのGoogle検索上位を見ると、広告収入を優先した不都合なランキングが掲載されている場合も少なくない

最近では、大手新聞社、保険会社のドメインを借りたメディアを運営し、検索順位をハックする手法が流行

広告収入が高い順にランキングが掲載されている場合も多く信憑性に欠ける

このため、「上場企業のサイトだから信頼できる」というのは注意するべき現状と言えるだろう

本記事は、個人メディアならでのは強みを生かし「本当におすすめできる」というポイントに沿ってクレカ積立紹介します

「クレカ積立」を活用するべき3つの理由(メリット)

まずは、クレカ積立を行うメリットを解説します。

- ポイントが貰える

- 受け取ったポイントで投資できる

- 証券口座に入金する必要がない

メリット①ポイントが貰える

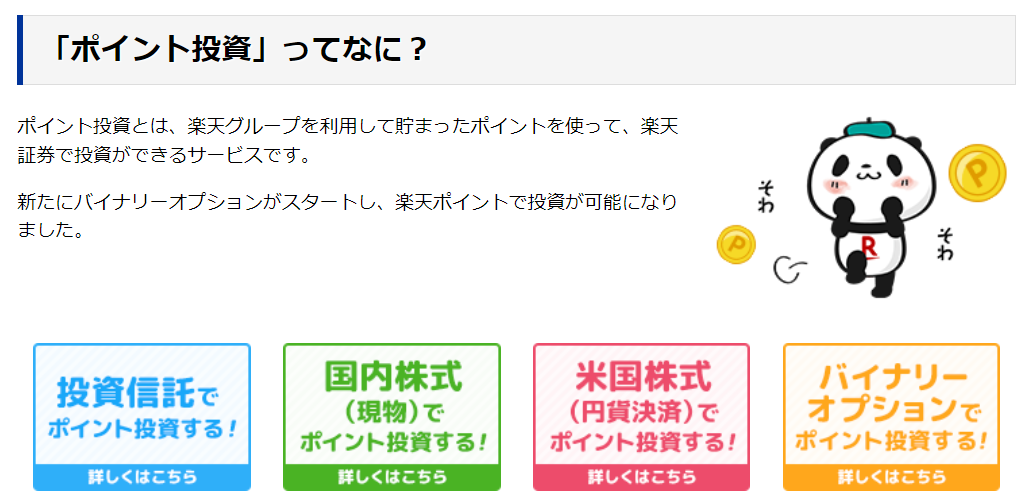

楽天証券ホームページより引用

楽天証券ホームページより引用

クレカ積立は、資産形成を行いながらポイント還元が受けられる点が魅力。

還元率1%の場合=100円当たり1ポイント

還元率1%と聞くと「少ない」、「あまり意味がない」と感じる方もいますが、長期的にみると大きな効果があります。

| 期間 | ポイント数 |

|---|---|

| 1ヵ月 | 500ポイント |

| 1年 | 6,000ポイント |

| 5年 | 30,000ポイント |

| 10年 | 60,000ポイント |

10年間クレカ積立を行うことで「60,000ポイント」受け取ることが可能です。

支払い方法を証券口座引き落としから、クレカ積立にするだけであるため忘れずに設定しおきましょう。

メリット②受け取ったポイントで投資できる

受け取ったポイントを活用して投資商品を購入することができます。

- 投資信託

- 国内株式

- 米国株式

- バイナリーオプション

再投資をうまく利用すれば、ポイント数を増加させることも可能です。

メリット③証券口座に入金する必要がない

クレジットカードを活用することで、証券口座への入金作業が無くなります。

子供口座を管理している方の場合、「口座残高をチェックするのは大変・・・」と感じる投資家は少なくないでしょう。

クレカ積立を設定すれば、「残高不足により積立ができない」を防止することが可能です。

「クレカ積立」を活用する際の3つの注意点(デメリット)

クレカ積立には注意点も存在します。

- クレジットカード利用額の管理が必要

- 年会費には注意

- 作りすぎには注意

デメリット①クレジットカード利用額の管理が必要

クレカ積立をする場合、定期的に利用額のチェックが必要です。

自動買付を行うため、日常の買い物と重なると「想定以上にお金を使っていた・・・」ということも少なくありません。

毎月の利用額をチェックし、無理のない範囲で投資を行うことが大切です。

デメリット②年会費には注意

クレジットカードの中には、年会費が必要なものがあります。

このため、「年会費と受け取れるポイントどちらがお得か?」を必ず確認しましょう。

「年会費無料」、「利用額に応じて無料」などクレジットカードの種類があるため、本記事では年会費についても深堀りしていきます。

デメリット③作りすぎには注意

クレジットカードは1人当たり「平均2.7枚」保有しているという調査結果が出ています。

メインとサブカードを購入場所に応じて使い分けるのがベストな選択です。

一方、カードの作りすぎは管理が煩雑になる要因となります。

- どこでいくら使ったのか分からない

- 利用可能額が増えたことで使いすぎてしまう

- 貯まったポイントの管理が大変

このため、自身が管理できる範囲でクレジットカードを発行するようにしましょう。

【比較表】投資信託×クレジットカード

本記事では以下に注目して比較検証を行います。

| 還元率 | 還元率は何パーンセントか? |

|---|---|

| 年会費 | 年会費は無料か?他に制約はないか? |

目先の還元率だけでなく、「投資商品は優秀か?」、「手数料は割安か?」など様々なポイントで自身に合ったサービスを活用することが大切です。

※スマホの方はスライドできます

| 還元率 | 年会費 | |

| マネックス証券 × マネックスカード |

1.1% | 550円 ※利用で無料 |

| SBI証券 × 三井住友カード |

0.5~3.0% | 無料~33,000円 |

| 楽天証券 × 楽天カード |

0.5%~2% |

無料~33,000円 |

| tsumiki証券 × エポスカード |

0.1%~0.5% | 無料 |

| SBI証券 × タカシマヤカード |

0.3~0.5% | 2,200円or11,000円 |

| セゾンポケット × セゾンカード |

0.1%~0.5% | 無料 |

シンプルに本記事の結論を解説すると以下の通りです。

| 年間利用額 | おすすめクレカ積立 | 還元率 |

|---|---|---|

| 100万未満 | マネックス証券×マネックスカード | 1.1% |

| 100万以上 | SBI証券×三井住友カードゴールドNL | 1.0% |

| 300万円以上 | SBI証券×三井住友カードプラチナプリファード | 2.0% |

「投資信託×クレジットカード」おすすめ6選

おすすめのクレカ積立は以下の通りです。

①マネックス証券×マネックスカード

「マネックス証券」はマネックスカードを利用することでクレカ積立が可能です。

| 還元率 | 1.1% |

|---|---|

| 年会費 | 550円※但し1回以上利用で無料 |

| ポイント投資 | 対応 |

| 特徴 | マネックス証券即時出金サービスが5回まで無料 |

カード年会費は初年度無料かつ1回以上カード利用で翌年度以降も無料

※投資信託クレカ積立も対象

細かな条件なく高還元を受けられる点が魅力

但し、毎月の積立額が5万円を超える部分に関しては、ポイント還元率が減少します。

このため、自身の投資状況の応じて注意が必要です。

| 積立金額 | ポイント還元率 |

|---|---|

| 5万円以下 | 1.1% |

| 5万円超過~7万円以下 | 0.6% |

| 7万円超過~10万円以下 | 0.2% |

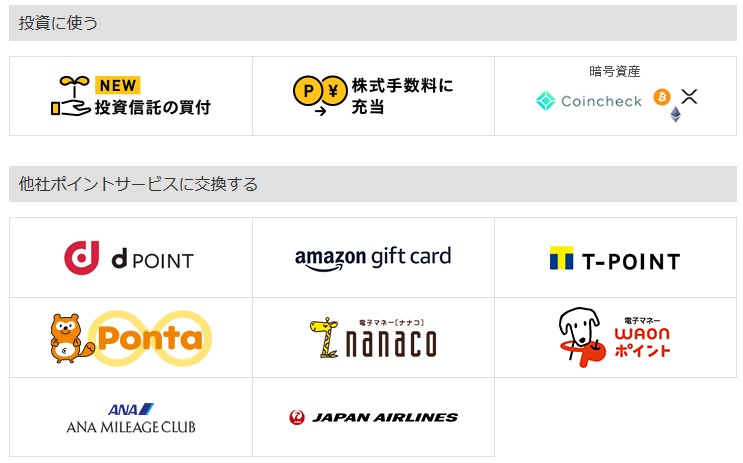

貯まったポイントは、投資信託の購入はもちろん他社ポイントサービスへの交換もできます。(1ポイント=1円相当)

ポイント還元率にこだわる方は、マネックス証券の利用がおすすめです。

②SBI証券×三井住友カード

「SBI証券」は三井住友カードを利用することでクレカ積立が可能です。

| 還元率 | 0.5~3% |

|---|---|

| 年会費 | 無料~33,000円 |

| ポイント投資 | 対応 |

| 特徴 | プラチナカードを活用することで最大3%還元 |

SBI証券×三井住友カードは3種類のカードが用意されています。

プラチナプリファードを利用した場合、積立額に対して最大3%還元が魅力

一方、年間33,000円の年会費が必要である点と3%還元の条件を受けるには年間カード利用額500万円以上が必要

プラチナプリファードは利用者を選ぶため、利用状況に応じてカードを選択するようにしよう

三井住友カードゴールドNLは、初年度5,500円必要であるも年間100万円の利用で翌年以降永年無料になるのが特徴です。

また、100万円利用で追加10,000ポイントが受け取れるため、カード利用+還元で最大2%になります。

通称「100万円修行」と呼ばれており、まとまった買い物に合わせて三井住友カードゴールドNLを利用するのもおすすめと言えるでしょう。

③楽天証券×楽天カード

「楽天証券」は楽天カードを利用することでクレカ積立が可能です。

| 還元率 | 0.5~2.0% |

|---|---|

| 年会費 | 無料 |

| ポイント投資 | 対応 |

| 特徴 | ポイントを楽天市場で利用できるの点が強み |

楽天カードの還元率は、投資商品と利用カードにより異なります。

※手数料が格安の人気インデックスファンドは、カードによって1%を下回る還元率

| カード種類 | 代行手数料 | |

|---|---|---|

| 年率0.4% (税込)以上 |

年率0.4% (税込)未満 |

|

| 楽天ブラックカード | 2% | 2% |

| 楽天プレミアムカード | 1% | 1% |

| 楽天ゴールドカード | 0.75% | |

| 上記以外の楽天カード | 0.5% | |

手数料の安い年率0.4%未満の投資商品で年率1%を受けるには、年会費11,000円の楽天プレミアムカードが必要です。

このため、純粋な還元率と年会費で比較した場合、SBI証券、マネックス証券が優位な状況にあると言えるでしょう。

楽天ブラックカードは、楽天プレミアムカードの契約から12カ月以上経過

また、年間500万円以上の利用で申し込みが可能と条件面で高いハードルがある

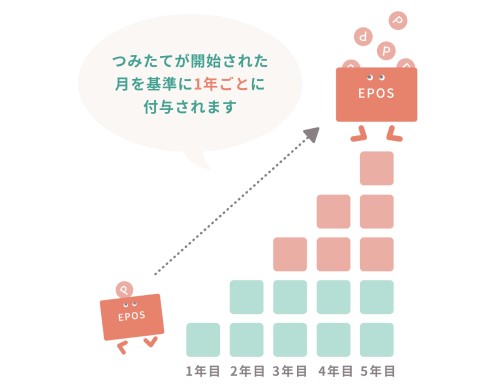

④tsumiki証券×エポスカード

「tsumiki証券」はエポスカードを利用することでクレカ積立が可能です。

| 還元率 | 0.1%~0.5% |

|---|---|

| 年会費 | 無料 |

| ポイント投資 | 対応(100ポイントから可能) |

| 特徴 | カード積立に特化した証券口座 |

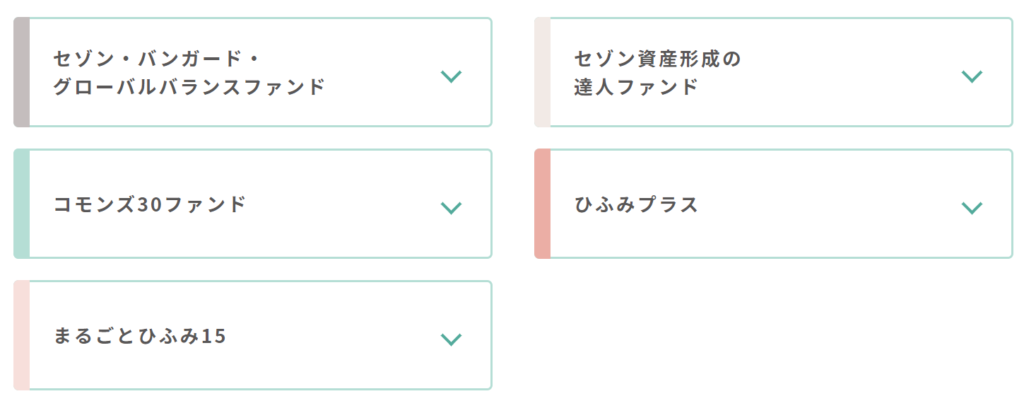

tsumiki証券の特徴は、5種類と厳選された投資商品から選択できるため投資初心者の方も銘柄選びに迷いません。

| 積立期間 | ポイント還元率 |

|---|---|

| 1年目 | 0.1% |

| 2年目 | 0.2% |

| 3年目 | 0.3% |

| 4年目 | 0.4% |

| 5年目 | 0.5% |

積立期間に応じて還元率が増加する点が特徴です。

一方、最大でも0.5%であるため還元率にこだわる方であれば、サブ口座としての運用が良いと言えるでしょう。

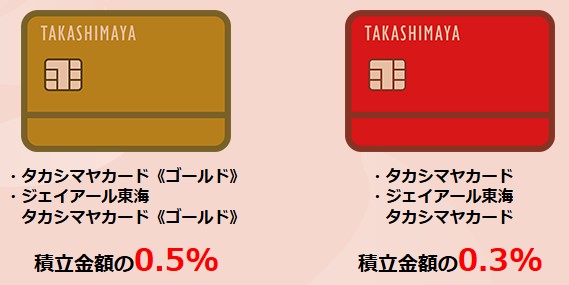

⑤SBI証券×タカシマヤカード

「SBI証券」はタカシマヤカードでもクレカ積立が可能です。

| 還元率 | タカシマヤカード(ゴールド):0.5% タカシマヤカード:0.3% |

|---|---|

| 年会費 | タカシマヤカード(ゴールド):11,000円 タカシマヤカード:2,200円(初年度無料) |

| ポイント投資 | 対応 |

| 特徴 | お店での相談コースに対応 |

百貨店を展開している高島屋クレジットカードでも、SBI証券の積立投資をすることができます。

但し、「0.3%or0.5%」と他のクレジットカードと比較して物足りない還元率である点は課題と言えるでしょう。

⑥セゾンポケット×セゾンカード

セゾンカードが運営する「セゾンポケット」でもクレカ積立が可能です。

| 還元率 | 0.1%~0.5%(1,000円に付き1ポイント) 1ポイント当たり5円に換算して使用可能 |

|---|---|

| 年会費 | 無料 |

| ポイント投資 | 対応 |

| 特徴 | ポイントは有効期限なし(永久不滅ポイント) |

毎月の積立額に応じて還元率が異なります。

| 積立額 | 還元率 |

| 20,000円未満 | 0.1% |

| 20,000円以上 | 0.2% |

| 30,000円以上 | 0.3% |

| 40,000円以上 | 0.4% |

| 50,000円 | 0.5% |

このため、毎月の投資資金が少ない方は還元率が少ない点は注意が必要です。

また、投資できる商品は限定的(2本のみ)という点も課題と言えるでしょう。

【参考】筆者のクレカ積立利用状況

筆者のクレカ積立利用状況は以下の通りです。

①プラチナプリファード×SBI証券

メイン口座の積立にプラチナプリファードを活用。

年間33,000円の年会費が必要であるも、積立額に対して5%還元が受けられます。※現在は制度変更

月5万円積立で年間30,000ポイント還元されるため実質年会費は3,000円と格安です。

プリファードストア(特約店)利用でポイントバックがある点も魅力。

【更新情報】

2024年制度変更に伴い、現在2%還元(年間利用額300万円以上)

毎月10万円積立に変更し、毎月2,000ポイント還元を受けています

②楽天ゴールドカード×楽天証券

サブ口座では楽天ゴールドカードでの積立を実施。

ポイント還元額は0.75%とプラチナプリファードと比較すると魅力に欠ける状況です。

一方、年会費は2,200円と安く楽天グループのサービスとの相性が良く1枚抑えておいても良いでしょう。

投資信託×クレジットカードおすすめ【まとめ】

本記事では「投資信託×クレジットカード」をテーマにおすすめの組み合わせを解説しました。

※スマホの方はスライドできます

| 還元率 | 年会費 | |

| マネックス証券 × マネックスカード |

1.1% | 550円 ※利用で無料 |

| SBI証券 × 三井住友カード |

0.5~3.0% | 無料~33,000円 |

| 楽天証券 × 楽天カード |

0.5%~2% |

無料~33,000円 |

| tsumiki証券 × エポスカード |

0.1%~0.5% | 無料 |

| SBI証券 × タカシマヤカード |

0.3~0.5% | 2,200円or11,000円 |

| セゾンポケット × セゾンカード |

0.1%~0.5% | 無料 |

利用条件なく1.1%の高還元を受けられるマネックス証券は優位性があります。

また、年間100万円カードを利用する方であれば、SBI証券×三井住友カードゴールドNLで年会費無料かつ追加ポイント(10,000P)も魅力です。

一方、ポイントを狙って無駄遣いをしていては本末転倒と言えます。

このため、自身の利用状況に合わせて無理なく活用できるクレカ積立を選ぶようにしましょう。

| 年間利用額 | おすすめクレカ積立 | 還元率 |

|---|---|---|

| 100万未満 | マネックス証券×マネックスカード | 1.1% |

| 100万以上 | SBI証券×三井住友カードゴールドNL | 1.0% |

| 300万以上 | SBI証券×三井住友カードプラチナプリファード | 2.0% |

以上、「投資信託×クレジットカード」おすすめまとめでした。

【関連記事】マネックス証券が提供している銘柄スカウターについて解説しています。

【関連記事】買ってはいけない投資信託をテーマに解説しています。

【関連記事】株式投資に役立つ情報サイトをまとめています。