本記事では米国債券ETF「AGG、BND」をテーマに違いや特徴について解説します。

「AGG」、「BND」は、純資産額や信用格付の安定性から守りの資産として評価されている債券ETFです。

一方、2種類ETFの違いは僅かであり「どちらがおすすめなのか?」と悩みを持っている方もいるのではないでしょうか。

このため、本記事では複数の視点で「AGG、BND」の違いを解説していきます。

①AGG、BNDは信用力の高い債券ETF

②分配利回りは2%~3%

③それぞれ特徴があるも違いは誤差である

④パフォーマンスに違いはないも買付手数料の点で「AGG」が優位

⑤買付手数料無料のネット証券を活用しよう

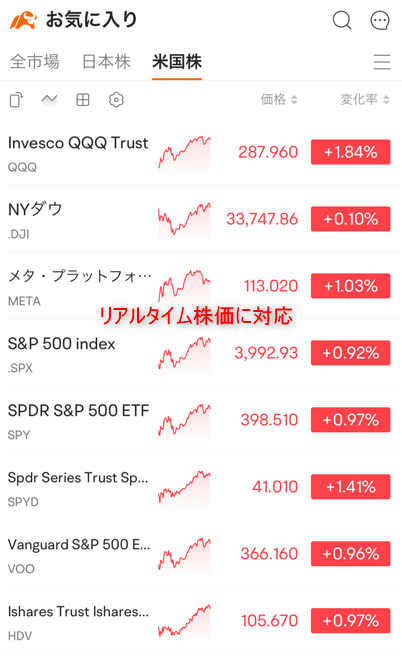

【当サイト推薦】moomoo証券アプリ

テクニカルデータやシグナルも無料で閲覧可能(新たな買い時を判断するの最適)

取引ツールとしても優秀であり、業界最安水準の手数料でサービスを提供している点も魅力。

現在、大盤振る舞いの口座開設キャンペーンが開催されており、当選した株の買付代金を受け取ることができます。

最大10万円相当の株がもらえるお得なキャンペーンも上手く活用して、買付資金を確保してみましょう。

「AGG、BNDどっちを買うべきか?」6つの違いで解説

AGG、BNDの違いを6つのポイントで解説します。

比較①組入銘柄数

組入銘柄数比較は以下の通り

- AGG:12,452銘柄

- BND:11,351銘柄

組入銘柄数では「AGG」が優位です。

但し、どちらも10,000銘柄を超える債券に分散投資がされているため気にするレベルではありません。

比較②純資産総額

純資産額は以下の通り

- AGG:1,248億ドル

- BND:1,274億ドル

純資産総額は僅かに「BND」が優位です。

一方、大きな違いはなく気にする差ではないと言えるでしょう。

純資産が少ないETFは「早期償還リスク」が高まりますが、どちらの債券ETFも心配する必要はありません。

比較③分配利回り

過去10年間の分配利回りは以下の通り

| AGG | BND | |

| 2024年 | 3.66% | 3.59% |

| 2023年 | 3.20% | 3.16% |

| 2022年 | 2.03% | 2.20% |

| 2021年 | 1.71% | 2.04% |

| 2020年 | 2.25% | 2.50% |

| 2019年 | 2.85% | 2.88% |

| 2018年 | 2.64% | 2.73% |

| 2017年 | 2.35% | 2.57% |

| 2016年 | 2.39% | 2.51% |

| 2015年 | 2.41% | 2.52% |

分配利回りも大きな違いはありません。

2023年以降、債券価格下落により3%を超える分配利回りとなっています。

比較④経費率

経費率比較は以下の通り

- AGG:0.03%

- BND:0.03%

100万円投資しても年300円の手数料と低コストでの運用が可能です。

比較⑤株価推移

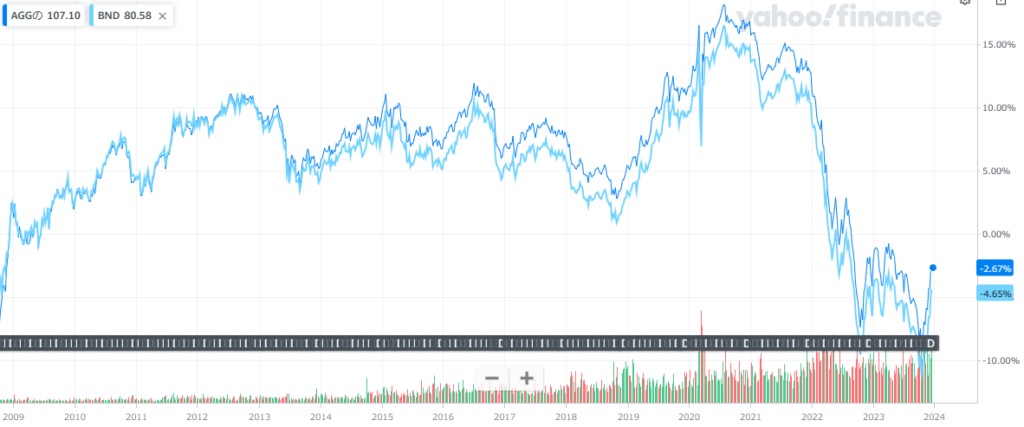

直近10年チャート比較は以下の通り

(青:AGG、水色:BND)

2022年までのパフォーマンスはAGGが優位となっています。

一方、2023年はBNDが僅かに優位の状況です。

過去8年間の株価騰落率は以下の通り

| AGG | BND | |

| 2024年 | ‐2.37% | ‐2.23% |

| 2023年 | 2.33% | 2.38% |

| 2022年 | ‐14.98% | ‐15.23% |

| 2021年 | -3.48% | -3.90% |

| 2020年 | 4.94% | 5.05% |

| 2019年 | 5.77% | 5.98% |

| 2018年 | -2.60% | -2.89% |

| 2017年 | 1.18% | 0.97% |

パフォーマンスはあくまで過去のデータであり、参考として取扱いをしましょう。

比較⑥信用格付

投資対象の信用格付比率は以下の通りです。

※2025年3月時点

| 格付 | AGG | BND |

| AAA | 2.72% | 3.30% |

| AA | 72.58% | 71.50% |

| A | 11.77% | 12.00% |

| BBB | 12.49% | 13.20% |

どちらも、信用力が非常に高い「AA」以上の債券に7割を超える比率で投資されています。

| AAA | 債務を履行する能力が極めて高い |

|---|---|

| AA | 債務を履行する能力が非常に高い |

| A | 上位2つに比べて、経済環境の影響を受けやすい |

| BBB | 債務履行能力は十分だが、経済環境の悪化の影響を受けやすい |

| BB | 経済環境の悪化の場合に、債務履行能力が不十分になるリスク有り |

| B | 経済環境の悪化で、債務履行能力が不十分となる可能性が高い |

| CCC | 債務不履行となる可能性を持ち、債務履行能力は財務経済状況に依存 |

| CC | 債務不履行となる可能性が非常に高い |

| C | 現在、破産法に基づく申請中だが、債務に基づく支払いは継続中 |

| D | 債務不履行に陥っている |

一般的にBBB以上が「投資適格格付け」とされ、債務不履行リスクが低く信用度が高い債券とされている

このため、AGG、BND共にデフォルトリスクは極めて低い債券ETFと言えるでしょう。

【結論】「AGG、BND」どっちを買うべきか?

AGG、BND共に信用度の高い債券が組み入れされたETFです。

- AGG:ブラックロック(世界1位)

- BND:バンガード(世界2位)

また、パフォーマンスや組み入れに違いがあるも、投資対象として気にするほどの違いはありません。

一方、買付手数料の点で違いがあるため「AGG」への投資を検討するのがおすすめです。

大手ネット証券3社ではAGG買付手数料が無料

| 楽天証券 | SBI証券 | マネックス証券 |

| 無料 | 無料 | 無料 |

楽天証券、SBI証券、マネックス証券すべてで買付手数料無料に対応しています。(2025年3月時点)

但し、買付手数料無料ETFは定期的に変更になるため、各証券会社の最新情報をチェックしましょう。

「AGG、BND」購入前に知るべき3つのポイント

債券ETFを購入する際は以下3点のポイントを理解しておきましょう。

- 債券と金利の関係を知る

- 守りに強いポートフォリオが組める

- 為替変動リスクには注意

順番に解説します。

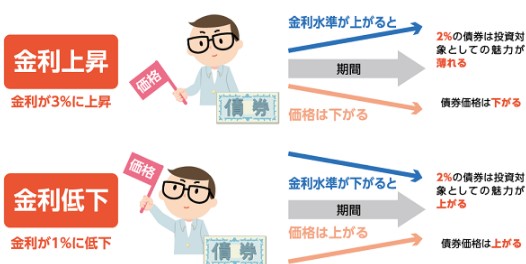

ポイント①債券と金利の関係を知る

AGG、BNDの株価は金利の影響を大きく受けます。

- 金利上昇:債券下落

- 金利下落:債券上昇

日本証券業協会より引用

日本証券業協会より引用

このため、金利上昇局面では債券ETFの株価が下落する可能性が高い点は注意が必要です。

利回りだけでなく、今後の金利推移についても予測をしながら投資を行いましょう。

ポイント②守りに強いポートフォリオが組める

AGG、BNDを組み入れる事で「守りに強い」ポートフォリオを作ることができます。

以下、S&P500(水色)とAGG(青)の比較チャートです。

2020年3月に発生したコロナショックでは株式市場が40%を超える暴落するも、債券ETFであるAGGは下落幅が限定的です。

但し、上記チャートの通りパフォーマンスは株式に劣る傾向にあるため、保有比率には注意をしましょう。

リスク許容度が高い方であれば、株式を中心としたポートフォリオがおすすめです。

理想的なアセットアロケーションについては以下で詳しく解説しています。

ポイント③為替変動リスクには注意

債券ETFの価格は株式と比較して安定しています。

但し、米国債券の場合「為替」の影響を受ける点は注意しましょう。

98~161円と大きなボラティリティとなっています。

このため、「為替の影響により想定より損失が出た」という可能性がある点は注意が必要です。

米国株を始める方は為替についても理解しておく必要があります。

通貨ペア別の特徴や重要指標などを勉強するには、FXゲームアプリを活用も検討してみましょう。

米国株投資をサポートする投資アプリを活用しよう

米国株に魅力があるも「情報収集に苦労する」という方も少なくないでしょう。

そんな方におすすめなのが、投資アプリ「mooomoo」の活用です。

日本ユーザー150万以上、世界では2,400万人以上のユーザーがmoomooのアプリを利用しています。

革新的なサービスとして世界の投資家に認められているツールです。

moomooは日本株はもちろん、米国株のリアルタイム表示に対応。

企業分析に強く、売上、決算報告などアプリを通して細かくチェックすることができます。

ETFの長期チャート、注文約定分析にも対応。

無料で利用できるツールであるため、気軽に使用感をチェックしてみましょう。

➤「moomoo」を無料でダウンロード

※IDを取得すればすぐに利用できます

米国債券投資信託(AGG、BND)【まとめ】

本記事では米国債券ETF「AGG、BND」の違いや特徴について解説しました。

AGG、BND比較表は以下の通り

※スマホの方はスライドできます

| ティッカー | AGG | BND |

| 運用会社 | ブラックロック | バンガード |

| ベンチマーク | バークレイズ米国 総合インデックス |

バークレイズ米国総合 浮動調整インデックス |

| 設定日 | 2003年9月22日 | 2007年4月3日 |

| 組入銘柄数 | 12,452銘柄 | 11,351銘柄 |

| 純資産総額 | 1,248億ドル (2025年3月) |

1,274億ドル (2025年3月) |

| 配当利回り (2024年) |

3.66% |

3.59% |

| 経費率 | 0.03% | 0.03% |

| 配当スケジュール | 毎月 | 毎月 |

| 最新株価 | こちらをクリック | こちらをクリック |

結論、「AGG、BND」共に信用力の高い債券ETFであり違いを気にする必要はありません。

一方、買付手数料無料は「AGGのみ」であるため、「楽天証券」、「SBI証券」、「マネックス証券」を活用した投資をするのが最適解と言えます。

以上、AGG、BND違いまとめでした。

【関連記事】日本株と米国株の違いと特徴を解説しています。

【関連記事】米国情報収集に最適な情報サイトをまとめています。

【関連記事】配当利回り5%超えのジャンク債について解説しています。