本記事では、「海外ETF」をテーマに活用するメリット、デメリットを解説します。

海外ETFは「分散性の高さ」、「手数料の安さ」が魅力。

また、分配金が受け取れる点も評価されるポイントと言えます。

一方、「管理が面倒で海外ETFでの運用をやめた・・・」と否定的な意見があるのも事実です。

このため、自身にはどちらがおすすめなのかをメリット、デメリットから抑えておくのが良いでしょう。

「海外ETF」5つのメリット

まずは、海外ETFにおける5つのメリットを抑えておきましょう。

メリット①分散投資が容易

海外ETFへ投資をすれば、手軽に分散投資を行うことができます。

- VT:約9,000銘柄

- VTI:約4,000銘柄

- VOO:約500銘柄

VTIを例に取ると、米国株式市場全体をカバーするETFであり、時価総額に応じて約4,000銘柄に分散投資が可能です。

まさに米国全体へ投資が可能であり、特定銘柄の業績不振影響を軽減させることができます。

様々なセクターへ投資が可能であり、容易に分散投資ができる点は強みと言えるでしょう。

メリット②分配金が受け取れる

海外ETFへ投資をすれば、分配金を受け取ることができます。

海外高配当ETFの中には、年4%前後の配当金を受け取れるETFも存在。

「年○○万円分配金が目標」など、長期目線で分配金の増加を狙う投資家は少なくありません。

メリット③指値注文(リアルタイム取引)が可能

投資信託の場合、注文から約定まで1~2営業日必要です。

このため、相場動向によっては想定より高値掴みとなる場合も存在。

一方、海外ETFであればリアルタイムでの取引が可能であり、投資家が希望する株価で指値注文ができます。

メリット④低コストで運用可能

海外ETFは低コストで運用できる点は強みです。

| 経費率 | |

| VT | 0.07% |

| VTI | 0.03% |

| VOO | 0.03% |

| VYM | 0.06% |

| SPYD | 0.07% |

VTI、VOOを例にとると、年0.03%の経費率であり100万円投資をしても年間300円と低コストで分散投資ができます。

投資家自身が分散投資をするのは手間であるため、低コストのETFをポートフォリオの組み込むは良い選択肢と言えるでしょう。

メリット⑤新NISA投資枠が活用できる

海外ETFは新NISA成長投資枠を活用することができます。

| つみたて投資 | 成長投資枠 | ||

| 投資枠 | 年間投資枠 | 合計360万円/年 | |

| 120万円/年 | 240万円/年 | ||

| 非課税保有限度額 (総枠) |

1,800万円(枠の再利用が可能) (成長投資枠は最大1,200万円まで保有可) |

||

| 投資期間 | 制度実施期間 | 2024年1月~ | |

| 口座開設・ 非課税期間 |

無期限(恒久化) | ||

| 制度の併用 | 同時併用可能 | ||

| 対象年齢 | 18歳以上 | ||

| 対象商品 | 投資信託 (積立NISA同様) |

上場株式・投資信託等 (一部例外あり) |

|

年間240万円かつ最大1,200万円まで非課税での投資が可能です。

将来的な成長が期待できる、海外ETFへ継続投資をするのも検討してみましょう。

「海外ETFで運用するのはやめた」と言われる6つのデメリット

こんな魅力のある海外ETFですが、「やめた」、「管理が大変」などネガティブな意見が存在します。

正しくデメリットを理解して海外ETFの活用を検討しましょう。

デメリット①金額指定で注文できない

海外ETFの注文は1口単位であり、金額指定での注文はできません。

1口530ドルのETFへ投資をする場合、日本円で約8万円の資金が必要

毎月3万円ずつ投資をしたいと思っていても、ETFに合った資金を準備する必要がある

また、株価が急騰した場合、準備していた資金では注文できないという事例も発生する

このため、いくらETF自動積立機能を活用しても、株価に応じて完全放置はできず「管理がめんどう」と感じる投資家も存在します。

投資信託であれば、金額指定で購入できるため毎月一定額入金をすれば放置できる点は強みと言えるでしょう。

デメリット②クレカ積立に非対応

SBI証券より引用

SBI証券より引用

投資信託であれば、ネット証券各社でクレカ積立に対応しています。

例:SBI証券「Oliveフレキシブルペイゴールド(NL)」であれば、年間100万円以上利用で投資額に対して1%付与

つみたて投資枠120万円満額投資をした場合、1.2万円分のポイント還元を受けられる

クレカ積立によるポイント還元は、運用とは異なり制度が変わらない限り必ず貰える点は大きな魅力です。

一方、ETFはクレカ積立に対応しておらずポイント還元が受けられない点は課題と言えるでしょう。

デメリット③為替リスク

海外ETFに投資をする場合「為替の影響」を軽視することができません。

- 1ドル:100円

- 1ドル:80円

では、同じ株価であっても損益は約20%異なります。

過去11年で見ても

- 2014年:76円

- 2024年:161円

と大きなボラティリティとなっています。

このため、海外ETFに投資をする場合「為替の影響」には注意しておきましょう。

ポートフォリオに「日本株、国内債権」を購入するなど自国通貨への投資も検討することが大切です。

デメリット④為替手数料

海外ETFへ取引する場合、日本円を米ドルに交換する為替手数料が必要です。

別途手数料の支払いはありませんが、注文約定時に適用される為替レートに含まれているため注意が必要です。

| 日本円での株式購入時 | 25銭/米ドル |

|---|---|

| 日本円での株式売却時 | 25銭/米ドル |

デメリット⑤分配金の二重課税

海外ETFから得る分配金には「二重課税」が掛かります。

| 米国課税 | 日本課税 | |

| (米国)配当金・分配金 | 10% | 20.315% |

| (日本)配当金・分配金 | 0% | 20.315% |

このため、配当金を狙った投資をしても「想定以上に税金が取られた・・・」と感じる方も少なくありません。

米国課税分の10%は確定申告で還付が受けられる

但し、所得税からの還付のため所得が少ない場合全額取り返すことはできない

また、新NISAを活用しても米国課税の10%は課税対象

このため、確定申告が手間と感じる方は、自動で分配金を再投資する投資信託の活用を検討してみましょう。

デメリット⑥市場オープンが夜間

海外ETFを活用する場合、日本との時差は課題言えるでしょう。

| 米国株 | 23:30~翌6:00 22:30~翌5:00(サマータイム) |

|---|

上記の通り、市場オープンが夜間になるため投資家によっては「リアルタイムでの取引が大変・・・」と感じる方も存在。

取引時間開始に制約がある点は理解をしておきましょう。

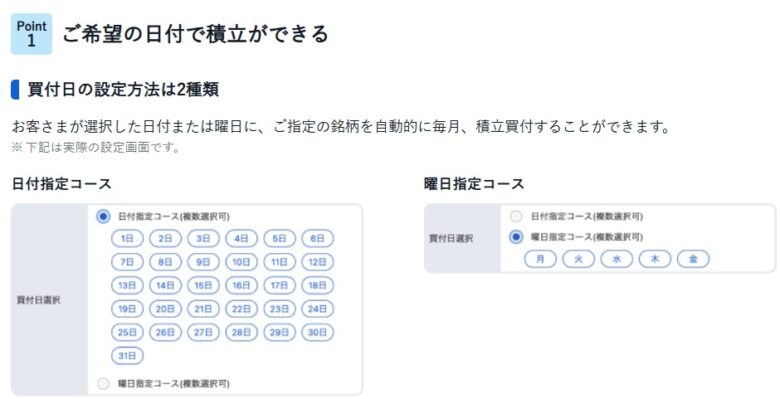

海外ETFへの投資に関して、自動積立機能が用意されている

SBI証券の場合:日付指定、曜日指定かつ株数はもちろん金額指定でも投資が可能

※金額指定の場合、投資金額内での口数のみ注文を実施

このため、株価による買付口数の変動はあるも、投資家側の負担を軽減するサービスが用意されています。

海外ETF、投資信託どっちがおすすめか?【比較表】

海外ETFと投資信託の比較表を作成しました。

| 項目 | 海外ETF | 投資信託 |

| 上場の有無 | 上場 | 非上場 |

| 取引価格 | リアルタイム | 1日1回算出 |

| 取引方法 | 指値、成行 | 基準価額を元に購入 |

| 分配金 | 有り | 有り※但し限定的 人気インデックスファンドは 基本的に分配金が無い |

| 信託報酬 | 低い | インデックスファンド低い アクティブファンド高い |

| クレカ積立 | 非対応 | 対応 |

| 取引単価 | 1口単位 | 金額指定 100円~ |

| 新NISA | 成長投資枠 | つみたて投資枠 成長投資枠 |

海外ETFの強みはリアルタイムでの取引かつ分配金が受け取れる点にあります。

一方、1口単位での注文であるためまとまった投資資金が必要である点は課題です。

また、海外ETFの自動積立に対応しているものの、株価により口数の増減があり場合によっては買えない場合が存在。

このため、完全放置をしたい方は投資信託を選択するのが良いでしょう。

- 投資信託:未来の自分のための資産形成

- ETF:未来と現在のための資産形成

投資に何を求めるのか自身の考え方に沿って投資商品を選択しよう

米国株の財務状況を手軽に調べる方法

米国株には魅力があるも、英語というハードルがあり「手軽に財務分析ができない」という悩みを持つ方が少なくありません。

そこで、おすすめなのが財務分析アプリ「moomoo」の活用。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリです。

日本ユーザー150万人、世界では2,400万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

①米国株のスクリーニング

②米国株の財務分析

③米国株のシミュレーション取引が可能

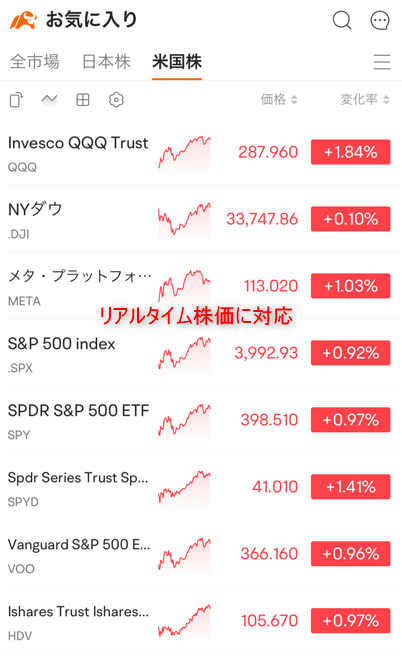

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認。

企業分析に強く、企業名をタップすれば財務分析を行うことができます。

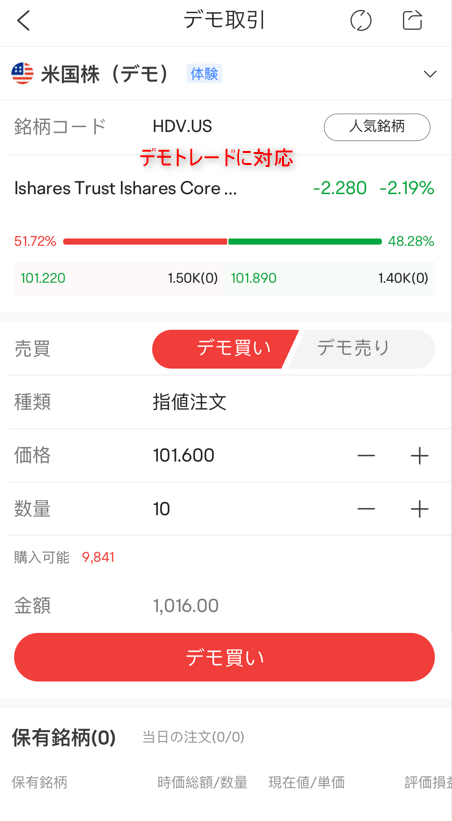

アプリを活用すればデモトレードを始めることも可能。

お金を掛けずに米国株を体験したい方におすすめです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に最適です。

無料で使える財務分析ツールのため、気軽に使用感をチェックしてみましょう。

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

海外ETFメリット、デメリット【まとめ】

本記事では、「海外ETF」をテーマに活用するメリット、デメリットを解説しました。

上記の通り、海外ETFにはメリットだけでなくデメリットも存在します。

分配金の有無が大きなポイントであり、現在の生活も充実させたい方は選択肢に入れるのが良いでしょう。

一方、完全放置できない点を考えると、投資初心者の方には投資信託を活用するのがおすすめです。

以上、海外ETFメリット、デメリットまとめでした。

【関連記事】高配当ETFメリット、デメリットを解説しています。

【関連記事】S&P500に連動するETFの違いを解説しています。

【関連記事】ETFを活用して毎月分配金を受け取る方法を解説しています。