本記事では「ナスダック100とS&P500どっちがおすすめか?」をテーマに複数のポイントで2つの投資信託を解説していきます。

ナスダック100とS&P500どちらも多くの投資家から高い評価を受ける金融商品です。

特にナスダック100の高いパフォーマンスから「S&P500と合わせて追加購入を検討している」という方もいるのではないでしょうか。

どちらも低コストで投資できる素晴らしい金融商品であるも、それぞれ特徴が異なり区別して判断をする必要があります。

このため、本記事で解説する比較ポイントを参考にどっちを購入するべきか検討してみましょう。

【6項目比較】ナスダック100とS&P500どっちがおすすめか?

ナスダック100とS&P500比較項目は以下の通りです。

①運用管理費用(信託報酬)

インデックス投資の場合、長期運用になるため手数料は大切なポイントです。

このため、投資商品の優劣を判断する場合必ず信託報酬を確認するようにしましょう。

ナスダック100信託報酬

| 信託報酬 | |

| 楽天NASUDAQ‐100 | 0.198%/年 |

| eMAXIS NASUDAQ100 | 0.2035%/年 |

| QQQ(ETF) | 0.20%/年 |

S&P500信託報酬

| 信託報酬 | |

| eMAXIS Slim S&P500 | 0.09372%/年 |

| SBI・V・S&P500 | 0.0938%/年 |

| VOO(ETF) | 0.03%/年 |

信託報酬比較では「S&P500」の方が優位性が高い

細かな信託報酬にこだわる方はS&P500へ投資をするのが最適と言える

②純資産額

早期償還のリスクから純資産額も大切なポイントです。

純資産額は以下の通り(2025年1月時点)

ナスダック100純資産額

| 純資産額 | |

| 楽天NASUDAQ‐100 | 845億円 |

| eMAXIS NASUDAQ100 | 1,573億円 |

| QQQ(ETF) | 3,318億ドル |

S&P500純資産額

| 純資産額 | |

| eMAXIS Slim S&P500 | 69,703億円 |

| SBI・V・S&P500 | 21,121億円 |

| VOO(ETF) | 6,261億ドル |

純資産額の点でも「S&P500」の方が潤沢な資産額を保有

一方、順調に資産額が増加しているためナスダック100に関しても早期償還を心配する必要はない

③分散性

分散性に関しても、S&P500に軍配が上がります。

| ナスダック100 | 100社 |

|---|---|

| S&P500 | 500社 |

ナスダック100のパフォーマンスは魅力であるも、対象セクターが暴落した際は大きな影響を受ける点は理解しておきましょう。

④年間収益率

ナスダック100とS&P500の年間収益率は以下の通りです。

※円換算ベース

| ナスダック100 | S&P500 | |

| 2014年 | 36.6% | 29.4% |

| 2015年 | 8.6% | 1.0% |

| 2016年 | 4.2% | 9.1% |

| 2017年 | 29.3% | 16.8% |

| 2018年 | ‐5.8% | ‐9.4% |

| 2019年 | 39.9% | 31.6% |

| 2020年 | 41.5% | 12.9% |

| 2021年 | 41.2% | 42.7% |

| 2022年 | ‐22.8% | ‐6.3% |

| 2023年 | 65.8% | 36.1% |

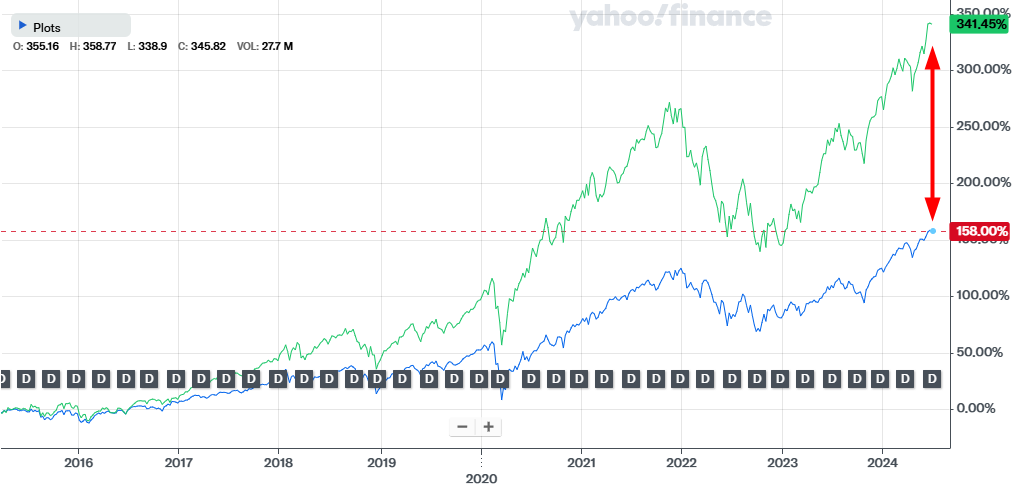

緑ナスダック100、青S&P500

緑ナスダック100、青S&P500

直近10年でのパフォーマンスは、ナスダック100が好調な推移となっています。

あくまで過去のトレンドであるため、過度な期待は禁物ですがナスダック100はキャピタルゲイン(売却益)が期待できるファンドと言えるでしょう。

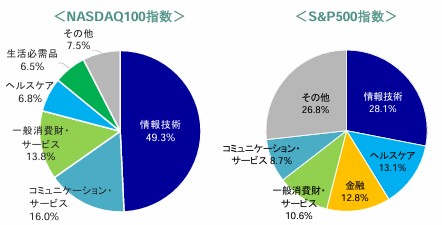

⑤セクター割合

引用:日興アセットマネジメント

引用:日興アセットマネジメント

ナスダック100のコアセクターは情報技術です。

- ナスダック100:49.3%

- S&P500:28.1%

セクター割合の約50%であり、情報技術セクターの動向次第で大きく株価が左右される点は理解をしておきましょう。

⑥組み入れ銘柄上位5社

ナスダック100及びS&P500の組み入れ上位5社は以下の通りです。

| ナスダック100 | S&P500 | |

| アップル | 9.76% | 7.06% |

| エヌビディア | 8.54% | 6.66% |

| マイクロソフト | 8.12% | 6.16% |

| アマゾン | 5.95% | 3.80% |

| ブロードコム | 4.72% | |

| メタ | 2.46% |

マイクロソフト、アップル、エヌビディアなど代表的な情報技術セクターへ投資がされています。

投資銘柄数が100社と限定されているため、ナスダック100は上位5社で37%の割合を保有している点は理解しておきましょう。

ナスダック100は上位5社企業の影響を大きく受ける

ナスダック100とS&P500どっちがおすすめ?5つのポイントで解説

上記6項目での比較を通して、ナスダックとS&P500どっちがおすすめかについて解説します。

ポイント①新NISAつみたて投資枠の活用

2024年より新設された新NISAを活用する場合、投資枠について注意が必要です。

ナスダック100指数に連動する投資信託は、「iFreeNEXT NASDAQ100インデックス」のみつみたて投資枠の対象

信託報酬が「年0.495%」と高めの手数料である点は課題です

成長投資枠も年240万円まで枠があるため、大きな制約ではありませんがつみたて投資枠を活用する場合「S&P500」を活用するのが良いでしょう。

| つみたて投資 | 成長投資枠 | ||

| 投資枠 | 年間投資枠 | 合計360万円/年 | |

| 120万円/年 | 240万円/年 | ||

| 非課税保有限度額 (総枠) |

1,800万円(枠の再利用が可能) (成長投資枠は最大1,200万円まで保有可) |

||

| 投資期間 | 制度実施期間 | 2024年1月~ | |

| 口座開設・ 非課税期間 |

無期限(恒久化) | ||

| 制度の併用 | 同時併用可能 | ||

| 対象年齢 | 18歳以上 | ||

| 対象商品 | 投資信託 (現行積立NISA同様) |

上場株式・投資信託等 (一部例外あり) |

|

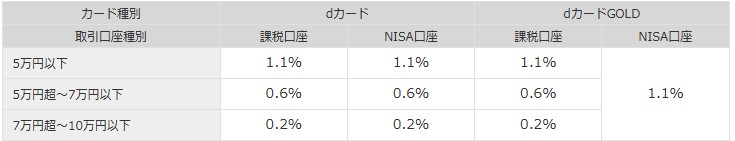

マネックス証券は2024年7月5日よりdカードを活用した積立サービスを開始

dカードGOLD+NISA口座であれば、5万以上の積立でも還元率が変わらず1.1%である点が魅力

また、キャンペーン期間を活用すれば最大5%還元を受けられるなど魅力が充実しています

これから新NISAを検討している方は、マネックス証券のキャンペーンを抑えておくのが良いでしょう

\キャンペーン詳細は公式サイトをチェック/

(公式)https://www.monex.co.jp/

ポイント②過去10年のパフォーマンスを参考

過去10年間のパフォーマンスを参考にする場合「ナスダック100」へ投資をするのが良いでしょう。

アップル、マクロソフトへの投資はもちろん、株価急騰が目立つエヌビディアにも高い比率で投資をしている点は注目されるポイントです。

但し、リスクとリターンは相関関係にあり情報技術セクターが不調な年は、大きく株価が下落する点は注意をしましょう。

ポイント③セクターの分散性を意識

セクターの分散性を意識する場合、「S&P500」への投資がおすすめです。

S&P500は米国全体時価総額80%の銘柄を抑えており、様々なセクターへ分散投資が出来る点が魅力と言えます。

年度別に好不調のセクターは変動するため、パフォーマンスだけを見てナスダック100へ投資をするのはおすすめできません。

ポイント④自身のリスク許容度を考える

若年層の方であれば、労働による収入期間が長くリスク度合いが高い傾向にあります。

また、家族構成や性格など様々な要因でリスク許容度は変化。

このため、以下記事を参考に自身のリスク許容度を判断した上で、投資商品を選択するのも検討してみましょう。

ポイント⑤情報技術セクターの動向を考える

ナスダック100は、情報技術セクター割合が約50%と大きく影響を受けます。

- アップル

- マイクロソフト

- エヌビディア

- ビザ

- マスターカード

世界展開をしている優良企業ですが、10年後、20年後の未来は誰にも分かりません。

将来においても情報技術セクターが好調なパフォーマンスと考える投資家であれば、「ナスダック100」へ投資をするのが良いでしょう。

米国ETFの財務分析を行う方法

米国を中心としたETFには魅力があるも、英語というハードルがあり手軽に財務分析ができないと悩みを持つ方が少なくありません。

そんな方におすすめなのが財務分析アプリ「moomoo」の活用。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリです。

日本での知名度は高くありませんが、世界では2,300万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

①米国株、香港株のスクリーニング

②米国株の財務分析

③米国株のシミュレーション取引が可能

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認することができます。

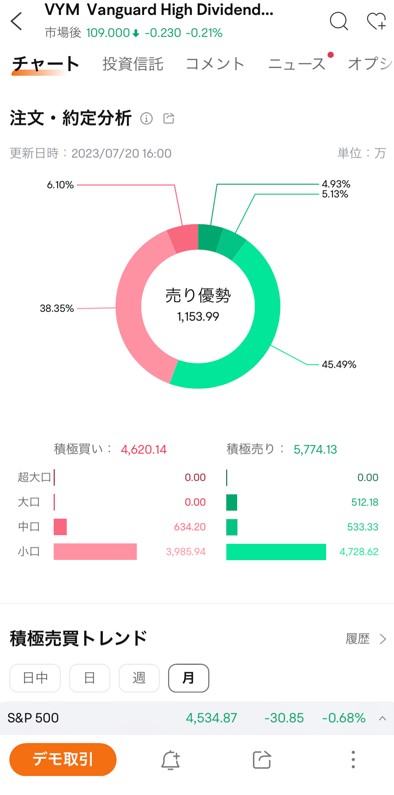

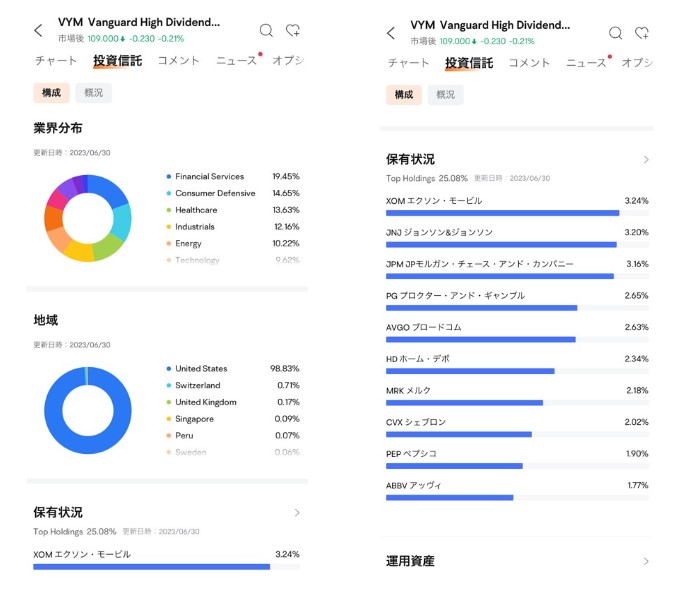

※米国高配当ETF「VYM」で検索した場合

各銘柄の注文・約定分析に対応。

企業分析に強く、企業名をタップすれば財務分析を行うことができます。

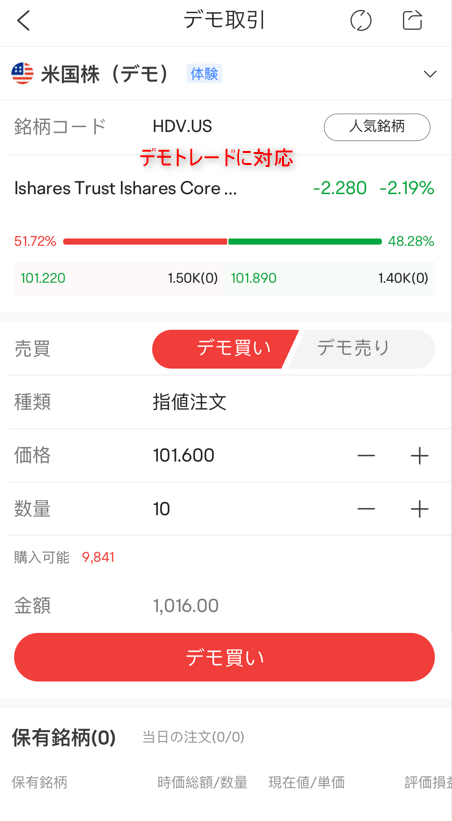

アプリを活用すればデモトレードを始めることも可能。

お金を掛けずに米国株を体験したい方におすすめです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に最適です。

無料で使える財務分析アプリのため、手軽に使用感をチェックしてみよう

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

ナスダック100とS&P500どっちがおすすめ?【まとめ】

本記事では「ナスダック100とS&P500どっちがおすすめか?」をテーマに複数のポイントで2つの投資信託を比較解説をしました。

| 運用管理費用 | S&P500が割安な信託報酬 |

|---|---|

| 純資産額 | S&P500が優位(但しどちらも潤沢) |

| 分散性 | S&P500の方が分散性が高い |

| 年間収益率 | ナスダック100の方が高いパフォーマンス |

| セクター割合 | ナスダック100は情報技術セクター約50% |

ナスダック100は高いパフォーマンスから注目されているも、セクター割合が情報技術セクターに偏っておりボラティリティが高い点が課題です。

また、新NISAつみたて投資枠で銘柄が限定されている点も注意が必要と言えます。

投資家のリスク許容度によってはおすすめできない方もいるため、「自身はどちらが向いているか?」確認した上で投資銘柄を選定するようにしましょう。

以上、「ナスダック100とS&P500どっちがおすすめか?」まとめでした。

【関連記事】ナスダック100とS&P500両方買う際の注意点を解説しています。

【関連記事】ナスダック100におけるデメリットを解説しています。

【関連記事】ナスダック100にレバレッジを掛けた金融商品「レバナス」について解説しています。