本記事では「ニッセイ4資産均等型」をテーマに、投資をするメリットだけでなく注意点を解説します。

ニッセイ4資産均等型は、複数の資産に均等投資が可能なバランスファンドです。

S&P500、オールカントリーなどに比べて知名度も低く「どんな特徴があるのか?」と知りたい方は少なくないでしょう。

安全資産である国内債券も対象であり、ファンド1本でアセットアロケーションを組みたい投資家に最適な投資商品です。

一方、ニッセイ4資産均等型には注意点もあるため、投資をする前に正しくポイントを理解しておきましょう。

「ニッセイ4資産均等型」4つ特徴【メリット】

まずは、ニッセイ4資産均等型の特徴を解説します。

①国内外の株式・債券に分散投資が可能

4資産均等型は、その名の通り4資産に分散投資が可能です。

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

安全資産と言われる国内債券が組み込まれているのが特徴。

このため、株式による資産形成と同時に守りに強い金融商品を保有したい方におすすめです。

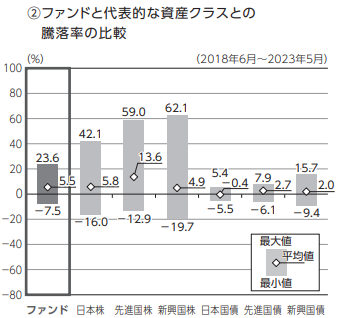

(参考)過去5年(2018年~2023年)の騰落率

ニッセイ4資産均等型目論見書より引用

ニッセイ4資産均等型目論見書より引用

最大値、最小値のブレ幅が狭く株式と比べてリスク度合いが抑えることができるファンドと言えるでしょう。

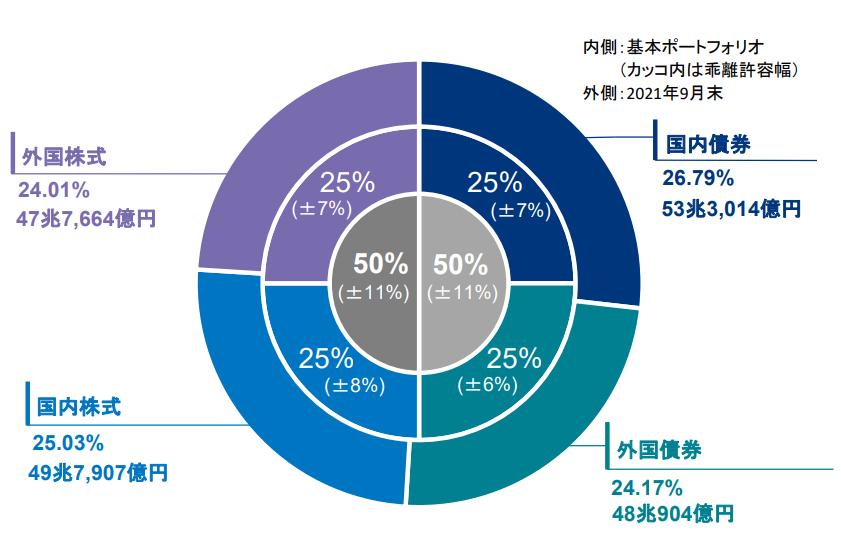

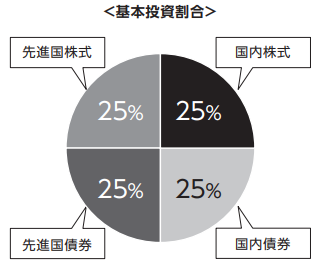

②4つの資産に均等投資

ニッセイ4資産均等型は、4つの金融商品に各25%ずつ均等投資を行います。

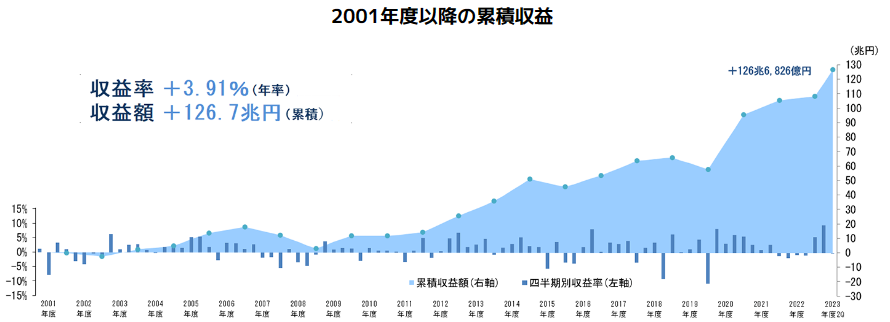

本投資スタンスは、世界最大の投資機関と言われている、「年金積立金管理運用独立行政法人(GPIF)」のアセットアロケーションと概ね同様です。

年金運用と日本国民にとって重要な資産管理を行っている、GPIFと同様の運用スタンスが取れる点は安心感があると言えます。

GPIFは2001年以降年間3.91%の収益率を確保

安定したパフォーマンスを上げている点は評価されるポイント

③自動リバランス

個人が複数の資産を購入しアセットアロケーションを組む場合、リバランスに苦労する方は少なくないでしょう。

金融商品別に収益率が大きく異なるため定期的に見直しをかけない場合、目標としている投資比率が大きく崩れることになります。

一方、ニッセイ4資産均等型であればファンド側で自動リバランスを実施。

このため、投資家自身で細かな保有比率の調整が不要な点は強みと言えるでしょう。

④格安の手数料で運用が可能

ニッセイ4資産均等型は、格安な手数料で運用が可能です。

運用管理費:0.154%/年

※購入手数料、信託財産留保額も不要

100万円分購入をしても年間1,540円で自動リバランスを行ってくれる点はメリットと言えます。

格安な手数料で、GPIFと同じアセットアロケーションを組みたい方は検討してみましょう。

「ニッセイ4資産均等型」4つのデメリット【ダメな理由】

一方、ニッセイ4資産均等型にはデメリットもあるため以下を抑えておきましょう。

①パフォーマンスは株式100%に劣る

直近10年のパフォーマンス比較で見ると、国内債券が組み入れされている4資産均等型は株式100%に劣る結果となっています。

| 4資産均等 | S&P500 | |

| 2014年 | 13.9% | 31.7% |

| 2015年 | 3.4% | 0.9% |

| 2016年 | 0.5% | 6.1% |

| 2017年 | 10.9% | 17.5% |

| 2018年 | ‐7.5% | ‐7.7% |

| 2019年 | 13.1% | 30.5% |

| 2020年 | 6.6% | 10.3% |

| 2021年 | 13.0% | 44.5% |

| 2022年 | ‐4.4% | ‐6.1% |

| 2023年 | 18.1% | 34.6% |

特に2021年S&P500は「44.5%」と高いパフォーマンスを上げている一方、4資産均等型は13%である点は課題です。

また、下落相場でのパフォーマンスを見ても大きな差が見られない点も注意と言えます。

2018年:4資産均等型‐7.5%/年(S&P500 -7.7%/年)

このため、若年層でリスク許容度が高い方には株式100%への投資が良いと言えるでしょう。

②新興国がカバーできない

4資産均等型は先進国、日本への投資であり新興国はカバーされていません。

このため、高い経済成長率を誇る新興国へ投資できない点は課題と言えるでしょう。

(参考)2019~2022年国別経済成長率

| 2019年 | 2020年 | 2021年 | 2022年 | |

| インド | 3.87% | ▲5.83% | 9.05% | 6.83% |

| 中国 | 5.95% | 2.24% | 2.15% | 1.08% |

| 台湾 | 3.06% | 3.39% | 6.53% | 2.45% |

- インド:3.48%

- 中国:2.86%

- 台湾:3.86%

(参考)日本:▲1.16%

新興国もカバーしたい方は、「8資産均等型」、「全世界株式」の活用が良いでしょう。

一方、新興国株式にはデメリットが多数あるため以下記事も抑えておくのがおすすめです。

③信託報酬は最安ではない

ニッセイ4資産均等型の手数料は「年0.154%」であり格安での運用が可能です。

一方、人気インデックスファンドと比較すると割高である点は認識しておきましょう。

| ニッセイ4資産均等型 | 0.154%/年 |

|---|---|

| eMAXIS SlimS&P500 | 0.09372%/年 |

| eMAXIS Slim全世界株式 | 0.05775%/年 |

但し、誤差の範囲でありそれほど気にするデメリットではない

最安の信託報酬が求める場合、「S&P500」または「全世界株式」も検討してみましょう。

④純資産額が小さい

4資産均等型の純資産額は「740億円」(2025年3月時点)

| eMAXIS SlimS&P500 | 46,490億円 |

|---|---|

| eMAXIS Slim全世界株式 | 36,048億円 |

上記の通り、人気インデックスファンドと比較すると大きく見劣りする純資産額です。

純資産額が大きく減少した場合、早期償還(強制決済)が行われる場合がある

一方、ニッセイ4資産均等型は設定以来右肩上がりの純資産額であるため、早期償還の心配はないと言えるでしょう。

「4資産均等型」手数料比較

参考として、4資産均等型ファンドの手数料比較を解説します。

| ニッセイ4資産均等 | 0.154%/年 |

|---|---|

| つみたて4資産均等バランス | 0.242%/年 |

| 三井住友・DCターゲットイヤーファンド | 0.462%/年 |

| eMAXIS バランス(4資産均等型) | 0.55%/年 |

| 日米4資産スマートバランス | 0.715%/年 |

一部投資対象が異なるも、手数料で比較した場合「ニッセイ4資産均等型」が最も割安の信託報酬です。

このため、4資産均等型への投資をする場合「ニッセイ4資産均等型」を中心に検討するのが良いでしょう。

「4資産均等型」口コミ、評判

4資産均等型の投資家評価は以下の通りです。

来年から、楽天証券に切り替えて始める、つみたてNISA?

S&Pとオルカンの二本立てで考えてましたけど、将来のポートフォリオ変更を見越して、バランスファンドも追加検討?

GPIFっぽいのにしたいので、ニッセイインデックスバランスファンド4資産均等型が近いかなと考え、毎月3333円を積む予定?— ふのうく。?投資で早期退職をして、?→?✨に、なりたいマン (@Funouku_damonne) November 7, 2022

GPIFと同じ投資方針である点を評価

少しずつ積立NISAに移行しようと思って

・楽天・全世界株式インデックス・ファンド→60%

・ニッセイ・インデックスバランスファンド(4資産均等型)→40%

の割合で設定してみたけどこれでいいんやろか。とりあえずボチボチリスクを取ってるイメージなんだけど— 葉月@YouTube『はづ旅!!』 (@kamikitahaduki) January 4, 2021

非課税口座を活用してニッセイ4資産均等型を購入

←左の画像はGPIFのアロケーション

→右の画像はニッセイインデックスバランス4資産均等型22年3月末までの1年の運用成績は、GPIFが+1.5%に対して、ニッセイ4資産は+0.5%。GPIFは健闘している。ただ個人で真似するならニッセイ4資産でも十分かと pic.twitter.com/xPTrnMofcM

— 記号と価格 (@sturdy_221) July 9, 2023

個人でGPIF同様のアセットアロケーションが組める点を評価

1本でアセットアロケーションが組める点を評価する口コミが多く見られました。

安定したパフォーマンスを上げている、GPIFと概ね同じ投資手法である点も魅力です。

一方、4資産均等型に対する投資家の知名度が低い点は大きな課題。

S&P500、オールカントリーと比較するとまだまだマイナーなファンドであるため、急激な純資産額増加は難しいことが予測されます。

家計簿アプリで最新の資産額をチェック

資産形成において損益状況の確認だけでなく、毎月の家計収支を正しく判断することが大切です。

不要な固定費の削減を行い、少しずつ毎月の投資資金を増加させることで将来まとまった資産を受け取ることができます。

当サイトでは無料で利用できる家計簿アプリを活用して、最新の資産状況をチェックすることを推奨。

「クレジットカード」、「現金」を確認して不要なサブスクや無駄な支出があれば積極的に改善を行おう

(おすすめ)マネーフォワードME

「マネーフォワードME」は利用者1,500万人超えの人気NO.1家計簿アプリ。

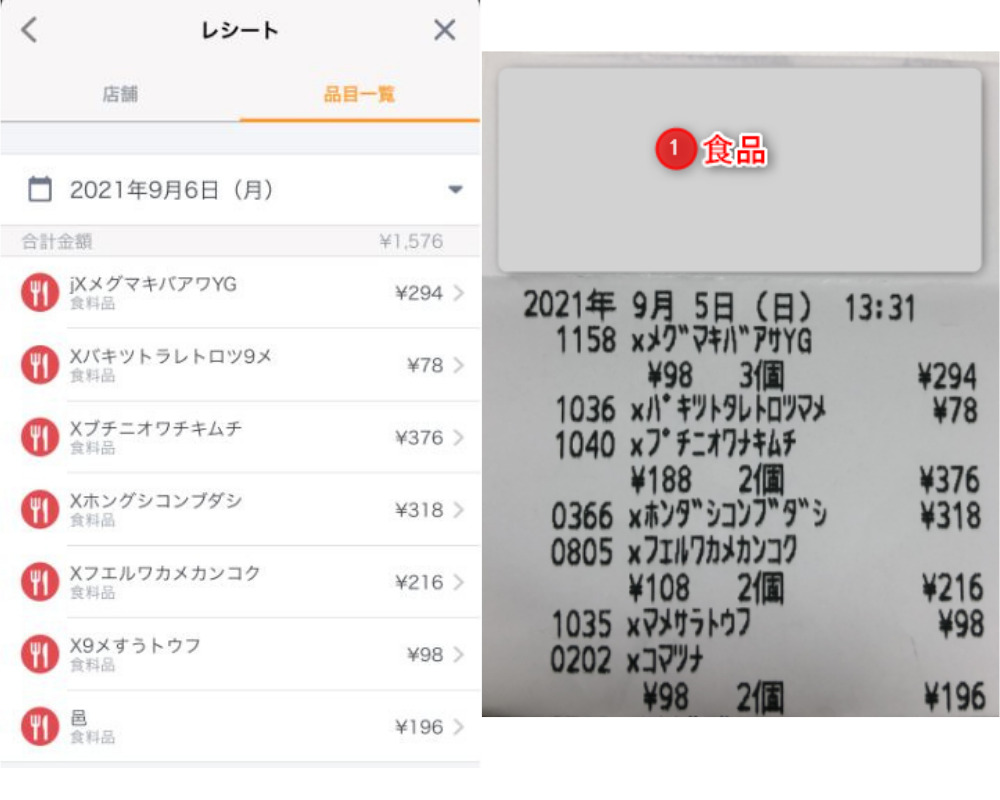

- レシート読み取り機能あり

- 2,572社の銀行、クレジットカードに連携可能

- 利用者数国内NO.1

マネーフォワードMEが人気の理由は、無料でレシート読み取り機能が利用できる点にあります。

読み取り機能を使えば、現金での支出も手軽に管理することが可能です。

以下、実際にマネーフォワードMEでレシートを読み取り

機能、操作性共に素晴らしい家計簿アプリのためまずは、普通預金、クレジットカードを紐付けしてみましょう。

また、家計や資産の状況の確認や金融関連サービスの口座連携といった、利用者のアクションに応じてポイントが貯まる機能が搭載されています。

ポイ活としての機能から、資産状況を定期的にチェックする動機にも繋がる点はマネーフォワードMEを利用する強みです。

無料で利用できるアプリのため、積極的に利用をしてみましょう。

ニッセイ4資産均等型【まとめ】

本記事では「ニッセイ4資産均等型」をテーマに、メリットだけでなく注意点について解説しました。

ニッセイ4資産均等型は、GPIFと概ね同様の投資が可能なバランスファンド。

投資商品1本で、株式・債券に投資をしたい方におすすめです。

一方、過去のパフォーマンスでは株式100%に劣るため、自身のリスク許容度に応じて選択するのが良いでしょう。

以上、ニッセイ資産均等型メリット、デメリットまとめでした。

【関連記事】投資資金の管理に最適なアプリを解説しています。

【関連記事】理想的なアセットアロケーションをテーマに解説しています。

【関連記事】投資信託100万円購入後1年放置した場合のシミュレーションを解説しています。