本記事では、「高配当株の失敗事例」をテーマに注意点と具体的対策を解説します。

若者を中心に「FIRE」(経済的自立と早期リタイア)を目指す方が増加。

不労所得を得るために、高配当株投資を検討している方は少なくありません。

一方、高配当株投資にはメリットばかりでなく注意点があり、残念ながら大きな損失を出してしまう方が存在します。

このため、失敗しないためにも6つの失敗事例をチェックしておきましょう。

①高配当株投資には不労所得という魅力がある

②配当利回りだけを見た投資はNG

③無配、減配銘柄は損切りを検討

④米国ETF、増配銘柄の購入を検討

⑤購入前にスクリーニングアプリを活用しよう

高配当株投資の魅力とは?

まずは、高配当株投資の魅力についてチェックしていきましょう。

| 配当金 | 事例 |

|---|---|

| 月1万円 | 電気代がタダに |

| 月5万円 | 食費がタダに |

| 月10万円 | 家賃がタダに |

| 月25万円 | 田舎ならFIREという選択肢も |

月数万円の配当金でもあなたの生活を楽にする力があります。

配当金は労働を必要としない不労所得であり、あなただけの「お金の生る木」とも言えるでしょう。

高配当株の定義は人それぞれですが、一般的に「3~5%/年」の配当金を得ることができる企業へ投資。

注意点として「なぜ高配当株になっているのか?」という点を理解する必要があります。

目先の配当利回りを追い求めるのではなく、注意点もしっかりと認識した上で投資企業を選定することが大切です。

そこで本記事では、高配当株投資における失敗事例と対策について詳しく解説します。

高配当株投資における失敗事例6選

高配当株投資における失敗事例は以下の通りです。

失敗①配当利回りだけを求めて失敗

高い配当利回りという理由だけで銘柄を選んで失敗

高い配当利回りを提供している企業は、増配だけが理由ではありません。

配当利回りの計算式は以下の通り

1株当たりの年間配当額が同額でも、株価が下がれば配当利回りは上がる

株価が下がっているということは

- 企業の不祥事

- 業績の悪化

- 将来の業績向上が期待できない

などが考えられます。

つまり、「長期的に安定した配当金を出すのは難しいのでは?」と考えることが大切です。

仮に減配となれば、配当利回り下落⇒株価下落に直結するため、高い配当利回りだけを求めた投資はおすすめできません。

失敗②特別配当に飛びついて失敗

一時的に高い配当利回りに飛びついて失敗

配当金の中には、「特別配当」、「記念配当」として一時的に株主に還元する企業があります。

| 特別配当 | 企業の業績が極めて好調であった決算期に、株主へ「特別」という名目で一時的にプラスされる配当 |

| 記念配当 | 会社の創立や創業などを記念し増配される配当 |

【記念配当例】

冷凍食品大手「ニチレイ」が75周年を記念して1株当たり6円の記念配当を実施

特別配当は株主にとって魅力であるも、一時的な配当利回りであるため注意が必要です。

配当利回りランキングを確認し、上位という理由だけで株を購入するのはおすすめできません。

失敗③減配、無配になった株を売れずに失敗

「減配」、「無配」になった株を塩漬けして失敗

損失確定は、想像以上に辛い行為。

但し、配当金生活を目指すのであれば、「減配」、「無配」になった株は損切りを検討するべきです。

特に「無配」の場合、1円もあなたにお金を運ぶことがありません。

一時的な損失は辛いですが、その資金を活用して今後増配が期待できる企業への投資を行いましょう。

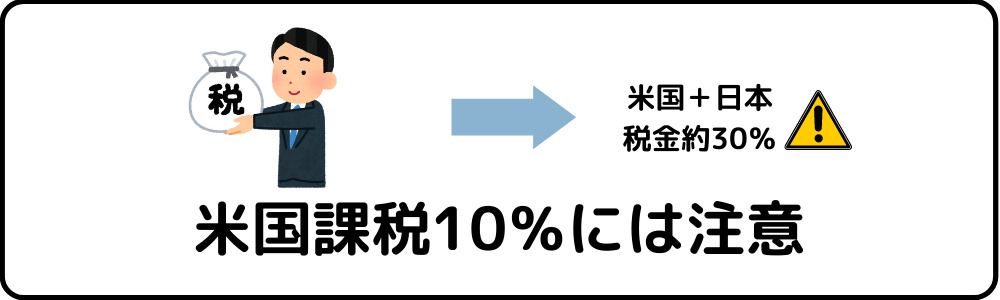

失敗④米国株の配当金狙いで失敗

米国高配当株を購入したが、想定以上に税金が取られて失敗

米国株は長期に渡り連続増配を続けている企業が多数あるため、投資家から高い人気を得ています。

- ドーバー:連続増配70年

- P&G:連続増配69年

- コカ・コーラ:連続増配63年

日本NO.1は「花王」の35年連続増配のため、米国企業は株主還元に積極的と言えます。

但し、米国株の「二重課税」には注意が必要です。

| 米国課税 | 日本課税 | |

| (米国)配当金・分配金 | 10% | 20.315% |

| (日本)配当金・分配金 | 0% | 20.315% |

上記の通り、米国高配当株の配当金は「約30%」の税金が掛かるため、受け取り額は約72%に減少。

米国課税分の10%は確定申告で還付が可能であるも、所得税からの還付のため所得が少ない場合は全額は取り返すことができない

また、新NISAを活用しても米国課税の10%は課税対象

失敗⑤業績が不安定な株に投資して失敗

業績が不安定な企業へ投資をして無配になって失敗

「景気敏感株」や「景気循環株」と言われるセクターには注意しましょう。

- 鉄鋼

- 化学

- 紙パルプ

景気好調な時は、製品が売れるため多くの素材や設備、工場が必要になります。

一方、不景気になれば受注が下がり業績に大きな影響を与えます。

逆に「ディフェンシブ銘柄」は、

- 生活必需品

- 公益事業

- ヘルスケア

- エネルギー

と言われており、生活必需品であれば景気動向に影響なく消費者は購入する必要があります。

配当金生活を目指すのであれば、景気に大きく左右されない「ディフェンシブ銘柄」を組み入れるなどセクター分散にも意識しましょう。

失敗⑥予想配当利回りから銘柄を選んで失敗

予想配当利回りから銘柄を購入したが減配して失敗

WEB検索で「予想配当利回り ランキング」など検索すると会社予測の一覧がチェックできます。

10%を超えるような企業も複数ヒットしますが注意が必要です。

「特別配当」や「景気敏感株」である可能性があるため予測を鵜呑みにするのは辞めましょう。

高配当株投資における成功に向けての対策5選

具体的な対策は以下の通りです。

対策①米国高配当ETFの購入

高配当株投資を検討している方は、米国高配当ETFの購入も検討してみましょう。

具体的な銘柄としては

- VYM

- HDV

- SPYD

米国高配当ETFの御三家と言われています。

SPYDを例にとると、「S&P500構成銘柄から配当利回りが高い上位80銘柄にほぼ均等に投資」するETF。

(参考)米国ETF「SPYD」で夢の配当金生活は可能か?結論7つの危険性あり

個別株と異なり、投資先が広く分散されている点が強みと言えます。

また、減配や無配になれば、自動で銘柄組み換えを実施。

自動で組み換えを行うことから「減配、無配になった株を売れずに失敗」という心配がありません。

業績不安定セクターへの投資を回避する方法としては、「複数のETFを分散して購入」をおすすめします。

対策②配当金を増配している企業の株を買う

株価が上がり配当額が変わらなければ配当利回りは下がります。

株価が上がるということは、

- 業績が好調

- 今後の企業拡大が期待できる

など今後の「増配」が期待できます。

つまり、配当利回りから銘柄を選ぶのではなく

- 長期に渡り増配を続けている企業

- 大口の株主から増額を提案されている企業

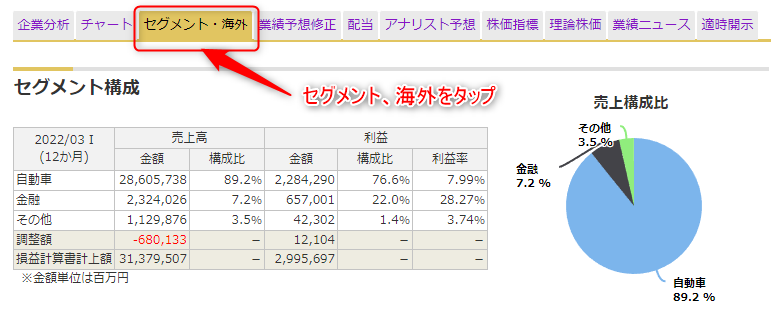

対策③長期的な業績推移を確認する

2009年リーマンショック前後の業績もチェックしてみましょう。

また、2020年コロナショック時のチャートの確認もおすすめです。

いわゆる、「○○ショック」の時は市況全体で不景気に突入するため、「銘柄としてディフェンシブなのか?」の判断に最適と言えます。

当サイトでは、マネックス証券が提供する銘柄スカウターの活用を推奨

企業の長期業績推移に対応しています。

セグメント別の売上構成比も確認可能。

誰でも手柄に企業分析ができる銘柄分析ツールであるため、利用を検討してみましょう。

対策④株の購入前にスクリーニングを実施する

高配当株を購入する前に、企業分析を行いましょう。

ファンダメンタル分析に活用される代表的指標は以下の通り

| PER(株価収益率) | 15倍以下なら割安 |

|---|---|

| PBR(株価純資産倍率) | 1倍以下なら割安 |

| ROE(株主資本利益率) | 10%以上が目安 |

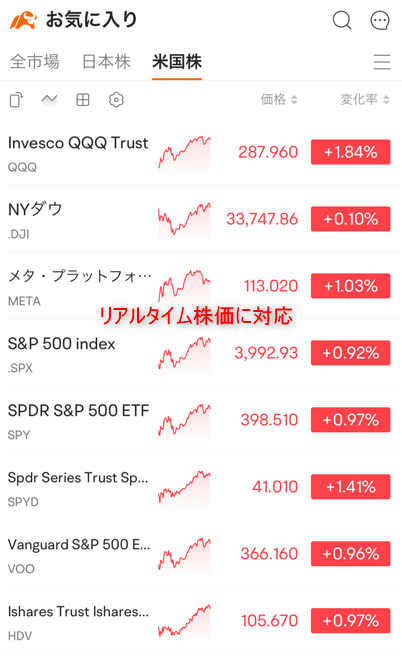

手軽に企業分析をしたい方は、無料アプリmoomooの利用がおすすめです。

moomooは、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本ユーザー150万人以上、世界では2,400万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日米企業の財務分析が可能です。

企業名を入れるだけで、テクニカル、財務状況をチェックできるのは強み。

多数の企業財務分析が無料で確認できるのも、アプリを利用するメリットです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

完全無料のツールのため気軽に利用してみましょう。

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

対策⑤単元未満株を活用した分散投資を行う

高配当株へ分散投資を行う手段として、単元未満株の活用もおすすめです。

1株から自身の資産額に合わせてセクター分散をしながら投資を行ってみましょう。

高配当株投資における失敗事例【まとめ】

本記事では「高配当株投資の失敗事例」をテーマに注意点と対策をまとめました。

記事のポイントは以下の通り

高配当株投資には魅力があるも「高配当である理由」を確認する必要があります。

目先の配当利回りだけを確認するのではなく、スクリーニングを行い企業分析を行うことが大切です。

投資企業の選定が難しいと感じたら、「米国ETF」、「単元未満株の活用」も検討してみましょう。

以上、高配当株投資の失敗事例まとめでした。

【関連記事】高配当株の買い時については解説しています。

【関連記事】配当金生活に必要な資金について詳しく解説しています。

【関連記事】おすすめの高配当+優待銘柄はこちらをどうぞ