本記事では「年120万円の配当金」をテーマに、いくら資金が必要なのか利回り別シミュレーションを解説します。

「本業の給料+年120万円(月10万円)の配当金が受け取れる状態」をイメージ。

「子供の教育資金」、「毎月の家族旅行」、「新しい趣味を始める」など日々の生活が充実したものに変化するのではないでしょうか。

年120万円の配当収入があれば、副業やアルバイトを自分ペースで行いながら生活する「サイドFIRE」という手段が見えてくる方も存在。

このため、将来の目指すべき1つの目標として「年120万(月10万)の配当金はいくら必要か?」をチェックしていきましょう。

【参考】年120万円(月10万円)の配当金で出来ること

年120万円(月10万円)の配当金で得られる効果は以下の通りです。

| 旅行 | 月1回家族旅行ができる |

|---|---|

| 飲み代 | 月10回以上参加が可能 |

| 家賃 | 配当金でカバーが可能 |

| 自己投資 | 気にせずチャレンジが可能 |

| 電話、ネット代 | 配当金でカバーが可能 |

配当金を半年貯めるだけで、「家族で海外旅行に行ける」、「家賃の一部をカバー」など出来るのが年120万円の配当金です。

早期から年120万円の配当金を確保すれば、生活のゆとりを大きく変えることができ自分だけの「お金のなる木」を保有している状態とも言えます。

こんな魅力のある年120万円の配当金ですが、「いくらあれば達成するのか?」と疑問を持つ方は少なくないでしょう。

投資商品によって得られる配当利回りが異なるため、利回り別のシミュレーションを確認しよう

【注意】配当金に掛かる税金について

配当金シミュレーションを確認する上で、「税金」を考慮する必要があります。

このため、正しく税金額を理解しておきましょう。

日本株:20.315%

米国株:米国課税10%+20.315%

米国株の配当金には、別途10%の米国課税が必要です。

米国課税が10%差し引かれた後、残りの90%に20.315%が課税される

例:配当金を100とした場合

(100‐10%)×79.685=約71.7が手残り

このため、米国株の配当金は実質28.3%(100‐71.7)の税金が必要

米国課税分の10%は確定申告で還付を受けることができるも、所得税からの還付のため所得が少ない場合は全額取り返すことはできない

このため、本シミュレーションは日本株20.315%、米国株28.3%の税金を考慮して試算をしています。

【検証】月10万円の配当金を貰うにはいくら必要か?

月10万円の配当金に必要な金額は以下の通りです。

※スマホの方はスライドできます

単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2% | 6,000 | 7,530 | 8,367 |

| 3% | 4,000 | 5,020 | 5,578 |

| 4% | 3,000 | 3,765 | 4,184 |

| 5% | 2,400 | 3,012 | 3,347 |

| 6% | 2,000 | 2,510 | 2,789 |

| 7% | 1,715 | 2,152 | 2,391 |

高配当株の場合「3~5%」の銘柄へ投資をするのが一般的であるため、最低でも2,400万円以上(利回り5%の場合)の投資額が必要です。

毎月の収入により感じ方は人それぞれですが、多くの方にとって月10万円の配当金はハードルが高いものにあります。

- 利回り3%:最低4,000万円

- 利回り4%:最低3,000万円

- 利回り5%:最低2,400万円

※2024年より制度が拡充された新NISA活用すれば投資資金を抑えることが可能

「年120万円(月10万円)の配当金を目指す」3つの注意点

年120万円の配当金を目指す場合、以下3点に注意をしましょう。

- 「無配」、「減配」のリスク

- 米国課税に注意

- 株価下落でも配当利回りは上昇

順番に解説します。

①「無配」、「減配」のリスク

年120万円の配当金を目指す場合、「無配」、「減配」のリスクに注意が必要です。

業績好調な優良企業であっても10年先の未来は誰にも分かりません。

事業継続ができず倒産する場合もあるため、個別株への集中投資は危険と言えるでしょう。

2011年以前インフラ銘柄として「東京電力」は安定した業績を維持

生活資金の補填を目的に退職金の多くを投資した方は少なくない

東京電力は、東日本大震災の影響で無配+株価下落と資産の多くを失った方が存在する

「絶対に潰れない企業」と言われてきた優良企業も、倒産する場合があるため注意が必要です。

②米国課税に注意

上記でも解説した通り、米国課税には注意しましょう。

このため、米国株の配当金は税引き後約71.7%に減少します。

米国課税分の10%は確定申告で還付を受けることが可能ですが、所得税からの還付のため所得が少ない場合は全額は取り返すことができません。

このため、月10万円の配当金を目指す場合米国課税を加味してシミュレーションする必要があります。

- 利回り3%:最低5,578万円

- 利回り4%:最低4,184万円

- 利回り5%:最低3,347万円

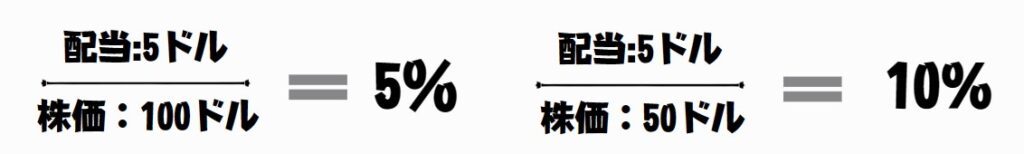

③株価下落でも配当利回りは上昇

1株当たりの年間配当額が同額でも「株価が下がれば配当利回りは上がる」という点は注意が必要です。

株価が下がっているということは

- 企業の不祥事

- 業績の悪化

- 将来の業績向上が期待できない

などが考えられます。

つまり、「長期的に安定した配当金を出すのは難しいのでは?」と考えることが大切です。

仮に「減配」となれば配当利回りは下落し株価下落に直結。

このため、高い配当利回りだけを見て投資先を判断するのはおすすめできません。

「年120万円(月10万円)の配当金を目指す」おすすめの投資商品3選

年120万円の配当金を目指す場合のおすすめ投資商品を解説します。

- 日経高配当株50ETF

- 米国高配当ETF

- 不動産クラウドファンディング

①日経高配当株50ETFに投資をする

日本の高配当株へ分散投資をしたい方は、に日経平均高配当株50ETFの活用を検討してみましょう。

日経平均高配当株50ETFとは?

日経平均株価の構成銘柄のうち、予想配当利回りの高い原則50銘柄で構成される株価指数

※スマホの方はスライドできます。

| 銘柄コード | 1489 |

|---|---|

| 対象指標 | 日経平均高配当株50指数 |

| 売買単位 | 1口 |

| 信託報酬率 | 0.308% |

| 純資産額 | 3,464億円 |

| 分配金支払い基準日 | 毎年1月、4月、7月、10月(年4回) |

| 上場日 | 2017年02月13日 |

| 株価 | 2,233円(2025年5月20日時点) |

| 最新の株価 | 公式サイト |

| 分配金利回り | 3.88%(2025年5月時点) |

国内の優良企業50社がセットになった高配当ETFです。

少額から分散投資が可能かつ年4回の分配金を受け取れる点が魅力と言えます。

②米国高配当ETFに投資をする

米国高配当ETFの活用も検討してみましょう。

おすすめの米国高配当ETFは以下の通りです。

- VYM

- HDV

- SPYD

米国高配当ETFの御三家と言われる3種。

特徴と組入銘柄数は以下の通り

※スマホの方はスライドできます。

| ティッカー | 特徴 | 銘柄数 |

| VYM | 財務優良+分散性が高い | 約400 |

| HDV | 財務健全性高い+分散性に課題 | 約75 |

| SPYD | 配当利回りNO.1(リスク有り) | 約80 |

幅広く分散投資ができるのが強みです。

SPYDを例に詳細を深堀りすると以下の通り

| 投資内容 | S&P500の中で高配当企業80社に分散投資 |

|---|---|

| コアセクター | 金融 公益事業 不動産 |

| 経費率 | 0.07% |

| 分配金 | 四半期ごと |

| 配当率 | 3.88% |

| 純資産 | 69億米ドル |

| 直近の配当金 | 1株につき0.418901米ドル |

| 株価 | 43.15米ドル(2025年5月20日時点)最新の株価を調べる |

「約6,300円前後」と少額から80社に分散投資が可能です。

また、経費率が「0.07%/年」と低コストで運用できる点も強みと言えます。

各ETF別にメリット、デメリットがあるため詳細をチェックしておきましょう。

③不動産クラウドファンディング

株式と相関係数が低い金融商品である、不動産を抑えておくのも大切。

不動産への投資を検討する場合、不動産クラウドファンディングを活用するのもおすすめです。

- 運用期間が決まっており短期余裕資金の活用に最適

- 平均利回り6%以上

- 10万円から不動産投資が可能

など、ポートフォリオの分散性を高める目的に資産の一部を活用する方も少なくありません。

(参考)不動産クラウドファンディング「トモタク」案件

具体的な期間、利回りが掲載されているため、自身に合った物件が無いか一度チェックしてみるのもおすすめです。

【参考】投資情報アプリを活用した財務分析

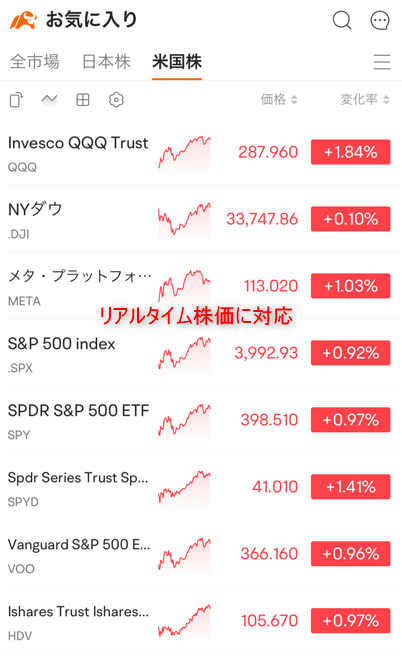

年120万円の配当金を目指す場合、投資情報アプリ「moomoo」利用して財務分析を行ってみましょう。

moomooは、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本ユーザー150万人、世界では2,400万人以上のユーザーがmoomooのアプリを利用。

革新的なサービスとして世界の投資家に認められているツールです。

moomooに銘柄登録することで、リアルタイムの株価を手軽に確認。

企業分析に強く、企業名をタップすれば財務分析を行うことができます。

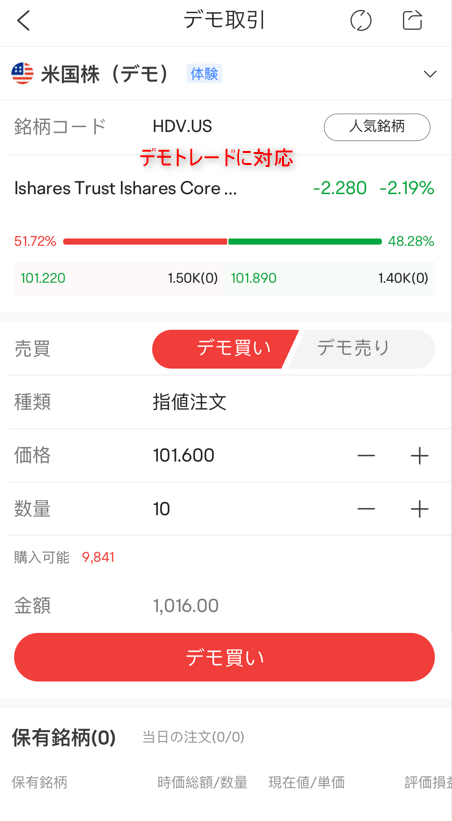

アプリを活用すればデモトレードを始めることも可能。

お金を掛けずに米国株を体験したい方におすすめです。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に最適です。

口座開設不要かつ無料で使える投資管理アプリ

利用者のデメリットがないため積極的に活用してみよう

➤「moomoo証券」を無料でダウンロードする

※IDを取得すればすぐに利用できます

年120万円(月10万円)の配当金を達成するにはいくら必要か?【まとめ】

本記事では「月10万円の配当金」をテーマに、いくら資金が必要か利回り別シミュレーションを解説しました。

月10万円の配当金に必要な金額は以下の通りです。

※スマホの方はスライドできます

単位:万円

| 利回り | 税引き前 | 日本株 税引き後 (20.315%) |

米国株 税引き後 (28.3%) |

| 2% | 6,000 | 7,530 | 8,367 |

| 3% | 4,000 | 5,020 | 5,578 |

| 4% | 3,000 | 3,765 | 4,184 |

| 5% | 2,400 | 3,012 | 3,347 |

| 6% | 2,000 | 2,510 | 2,789 |

| 7% | 1,715 | 2,152 | 2,391 |

年120万円の配当金を目指す場合、税金の影響が大きいため可能な限り新NISAを活用した資産形成が大切です。

5%の利回りでも最低2,400万円必要と、長期間での投資が求められる金額と言えます。

このため、自身のリスク許容度に合った利回りを設定し、継続できる投資額で資産形成を行っていきましょう。

以上、年120万円配当金を達成するにはまとめでした。

【関連記事】インデックス投資に毎月10万円積立をする効果を解説しています。

【関連記事】配当金生活に必要な資産額を解説しています。

【関連記事】高配当株投資における失敗事例を解説しています。